Hace unas semanas, en los días previos a las Navidades, Brigitte, que vive en Stuttgart, llamó a Bonn a su hermana Heike para hablar con ella, que con esto del Covid casi no la ha visto en el último año. Y para darle la enhorabuena. Tras el cambio de Gobierno, habían nombrado secretario de Estado a su sobrino (e hijo). Le había visto en los periódicos. Muy guapo, con su traje y su cartera. ¡¡Ese chico!!, ella siempre supo, desde que le veía de pequeño, toda la tarde estudiando incluso en verano, que llegaría alto.

Estuvieron casi una hora al teléfono. Y cuando la conversación sobre el estado de salud de familiares y conocidos decaía, Brigitte le pidió un favor a Heike. ¿Podría hablar con su hijo para que recibiese a su primo Thomas? Sí, le cuenta a Heike, "mi Thomas este año trabaja como profesor asociado en el departamento de Economía de una pequeña universidad, pero no está contento". Quizás su primo, ahora que está en el Gobierno, le podría conseguir una plaza como asesor, en un puesto de libre designación, si puede ser en la oficina de Estadística de un ministerio, que es a lo que se dedica en la universidad.

Ellas no lo saben... pero esta llamada provocará que, dentro de un par de años, España entre en quiebra.

Esta pequeña historia es ficción (o no, desconocemos si alguna conversación de este tipo se ha cruzado entre Stuttgart y Bonn en estas Navidades), pero sus enseñanzas no lo son.

La buena y la mala

Los dos gráficos más importantes para la economía española en este 2022 se publicaron esta semana. Como en los chistes, uno con la buena noticia y otro con la mala. Y los dos, curiosamente, en el mismo documento, separados por apenas unos párrafos. Pero entre la carne de Garzón, el precio de la electricidad de Sánchez, las cuotas de los autónomos de Escrivá o la reformita laboral de Díaz, han pasado completamente desapercibidos.

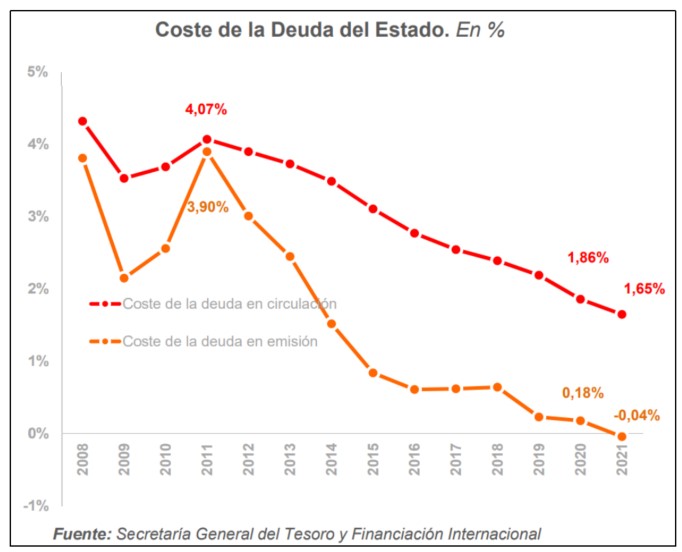

Nos referimos, por supuesto, a dos de las imágenes que pueden encontrarse en la presentación de la estrategia de financiación del Tesoro Público para 2022 que se conoció el lunes. El Ministerio de Economía se quedó con la parte buena (como era previsible y como hacen todos los ministerios de Economía del mundo, por otro lado): por primera vez en la historia, en 2021 el coste medio de la nueva deuda soberana emitida por España alcanzó niveles negativos: en concreto, un -0,04%. Más del 60% de las emisiones se colocaron a estos tipos negativos y la previsión es que el panorama no cambie demasiado en el próximo ejercicio.

Además, la vida media de la deuda del Estado en circulación sigue subiendo, lo que quiere decir que los funcionarios del Tesoro están haciendo su trabajo, aprovechando al máximo el entorno (extraordinario si lo miramos con una perspectiva de medio plazo) a través de emisiones a muy largo plazo con las que se aseguran que buena parte de los intereses de la deuda que España tendrá que abonar en los próximos años se benefician de la actual coyuntura. Si en 2013 la vida media de la deuda en circulación era de 6,2 años, en 2021 ya ha alcanzado los 8 años.

Ahora la mala noticia que, también como en los chistes, hace que la buena sea mucho menos buena (o directamente nada buena).

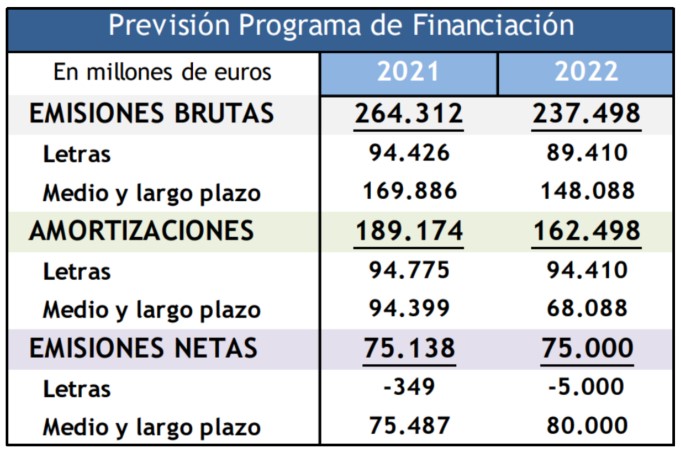

España tendrá que pedir prestado en el próximo año 237.498 millones de euros. Aunque evidentemente, ése no será el déficit público, que se situará más bien en el entorno de los 65.000-70.000 millones de euros si se cumplen las previsiones que lo sitúan alrededor del 5% (de hecho, ese 5,0% es lo que establecen los PGE para 2022).

¿Y entonces? De los 75.000 millones en emisiones netas prevé el Tesoro (aquí también puede haber espacio para partidas menores que no computan como déficit) a los 237.498 millones en emisiones brutas que anticipa la Estrategia de Financiación, ¿qué hay? Pues, fundamentalmente, las refinanciaciones. Es decir, deuda del Estado que vence este año pero no se amortiza: o mejor dicho, se amortiza (porque se paga al que tiene el bono) con un dinero que se ha pedido previamente a otros inversores.

Los estados no cancelan su deuda. Ni España ni casi ningún otro. Lo que hacen es pedir con la mano derecha para abonar la deuda que vence con la izquierda. De esta manera, el montante total nunca decrece. Cuando escuchamos que la deuda/PIB podría caer del 120 al 115% en los próximos años, no es porque vayamos a amortizar esa deuda como hace cualquier familia cuando paga mes a mes el capital de su hipoteca junto con los intereses. La razón de esa caída del 120 al 115 está en que crece el denominador (el PIB) y se reduce la ratio.

Las cifras llaman la atención incluso si miramos sólo las emisiones a medio y largo plazo (al fin y a cabo, podríamos pensar que en un momento de tensión financiera, habría instrumentos alternativos a emitir letras o la financiación a unos meses vista no sufriría igual que los bonos). En ese caso, lo que tenemos son unas emisiones brutas de 148.088 millones (80.000 millones netas) a medio y largo plazo.

Todo esto es importante porque las quiebras soberanas casi nunca se producen por el coste de los intereses o por las nuevas emisiones para financiar el déficit de un año. Los problema surgen con las refinanciaciones, cuando nadie quiere prestar ese dinero que es imprescindible para repagar la deuda que vence. Al fin y al cabo, en un escenario de máxima tensión, el Estado español podría recortar lo suficiente como para pagar esos 20.000-25.000 millones de coste de intereses e incluso apretarse el cinturón para alcanzar el equilibrio presupuestario. Lo que no podría hacer es sacar los 150.000 millones que necesita para las amortizaciones de un ejercicio (y hablamos sólo de la deuda a medio y largo plazo).

"Acceso a los mercados"

Puede que en este momento el lector esté enarcando una ceja. España lleva quince años sin hacer apenas ajustes en su gasto público. Desde 2007, somos uno de los países con un déficit estructural más elevado de la Eurozona. Y eso ha tenido un reflejo en el nivel de deuda, que ya está por encima del 120% del PIB. Además, no se prevé ningún cambio significativo a corto plazo: el Escenario Base de la AIReF para las próximas décadas apuna a una ratio de deuda/PIB que cae ligeramente tras la salida de la crisis Covid pero comienza a remontar a partir de 2024 y supera el 130% del PIB alrededor de 2030 y sigue al alza hasta mitad de siglo, empujada por el gasto ligado al envejecimiento poblacional.

Por supuesto, esto no es lo que generará el arqueo de la ceja del lector, porque ya lo conocemos y lo asumimos. Lo que produce la sorpresa es la mezcla entre la evidencia de unas cuentas públicas sin ningún control y unos costes de financiación tan increíblemente bajos como los que veíamos hace un par de párrafos. ¿Qué está pasando aquí? Carlos Cuerpo, secretario general del Tesoro y Financiación Internacional, hablaba el lunes del "favorable acceso a los mercados" y defendía que estas cifras reflejan "la valoración positiva de la respuesta a la crisis y la confianza en la economía española".

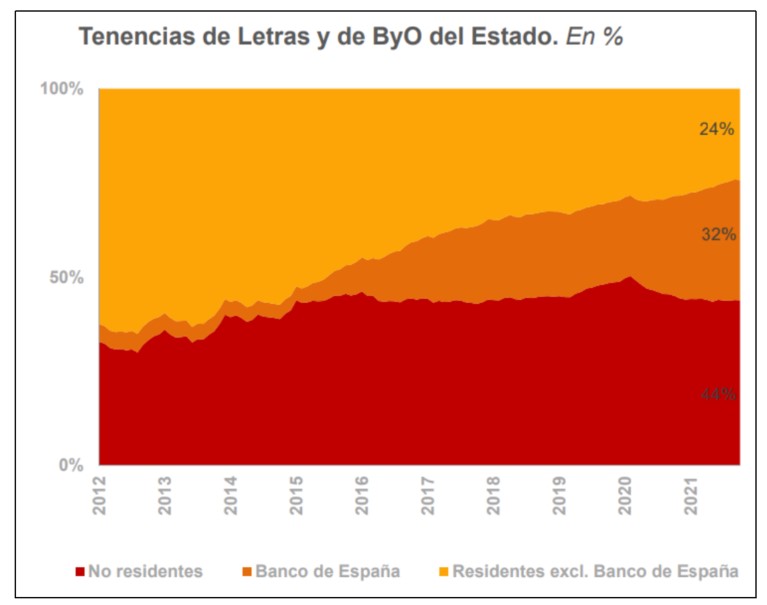

El problema es que no es cierto. No podemos saber lo que piensan los inversores internacionales de la economía española o de la sostenibilidad de sus cuentas públicas a futuro. Aunque podemos intuirlo. Y no podemos saberlo porque, como puede verse en el siguiente gráfico, quien está comprando la deuda española (apoyo directo) y está respaldando para que otros compren (apoyo indirecto) es en realidad el Banco Central Europeo.

Nada de esto es nuevo. En Libre Mercado llevamos años avisando de las implicaciones que tiene: aquí sobre la pérdida de control sobre nuestra política económica; aquí sobre el peligro para el BCE y para la Eurozona de la falta de exigencias en materia presupuestaria hacia los países miembros; y aquí sobre quién tiene todas las papeletas para ser la nueva Grecia si la situación se complica como ocurrió entre 2010 y 2012.

Lean el primer párrafo del capítulo sobre riesgos a largo plazo del número de noviembre del Observatorio de la Deuda de la Autoridad Independiente de Responsabilidad Fiscal (AIReF):

El apoyo a gran escala de la política monetaria en respuesta a la crisis sanitaria ha contribuido a preservar unas condiciones de financiación de la deuda pública muy favorables, pero el alto nivel de endeudamiento implica una sostenibilidad futura fuertemente ligada a las políticas del Banco Central Europeo.

Si traducimos al lenguaje llano lo que insinúa el lenguaje muy medido y muy técnico de la AIReF, las conclusiones están claras: como los alemanes se enfaden con nosotros, lo vamos a pasar MUY mal. Es lo que tiene ser un país intervenido, una colonia en términos económicos, un menor de edad en la Eurozona: dependemos de la buena voluntad de nuestros mayores. Que es cierto que hasta ahora esa buena voluntad ha estado ahí, pero puede desaparecer en cualquier momento. Por un nuevo ministro de Finanzas que tiene un encontronazo con Nadia Calviño en un Eurogrupo, por unos resultados negativos en unas elecciones regionales que un Gobierno quiere superar endureciendo su discurso en Bruselas o por un repunte de la inflación que mueve el péndulo del BCE en la dirección que piden desde hace tiempo los halcones.

Cualquier cosa puede ser la chispa que prenda la mecha. Una crisis en Alemania como la que ahora mismo está a punto de tumbar a Boris Johnson en Reino Unido, por unas fiestas navideñas en pleno confinamiento, y el efecto mariposa puede terminar con España pidiendo un rescate a la griega. No somos conscientes, pero estamos a una campaña anti-Gobierno en el Bild (por un ministro que nombra de asesor a su primo o una foto de la mujer del canciller saltándose una cuarentena) de meternos en un buen lío. Estamos en manos de la insistencia al teléfono de la tía Brigitte y de la capacidad de persuasión con su hijo de Heike.

Este riesgo u otro parecido no aparecen en la versión oficial. Este viernes, por ejemplo, Calviño decía en Bloomberg TV que "el escenario en el que trabajamos es uno en que seguiremos mejorando la sostenibilidad a largo plazo de la deuda en 2022, incluso bajo un escenario de progresiva normalización de la política monetaria, que no esperamos".

Pero no es cierto. Si el BCE compra deuda española por una cantidad superior a sus emisiones netas (y sí, eso es lo que ocurrió en 2021) es en parte porque España no se podría financiar sin ese apoyo. Ni España ni posiblemente Italia o Grecia. O nos costaría el doble o el triple. Porque, además, las medidas extraordinarias no acaban con la compra como tal: buena parte de lo que se coloca entre los inversores privados se hace porque estos tienen el convencimiento de que Papá-BCE seguirá ahí respaldando la deuda de los países del sur de Europa. Por no hablar del riesgo ya no a que el BCE deje de comprar o reduzca el montante de sus adquisiciones, sino a que comience a vender en el mercado secundario los títulos que posee.

De nuevo, la AIReF:

En el largo plazo, la reducción de la deuda soberana del balance del BCE puede suponer un reto importante no exento de riesgos, al exigir el regreso de buena parte de la base inversora residente que se ha visto desplazada en los últimos años.

Como decíamos, somos un país intervenido, una colonia, un estado no soberano que depende para su supervivencia económica de lo que decidan nuestros vecinos de la Eurozona. Es verdad que a ellos también les conviene la estabilidad. No lo es menos que llevamos riéndonos en su cara, con incumplimientos constantes de las reglas del déficit y la deuda desde hace más de una década. ¿En qué momento se terminará su paciencia o, simplemente, cambiarán sus prioridades?

De los tipos a la inflación

Dos apuntes finales, en los que ni siquiera entra en juego algún tipo de efecto Brigitte.

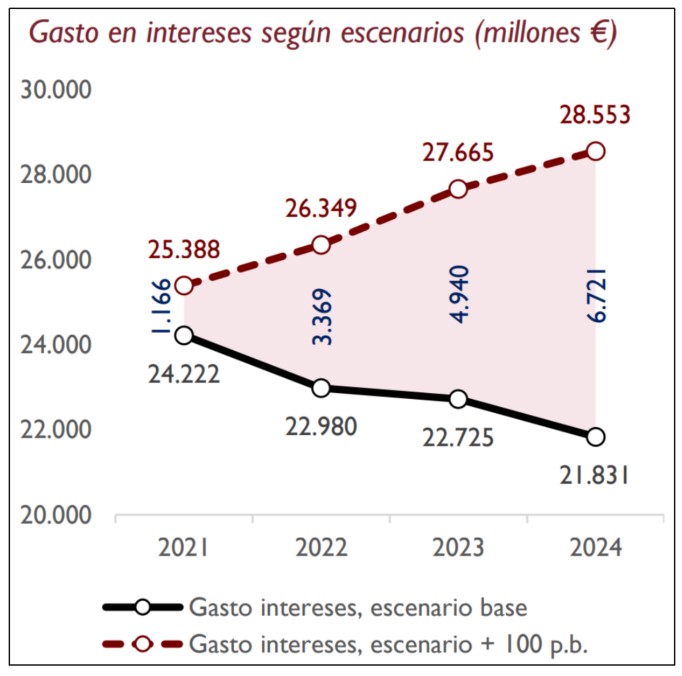

El primero, sobre este gráfico de la AIReF, con el coste previsto en intereses para los próximos tres años en el escenario base (tipos y política del BCE en sus parámetros actuales) y en un escenario en el que los tipos en todos los tramos de la curva suben 100 puntos básicos para las nuevas emisiones. Cuidado, que no hablamos de tipos al 12% como en los años 80: esos 100 puntos básicos supondrían una ligerísima normalización si lo miramos en términos históricos. Querría decir que las nuevas emisiones pagarían un interés en el entorno del 1%. No es una locura ni mucho menos pensar que vamos a avanzar en esa dirección. Pues bien, un movimiento como éste no tendría un impacto demasiado elevado en la deuda en circulación, pero nos costaría 7.000 millones más en 2024 en el servicio de la deuda (casi 14.000 millones en el acumulado de estos tres años); y luego esa factura iría creciendo.

La segunda señal de alarma tiene que ver con la inflación. Terminamos de nuevo, con la AIReF y su advertencia sobre los costes sobre la deuda emitida y ligada a los precios:

El incremento de precios tiene un impacto directo y sustancial en la carga financiera. La exposición a la inflación a través de la cartera de Bonos y Obligaciones del Estado ligados a la inflación europea ha ido incrementándose desde el inicio del programa en 2014, con un valor de 68,8 miles de millones de euros en octubre de 2021. Esta exposición implica que, por ejemplo, una inflación 1,2 puntos superior a la prevista para 2021 por el BCE a principios de año, representará un incremento de la carga financiera cercano a 800 millones de euros.

Lo que único que puedo decir es que esperemos que la tía Brigitte no sea demasiado insistente o que su sobrino anticipe el lío en el que se puede meter si le hace caso...