Desde la llegada de la pandemia, la acción de los bancos centrales de todo el mundo ha jugado un papel esencial en la recuperación, tanto de la economía real, como de los mercados financieros.

Pese a que las políticas monetarias acomodaticias y los tipos de interés artificialmente bajos han sido la norma desde la crisis del 2008, los bancos centrales se las han arreglado para implementar mecanismos reforzados de estímulo económico, ejecutados principalmente a través de programas de expansión cuantitativa (QE). Estos se basan en la compra directa de activos financieros (bonos del Estado, bonos de deuda privada, acciones, etc.) a través de dinero de nueva creación.

Concretamente, la Reserva Federal de los Estados Unidos (FED) está acudiendo a los mercados para comprar 120.000 millones de dólares en activos cada mes. De estos, 80.000 millones se emplean en comprar bonos del Gobierno, mientras que otros 40.000 millones se destinan a la adquisición de titulizaciones hipotecarias.

Su presidente, Jerome Powell, calificó en abril de 2020 este poder de préstamo como de un "grado sin precedentes", y garantizó que estos apoyos serían usados "con fuerza, proactividad y agresividad" hasta que la recuperación económica fuera sólida.

Pues bien, esa recuperación sólida parece haber llegado ya, al menos en EEUU, donde el desempleo ha vuelto a situarse por debajo del 5%, una cifra tres veces menor al pico de paro alcanzado durante al comienzo de la pandemia; mientras que la bolsa americana supera con creces los niveles prepandemia.

Es por esto que la Reserva Federal se está preparando ya para una retirada de estímulos (conocida como tapering), que incluiría un descenso en el ritmo de compras netas de activos de 15.000 millones de dólares cada mes, según se desprende de las actas de la última reunión de política monetaria del organismo, celebrada en septiembre.

En cualquier caso, y aunque el plan definitivo se concretará tras la reunión de la FED el próximo mes de noviembre, se espera que el tapering comience de manera progresiva a finales de este año, en un proceso que se alargaría hasta mediados de 2022.

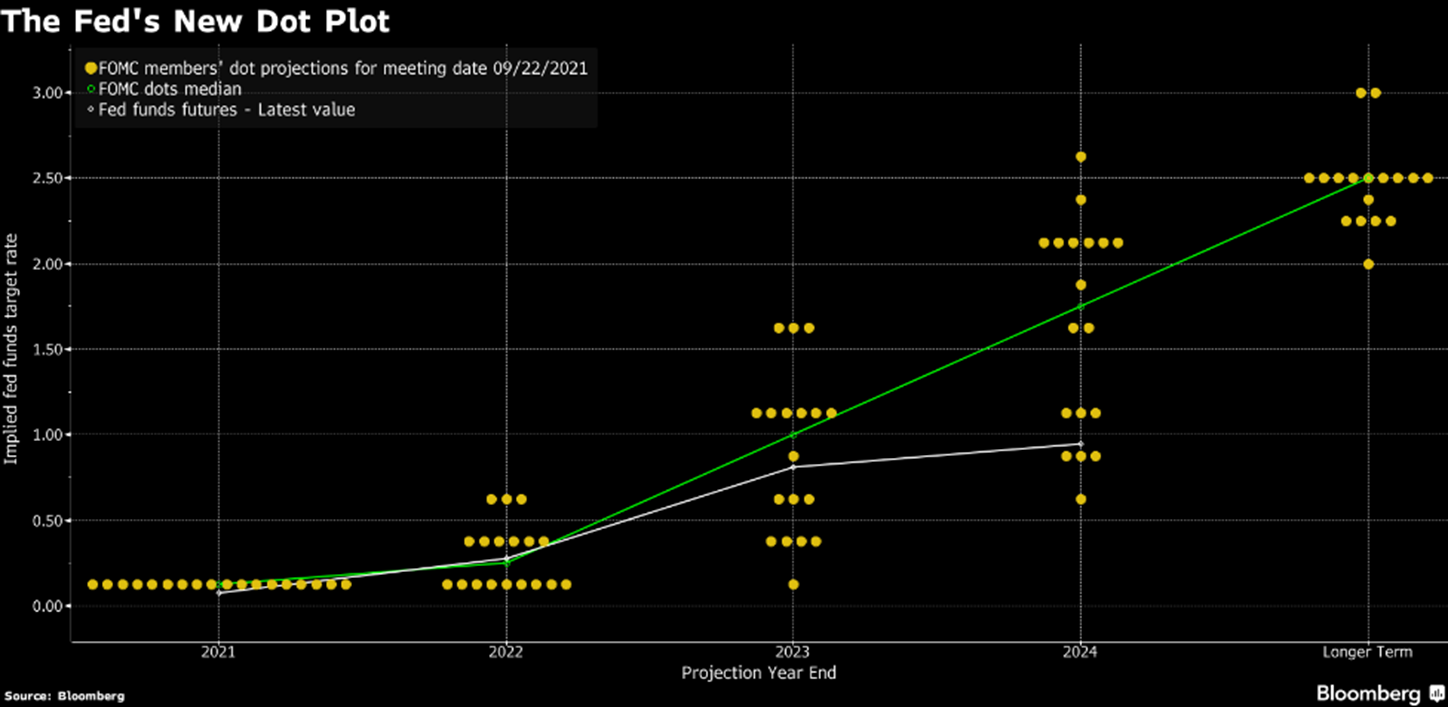

Por otro lado, a esta retirada de estímulos, se sumará próximamente el aumento de los tipos de interés, que en la actualidad se sitúan prácticamente en el 0%. En la reunión de la Reserva Federal de septiembre, el consenso de sus miembros estimó que esta tasa aumentaría por encima del 1% en 2023 y del 2% en 2024.

Análogamente a la Reserva Federal, otras autoridades monetarias a lo largo de mundo han venido aplicando medidas similares en los últimos tiempos, y también se preparan para la retirada de estímulos. En el caso del Banco Central Europeo, aunque de momento se resiste a anunciar el tapering, nadie duda de que este acabará llegando tarde o temprano.

Una inflación por encima de lo previsto

Además del vigoroso ascenso de las bolsas y de los buenos datos de empleo y crecimiento, otro de los motivos que ha precipitado esta inminente retirada de estímulos en EEUU tiene que ver con el importante repunte de la inflación. Esta, que las propias autoridades monetarias calificaban hace no mucho como de "transitoria", continúa con nosotros, ha alcanzado niveles superiores a los esperados, y no hay expectativas de que amaine en el corto plazo. El crédito barato, unido al aumento del precio de los combustibles y a la crisis de las cadenas de suministro han contribuido a este fenómeno. Es por ello que las autoridades monetarias, mediante la retirada paulatina de estímulos, quieren evitar (o, al menos, deberían) el recalentamiento de la economía y el ascenso desmedido de la inflación.

De hecho, son varios los analistas que se atreven a hablar de un posible escenario de estanflación, una mezcla entre inflación persistente y estancamiento económico, pudiéndose materializar este último una vez terminen los vientos de cola de la reapertura postpandémica.

¿Estamos preparados para el fin de los estímulos?

Uno de los efectos de este hipotético escenario de estanflación sería la dificultad para los bancos centrales de aplicar medidas efectivas. Esto es, si suben tipos y retiran estímulos para contrarrestar la inflación, el crecimiento económico se deteriora aún más, mientras que si mantienen los estímulos la inflación se descontrola. En otras palabras, los bancos centrales quedarían atados de pies y manos.

Pero este escenario no es la única fuente de incertidumbre económica. De hecho, la propia subida de tipos de interés y la retirada de estímulos suponen un riesgo por sí mismo dada la coyuntura actual de endeudamiento público y privado.

En primer lugar, debemos entender que el endurecimiento de la política monetaria y la subida de los tipos de interés da lugar a un encarecimiento de la financiación.

En el sector privado, esto se traduce en que, muchas empresas que hasta ahora se han mantenido a flote gracias el crédito barato, podrían dejar de ser viables una vez su refinanciación quede dificultada. En el caso español, solo la deuda acumulada por las empresas no financieras supone alrededor del 85% del PIB, tras haberse elevado en 56.700 millones durante la pandemia, según el Banco de España. Aun así, este no se trata ni mucho menos de un problema nacional, ni tampoco excusable por la crisis sanitaria. De hecho, en 2019 se alcanzó el máximo volumen histórico de deuda corporativa.

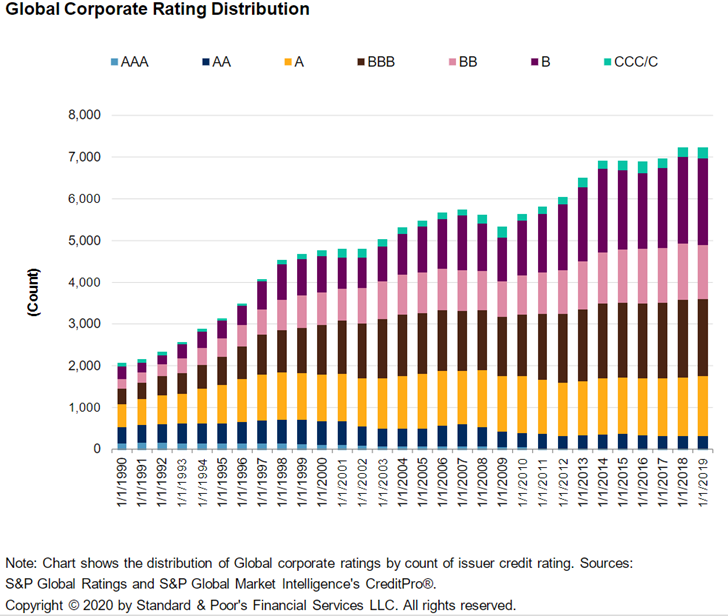

Además, una parte alarmantemente creciente de esta deuda se considera como de baja calidad (es decir, con riesgo importante de no ser devuelta). Hoy en día, solo la mitad de los bonos corporativos mundiales tienen grado de inversión (calificación BBB o superior), mientras que la otra mitad son especulativos. En el siguiente gráfico, observamos cómo el volumen de bonos de grado más riesgoso avanza imparablemente, y nos ilustra la grave situación que podría darse en los mercados si los bancos centrales deciden cortar el grifo.

Por otro lado, los segundos más afectados por el endurecimiento de la política monetaria serían los Estados, muchos de los cuales han acumulado niveles de deuda difícilmente sostenibles. Esto es, dado que el crédito barato no ha sido aprovechado por algunas naciones para acometer las reformas necesarias de sostenibilidad económica y financiera, ahora se encuentran en una difícil coyuntura, ya que el fin de los estímulos monetarios contribuirá a que estas deban pagar más intereses por colocar su deuda en los mercados internaciones.

Esto implicaría una creciente carga en forma de impuestos para las generaciones presentes y futuras, tal y como ha puesto de manifiesto este martes la OCDE en su informe "El juego a largo plazo: las perspectivas fiscales para 2060 subrayan la necesidad de reformas estructurales", que sitúa a España como uno de los países donde tendrán que subir más los impuestos a causa de la deuda pública desbocada.

En la misma línea, la AIREF estima que la elevación de tan solo un punto en los tipos de interés pagados por nuestra deuda causaría un exceso de deuda pública de 26 puntos de PIB para el año 2050.

Un gráfico del observatorio de la deuda de la Airef sobre nuestra dependencia de los bajos tipos de interés, un repunte de 100 puntos básicos (un punto porcentual) en los tipos de interés que pagamos por la deuda derivarían en 26 puntos más de deuda pública sobre el PIB en 2050. pic.twitter.com/rwj05Egdm1

— Ángel Martínez (@amjorge15) July 21, 2021

En suma, la actitud condescendiente de los bancos centrales durante los últimos años ha estimulado la imprudencia en los sectores público y privado en aras de inflar el crecimiento económico. Ahora, cuando su actuación se ha hecho necesaria por la pandemia, estos han respondido con una artillería aún más pesada. Pero, paradójicamente, y pese a lo que nos quieran hacer creer, el dinero gratis tiene un precio.

He aquí algunas pistas de cuál está siendo este precio a pagar: un incremento desmesurado de la deuda, el favorecimiento de decisiones económicas irresponsables en el seno de empresas y gobiernos, así como el riesgo de perpetuación de las tensiones inflacionistas. ¿Habrá merecido la pena?