La economía global avanza hacia una situación de máxima incertidumbre. Si algo ha venido a corroborar el informe del Fondo Monetario Internacional esta semana es que la recuperación ha tocado techo, y que las perspectivas son a la baja.

De hecho, ha reducido en 1 décima la tasa de crecimiento del PIB a nivel global, ya saben, para recuperar la senda de crecimiento sólido al año que viene. El viejo cuento de la lechera que llevamos escuchando ya mucho tiempo: la economía no va especialmente bien, pero al año que viene sí que lo hará.

Lo que sí que queda claro tanto en el informe del FMI como observando la evolución económica internacional es que: i) la recuperación ha tocado techo, ii) los riesgos son a la baja, iii) la inflación es cada vez más reconocida como estructural por varios organismos internacionales y iv) China tiene un gran problema que no debemos obviar.

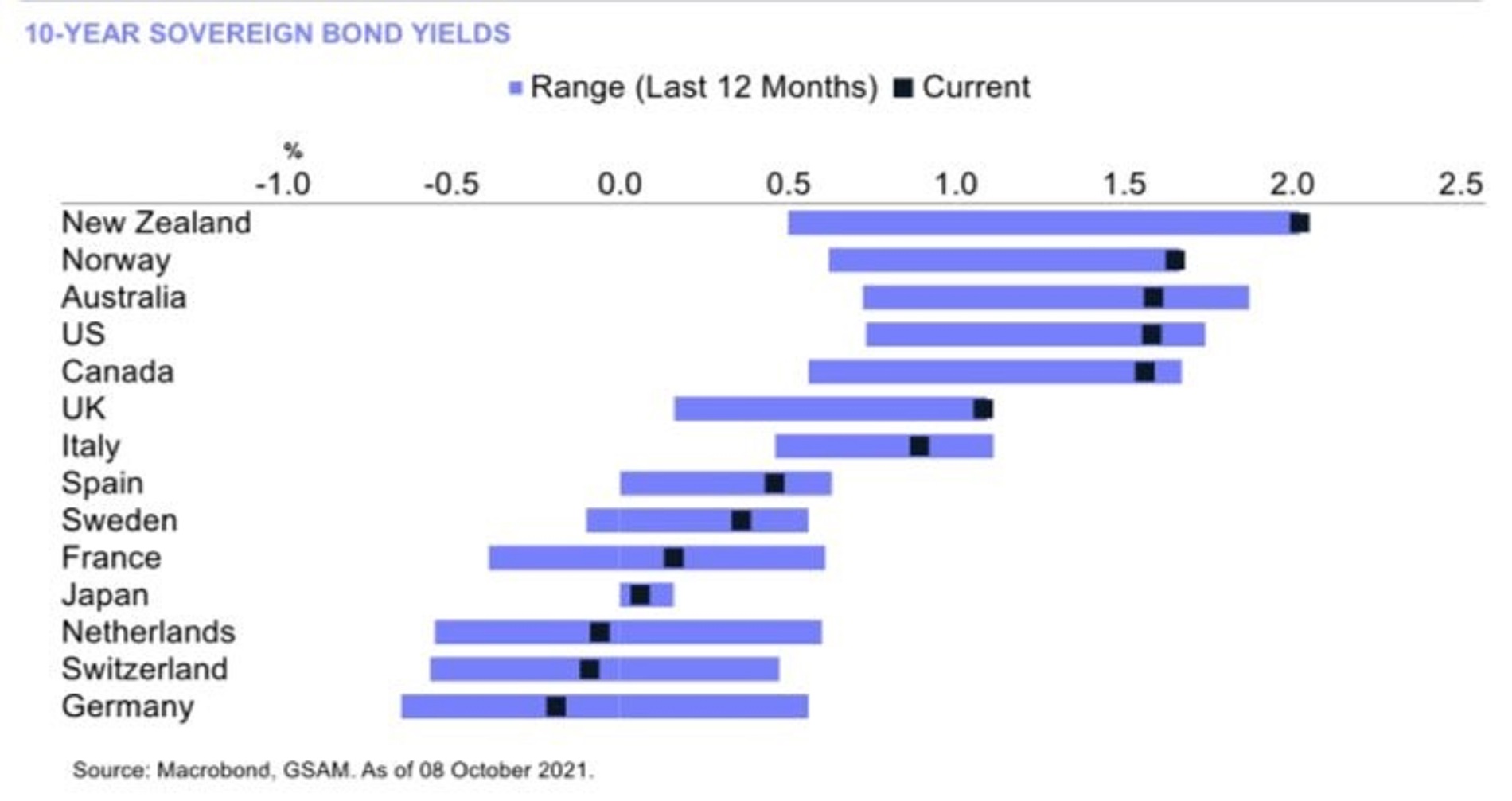

La guinda la está poniendo los tipos de interés de los bonos soberanos que, aunque lentamente, están subiendo. Merece la pena conocer la naturaleza de esta subida para poder inferir sus consecuencias económicas en el medio plazo.

¿Por qué suben los tipos? Tres razones fundamentales:

La inflación ha llegado para quedarse

Esta semana se han publicado los datos de inflación en Estados Unidos: 5,4% interanual. Esto significa una estabilización en valores moderados, aunque notablemente superiores al 2% fijado por la FED. También significa un valor muy superior al de los bonos norteamericanos (el de 10 años está ligeramente por encima del 1,5%) y, por lo tanto, una pérdida de valor en términos reales para los inversores.

El escenario de inflación moderada en el medio plazo, como ya hemos comentado, se confirma, por lo que los inversores cada vez van a exigir más rentabilidad a los bonos. El escenario de estanflación de los años 70 en Estados Unidos, por el momento, no parece que se vaya a replicar, pero sí un fenómeno similar, con una inflación en niveles estables con respecto a lo que estamos viendo.

Aumenta el riesgo y el apetito por los activos refugio

Los defaults en China se suceden, incluso en grandes empresas cuyos activos son considerados "seguros". Muchas economías consideradas sistémicas —entre ellas Estados Unidos— siguen basando sus planes de crecimiento en planes de estímulo cuyas consecuencias son más deuda, menos productividad, menos salario y tasas de crecimiento muy débiles. Las bajas tasas de crecimiento que ya vamos a comenzar a ver en 2022 se producen en un contexto que oscila entre el mantenimiento de los (altos) niveles de endeudamiento en el mejor de los casos y un empeoramiento en otros que no son menos relevantes.

Con bonos chinos que ya están en default, empresas que están cerrando en Europa y problemas de liquidez que cada vez tienen más probabilidades de convertirse en solvencia, el apetito por los bonos soberanos aumenta y, con él, la rentabilidad exigida.

También, debemos añadir en este punto un hecho anecdótico pero que también suma. Hace unos días en Estados Unidos se llegó a un acuerdo para incrementar el techo de deuda. O, dicho de otra manera, como ha ocurrido en otras ocasiones, la posibilidad de que Estados Unidos entre en una situación de impago por la aplicación de esta cláusula constitucional es coyunturalmente real.

Y digo coyunturalmente porque está claro que Estados Unidos no va a incurrir en impago. Si alguien tiene posibilidades de acceder a los mercados financieros internacionales es Estados Unidos, y, por lo tanto, la cláusula se sorteará como ya ha ocurrido más de 80 veces en Norteamérica.

Pero este hecho demuestra que la falacia de que la "deuda no importa", sencillamente, no es cierta. La deuda importa, y mucho. Y cualquier movimiento en una economía globalizada supone una pérdida de confianza a nivel global.

Expectativas de política monetaria

El dinero barato y la impresión descontrolada de dinero está llegando a su fin. O, al menos, eso dicen los responsables de los bancos centrales. La FED y el BCE ya han anunciado procesos graduales de retirada de estímulos y, en el caso de la FED, una hoja de ruta para subir los tipos desde finales de 2022 hasta 2024.

Veremos si lo cumplen (tengo serias dudas). Lo que sí que está claro es que ya hay bancos centrales en América Latina y en Europa (como el Banco Central de Suecia) que ya están subiendo, ligeramente, los tipos, y eso supone un efecto llamada hacia los bonos soberanos.

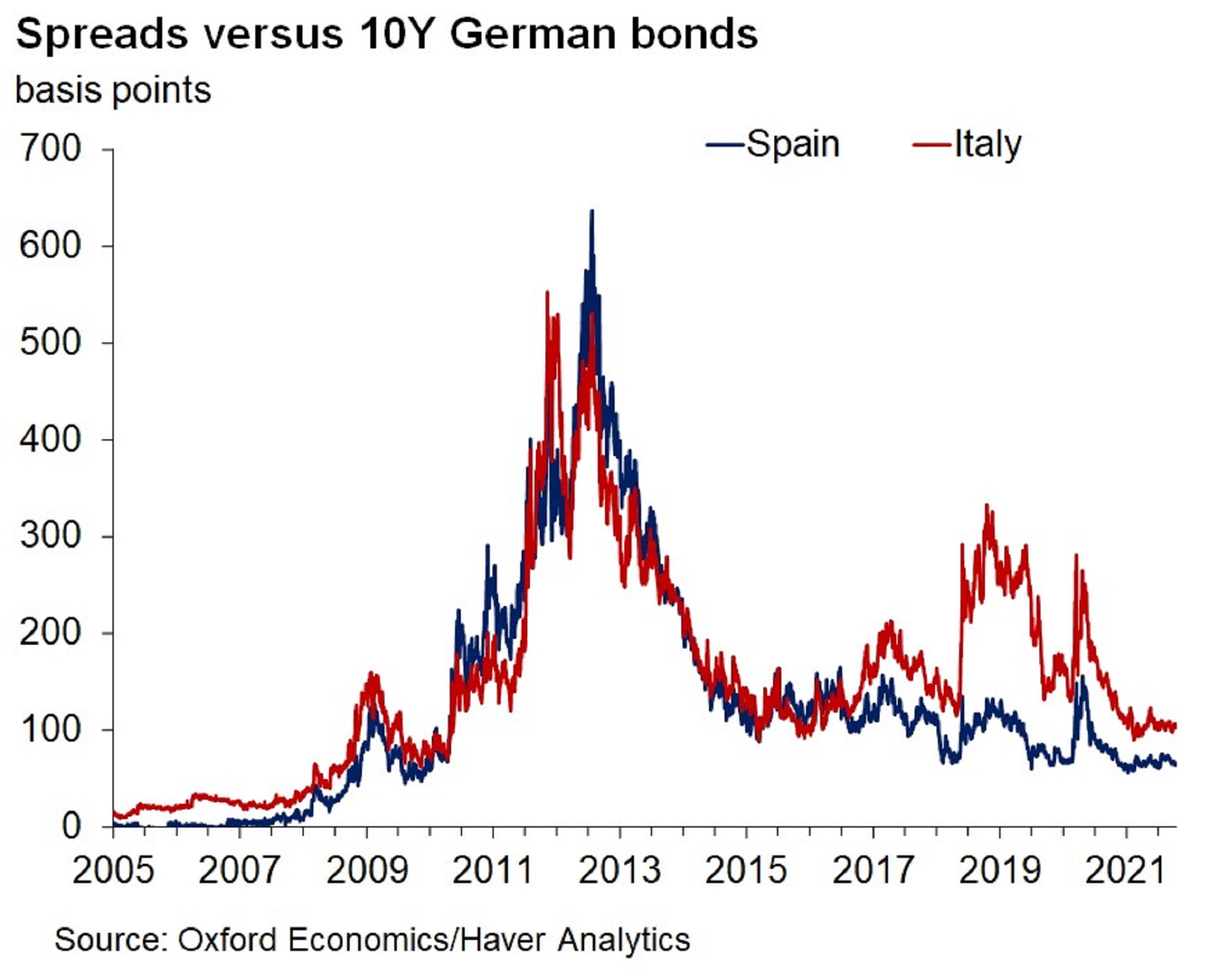

Por el momento, el efecto sobre la rentabilidad de los bonos es muy limitado y las subidas de tipos están siendo marginales. Pero, cuidado, no debemos subestimar la situación real de los mercados. El siguiente gráfico de Oxford Economics nos puede ayudar muy bien a entender a lo que nos enfrentamos:

Países como España e Italia están en niveles de riesgo similares a 2009 y 2010. Y, sin embargo, 2 años después, y en un período de tiempo muy corto, el riesgo se disparó y pusieron en jaque —entre otras economías— a la zona Euro. Hay economías que son sistémicas y pueden suponer cambios muy importantes a nivel geopolítico.

¿Cuál es la principal diferencia con respecto a entonces? Que el BCE está comprando el 100% de la deuda pública. O, dicho de otra manera, desconocemos la demanda real de sus bonos en los mercados financieros privados, algo que en 2010 no existía.

Por lo tanto, el incremento súbito de riesgo puede ser aún peor en el caso de que se perciba una probabilidad de default y haya una pérdida de confianza. En ese caso, la polarización será total: estarán los países que han hecho los deberes y son solventes y los que se convertirán en un riesgo sistémico.

La partida destinada a pagar deuda pública ya es la tercera más importante de los Presupuestos Generales del Estado para 2022. Esto, con tipos de interés en mínimos históricos y siendo de las más bajas de toda la historia. El BCE tiene un límite de compra de bonos del 33%, y ya ha superado el 30%. O, dicho de otra manera, pronto nos tendremos que enfrentar a los mercados financieros y sufriremos la subida de tipos que ya estamos viendo.

Veremos hasta dónde llega la tensión, pero no va a ser un trance fácil. Especialmente, en uno de los años en los que más necesidades de financiación va a tener nuestro país por el abultado déficit.

En cualquier caso, si no es España, puede ser Italia o cualquier otro país que lleva retrasando las reformas estructurales años. Cualquier movimiento internacional que genere incertidumbre va a tener un impacto muy significativo en economías vulnerables como la nuestra. La música puede dejar de sonar. Puede empezar a llover y nosotros no hemos arreglado el tejado con el buen tiempo.

Economista y consultor estratégico, autor del blog economistadecabecera.es y socio fundador y presidente de Acción Liberal.