La economía mundial entra en un terreno peligroso. Estados Unidos y China consolidan la desaceleración económica, e incluso a un ritmo más fuerte del inicialmente previsto. Por el momento son indicadores adelantados de actividad económica, que veremos cómo se traducen en datos coyunturales primero y macroeconómicos después.

¿Cuál es el problema? Muy sencillo: el peligro de la estanflación se produce en un contexto de máximos históricos en términos de estímulos tanto monetarios como fiscales en prácticamente todas las economías relevantes del mundo.

De crisis de Lehman Brothers salimos sin aprender nada. De la crisis de deuda europea, tampoco. Y, parece que con la del Covid19 vamos a seguir el mismo camino. Hemos invertido billones de euros/dólares en todo el mundo para tratar de paliar los efectos económicos de unas decisiones políticas que, en el mejor de los casos y siendo benevolente, han tenido unos resultados muy limitados y, sin embargo, el período de expansión tras el mayor ajuste económico de la historia reciente ha durado tan solo unos meses.

Estados Unidos y China han recuperado los niveles de PIB anteriores a la crisis. Europa, ni tan siquiera. La factura, en términos de deuda, no ha sido despreciable: La deuda global se ha incrementado en casi 20 puntos del PIB mundial, hasta alcanzar el 370%.

Hasta ahora los mercados de crédito, especialmente para grandes empresas y estados, han permanecido abiertos y a pleno funcionamiento gracias a la barra libre de liquidez de los bancos centrales.

Esto, sin embargo, no ha evitado que tanto en Estados Unidos como en China se vengan produciendo, desde hace meses, una situación de reducción en el volumen de crédito concedido. ¿Falta de demanda? ¿O restricciones de oferta (falta de crédito)? Difícilmente saberlo con los datos con los que disponemos hasta ahora.

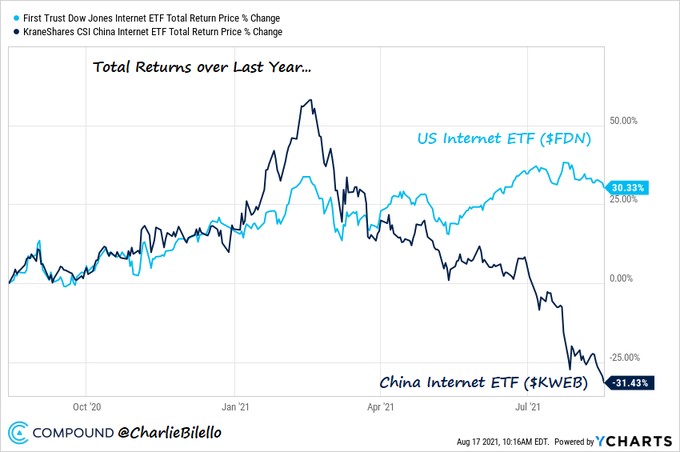

Lo que sí que sabemos es que la evolución de los mercados bursátiles en China es absolutamente desoladora: en lo que va de año el índice MSCI China, que mide la evolución ponderada de varios índices chinos, ha caído casi un 10% y casi un 30% con respecto a los niveles máximos de 2021, alcanzados en febrero. Las empresas tecnológicas de China se están desplomando mientras las estadounidenses continúan su tendencia al alza.

Hay dos razones fundamentales tras esta evolución, y ambas tienen un componente político importante:

La primera son las restricciones a las tecnológicas. El pasado 18 de julio la Comisión Central de Asuntos Económicos y Financieros de China declaró su intención de lograr la "prosperidad común" mediante un reequilibrio entre el crecimiento, la corrección de las desigualdades sociales y un reajuste de la regulación. Una hoja de ruta que, en realidad, ha sido un ataque frontal a las compañías más productivas del país.

El propósito del Gobierno chino pasa, en gran medida, por frenar la expansión de las grandes tecnológicas del país como Alibaba, Tencent, Ant Group, JD.com o DiDi. En abril, la Administración Estatal para la Regulación del Mercado de China concluyó que Alibaba ahoga la competencia en el mercado minorista online del país.

El 23 de julio, por su parte, las acciones de las principales empresas de educación chinas se desplomaron después de que el Ejecutivo reformase la ley para convertirlas en organizaciones sin ánimo de lucro. Compañías como New Oriental o Tal Education Group perdieron un 40% y un 50%, respectivamente.

La segunda tiene que ver con la política monetaria. El Banco Central de China lleva meses ejecutando una estrategia de contención de su expansión de balance, lo cual tiene un impacto negativo en sus mercados bursátiles.

La puntilla la está dando Evergrande, una empresa inmobiliaria cuyos pasivos superan los 300.000 millones de dólares (casi 2 billones de yuanes) y que en los últimos días ha lanzado una bandera roja por estar al borde de la quiebra. Concretamente, ya ha comunicado a varios de sus acreedores que no puede hacer frente a sus pagos y ha tenido que ser el Comité de Desarrollo y Estabilidad Financiera de China quien dé luz verde a los planes de reestructuración de la compañía.

¿Puede ser este un nuevo Lehman Brothers, pero esta vez en China en lugar de Estados Unidos? Está por ver. Por el momento, no hay ningún indicio que nos señale hacia ahí, aunque la situación en los mercados financieros y de crédito hace pensar en la mayor burbuja financiera de la historia:

- El rendimiento de los bonos y activos sin riesgo está en niveles históricamente bajos.

- El margen de intereses de la banca tradicional española es inferior al 1% por primera vez en la historia.

- El 90% de los bonos basura en Estados Unidos ofrecen una rentabilidad en términos reales (descontando la inflación) negativa.

- En Europa esta semana también hemos importado esta anomalía por primera vez en nuestra historia.

- Y, sin embargo, en China, los bonos basura denominado en dólares se están encareciendo hasta lograr niveles máximos del primer trimestre del año pasado.

¿Qué quiere decir esto? Sencillo: el inversor necesita rentabilidad, esta sólo se consigue incrementando las posiciones de riesgo (la denominada represión financiera), y el riesgo, por el momento, se percibe en un efecto contagio de China hacia el resto del mundo por sus posiciones en dólares. Merece la pena recordar, a tal efecto, que el gigante asiático mantiene una deuda del 270% del PIB y su moneda es usada en menos del 5% de las transacciones a nivel global.

En el argot del inversor, un cisne negro es un suceso inesperado que tiene un elevado impacto en los mercados y tiene un efecto contagio desolador. ¿Puede ser China/Evergrande ese cisne negro? Veremos.

Lo que queda claro es que las anomalías financieras se suceden, los indicadores de riesgo ya no sirven y nos enfrentamos a una situación de riesgo financiero extremo sin un conocimiento real de la situación. Antes o después, lo pagaremos.