8 de agosto de 2020. Libre Mercado publica un artículo titulado: "El peligroso camino hacia la estanflación y la falta de herramientas para superarla" (pueden leerlo aquí). Sale la legión de opinólogos intervencionistas (disfrazados bajo muchas etiquetas) tachándolo de alarmista, falto de argumentación económica y alejado de la realidad.

Hoy, menos de un año después, todas las grandes economías del mundo superan el objetivo de inflación marcado por sus bancos centrales: en Estados Unidos los precios están creciendo a un ritmo del 5% interanual, en Europa está en el 2%, en Reino Unido al 2,1%, etc. Los mismos que en su día trataron de desacreditar las señales que ya adelantaban el repunte que vemos ahora dicen que es "estacional" y que esta subida de los precios está impulsada por los elementos más volátiles (alimentos y, muy especialmente, costes energéticos). Lo cual tiene una doble lectura interesante:

La primera es: ¿Acaso las familias y empresas no sufren la subida del precio de la electricidad o los combustibles? Digo más: ¿Qué es más nocivo, que suban los precios de los dispositivos electrónicos, cuya compra puedes retrasar en el tiempo, o que lo hagan los de la electricidad, que es un bien de primera necesidad cuyo consumo no se puede modular?

Y lo segundo, aunque no por ello menos importante, es el supuesto carácter "estacional". La economía es una ciencia social y, por lo tanto, no tiene verdades absolutas. Pero, honestamente, este no parece un fenómeno estacional cuando la Reserva Federal ya ha incluido en sus minutas un adelanto en las perspectivas de cambio de la política económica (esto es, subidas de tipos y/o reducción de la masa monetaria) para finales de 2023.

En mi opinión la situación actual es una de las más nocivas posibles: erosiona el poder adquisitivo de familias y empresas de una forma ineludible y, sin embargo, no activa ningún indicador que alerte de la necesidad de revertir las políticas para revertir la situación actual. Como ya hemos explicado en esta columna (lean), la inflación es un fenómeno de carácter fundamentalmente monetario, aunque derivado del contexto actual se estén produciendo, a mayores, situaciones coyunturales que empeoren la situación. Pero fundamentalmente es un fenómeno monetario.

¿Podemos esperar que los precios en Estados Unidos vayan a seguir creciendo, al menos, al 5% interanual en Estados Unidos? Difícilmente. Este repunte se ha producido como consecuencia del hackeo a uno de los oleoductos más importantes del país, que ha tenido paralizado el transporte de combustibles fósiles y por ello se han encarecido.

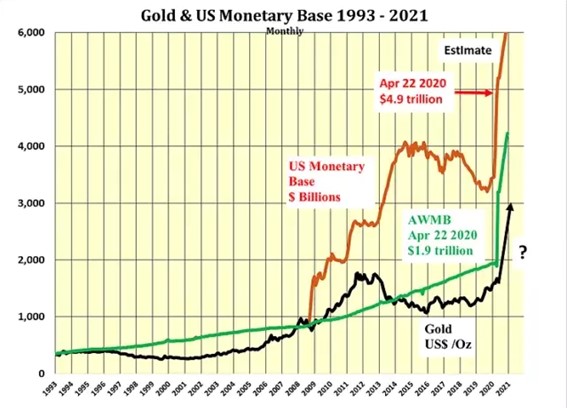

Pero sí que van a subir a un ritmo superior al 2% en el medio plazo. La razón es que la FED está inyectando dinero en la economía al mayor ritmo de la historia de Estados Unidos, Joe Biden también está poniendo en marcha uno de los planes fiscales más ambiciosos de la historia del país y, sin embargo, la economía muestra el primer frenazo notable en la recuperación de su economía real.

Lo mismo podríamos decir del resto de bancos centrales. Por eso la inflación en ningún caso tiene un carácter transitorio. Si, además, le sumamos una situación económica a la que le va a llevar años recuperar los niveles de 2019 y cuyos riesgos a la baja continúan materializándose, la estanflación es un escenario cada vez más real de cara a 2022 y 2023.

Cualquier escenario de crecimiento económico sostenido y control de la inflación sin explotar alguna de las múltiples burbujas que actualmente existen en los mercados financieros y de crédito es, sencillamente, imposible. De materializarse, el movimiento que ha comenzado a dibujar la FED sería el más acertado: Un plan creíble para eliminar la sobreestimulación monetaria en un horizonte temporal de medio plazo.

¿Cuál es el problema? Que los bancos centrales han perdido buena parte de su credibilidad. Actualmente, una subida de tipos de interés supondría la quiebra de buena parte del tejido empresarial a ambos lados del Atlántico y problemas de solvencia para algunas finanzas públicas estatales. Y una reducción de la masa monetaria, además de más difícil de ejecutar (los créditos tienen un momento de devolución determinado), también supondría la posible aparición de problemas de liquidez para empresas que son, de facto, insolvente.

El terremoto financiero y sobre el mercado laboral que esto podría suponer es incalculable. Las grandes economías se han hecho tan dependientes del gas de la risa monetario que ya nadie cree que se van a eliminar los estímulos, sencillamente, por responsabilidad de sus líderes.

Si tuviera que hacer una apuesta diría que la estanflación es inevitable. Si no es por reiteración de los errores que nos han traído hasta aquí, será por los efectos de la resaca financiera por tanta irresponsabilidad durante tantos años.

La vuelta a la normalidad supone una interacción de: i) Las reformas estructurales a nivel nacional que no se han hecho en los últimos años; ii) La vuelta a la responsabilidad monetaria; iii) Tiempo para que los desajustes se solucionen de forma ordenada.

Autores como Daniel Lacalle, Carmen Reinhart o Mervin King deberían habernos enseñado que la crisis de 2008 fue la consecuencia de una política monetaria desacertada. No fue así, y hemos decidido incidir sobre nuestros errores. Ahora sólo estamos viendo la punta del iceberg, pero lo que esconde no es menos preocupante.

Los mercados de crédito fueron una buena herramienta para impulsar el crecimiento económico hasta que fueron dominados por un ente que controla el precio del dinero (tipo de interés) y la cantidad de dinero en circulación. No hemos hecho caso a las señales, y ahora tenemos a impuesto de los pobres como un elefante en nuestra cocina. Lo pagaremos.