La vivienda está en el centro de la discusión política. Podemos insiste en que su acuerdo de gobierno con el PSOE contempla la imposición de algún tipo de regulación que controle los precios del alquiler. Pero, ¿cuál es la realidad del sector? Para responder a esta pregunta, repasaremos el estudio "Mercado de la vivienda: ¿esta vez es diferente?", elaborado por José Ramón Guijarro y publicado por Funcas.

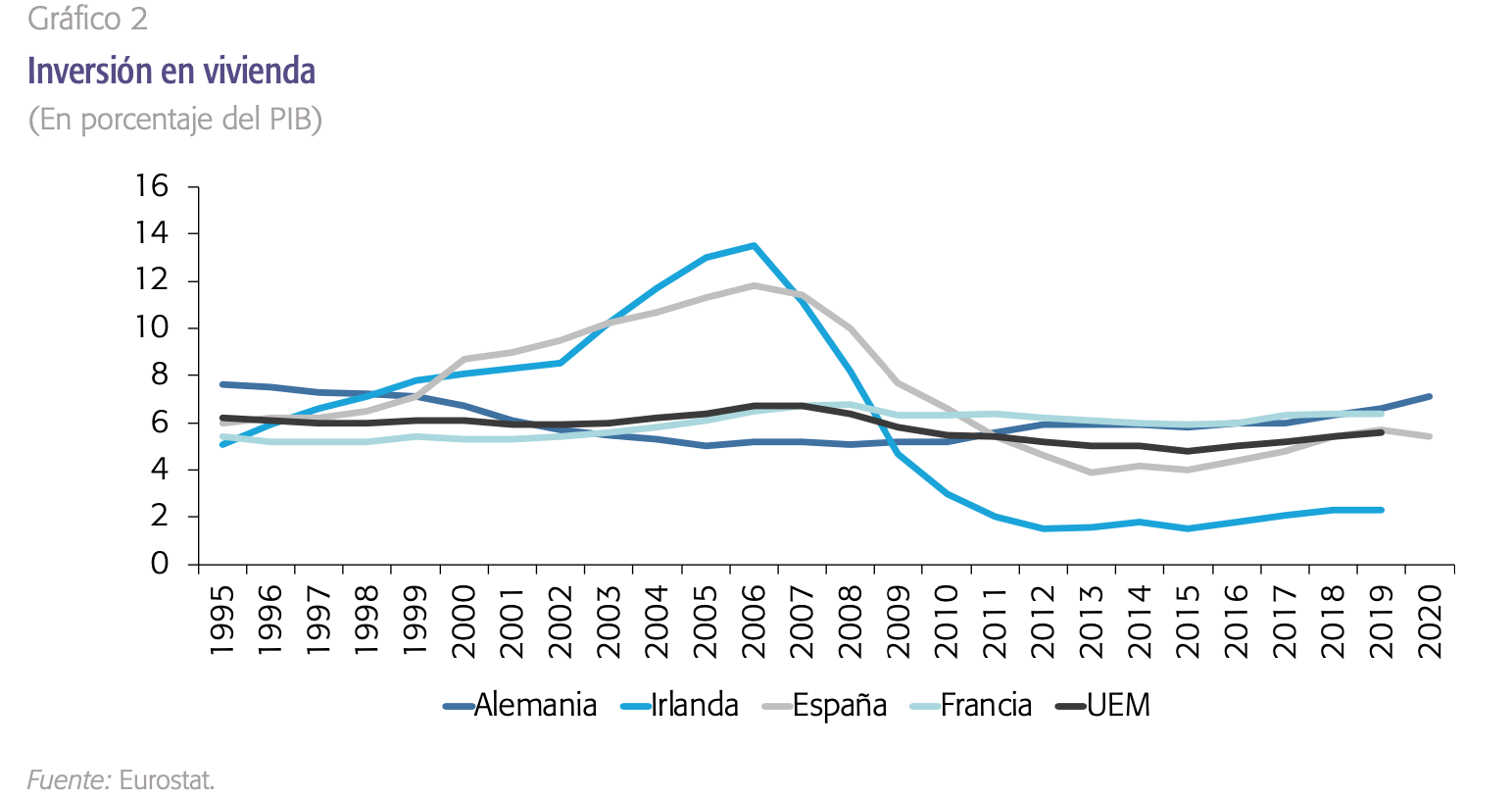

En primer lugar, el informe propone echar la vista atrás y estudiar la evolución de la inversión en vivienda, para entender mejor en qué punto del ciclo se encuentra dicho indicador. Como refleja el siguiente gráfico, la inversión en vivienda se mueve hoy en torno a un 5,4% del PIB, por debajo del promedio observado en los últimos veinticinco años (7,2%). Por comparación, el "pico" alcanzado durante la burbuja inmobiliaria de los años de Rodríguez Zapatero llegó a ser del 11,8% del PIB. Por lo tanto, no tiene sentido plantear, como hacen PSOE y Podemos, que el mercado de la vivienda esté viviendo una nueva fiebre especuladora, puesto que de hecho hay una evidente subinversión en relación con el promedio histórico.

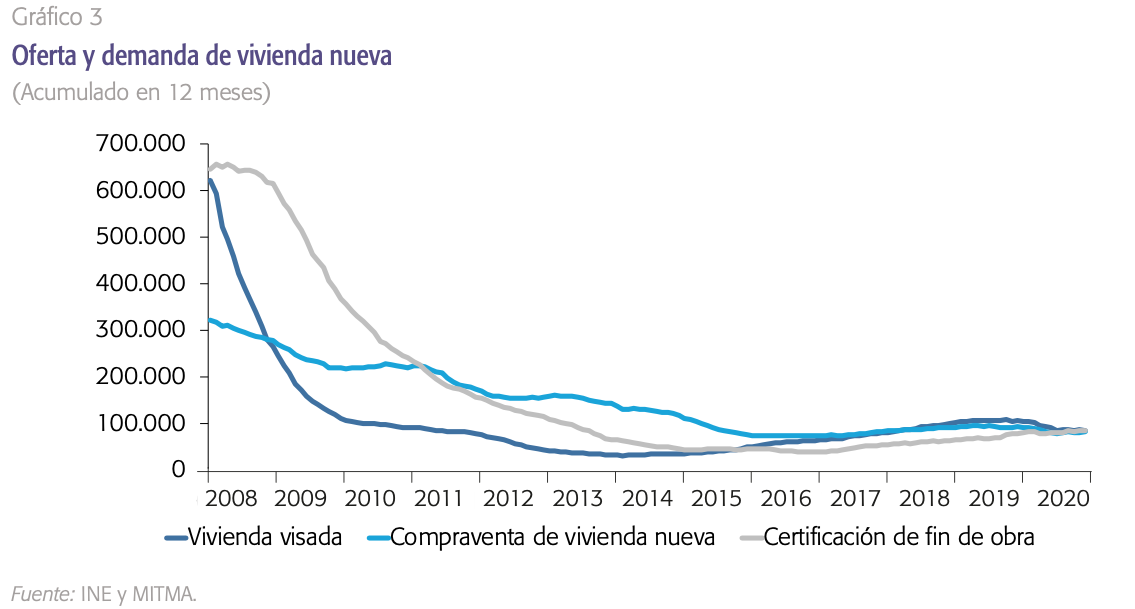

Para medir si esa reducción de la inversión se ajusta a la realidad del mercado o refleja un problema de oferta, Guijarro propone emplear dos indicadores de referencia: la producción de nueva vivienda (oferta potencial) y la formación de hogares (demanda potencial). En 2020, ambos indicadores fueron de la mano: 89.600 nuevos hogares frente a 86.548 visados de obra. Por comparación, en 2008 se concedieron 900.000 visados, aunque solo se formaron 450.000 nuevos hogares. Algo parecido refleja la comparación entre las viviendas terminadas (83.878 durante 2020) y las operaciones de compraventa cerradas durante el ejercicio (un total de 82.543). Dimensiones muy similares por uno y otro lado que revelan un escenario de relativo equilibrio en el sector.

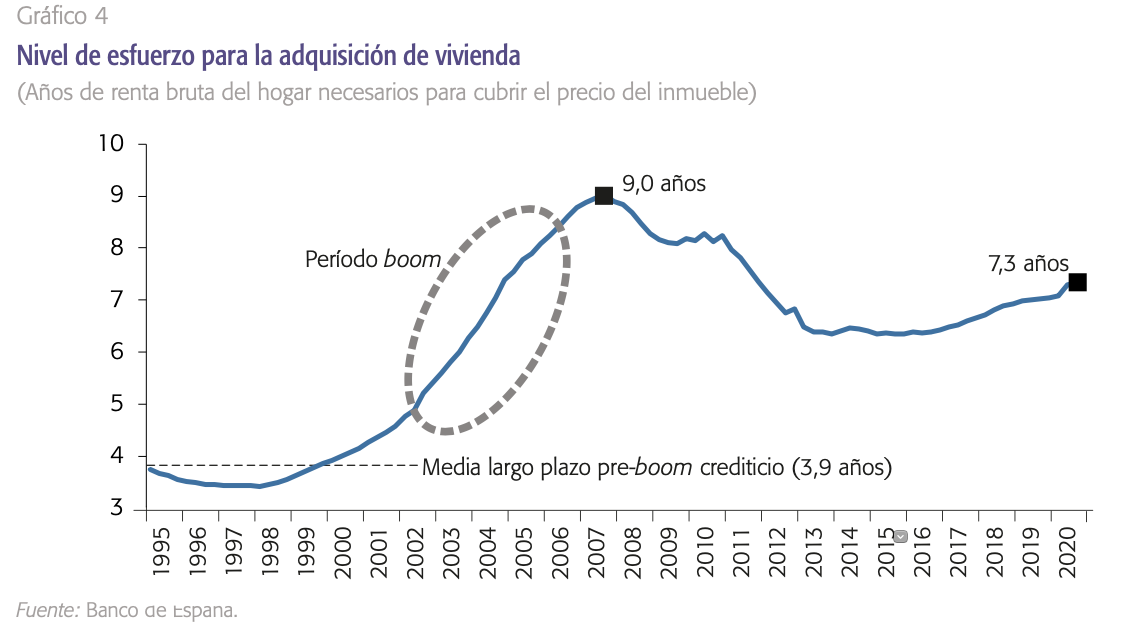

De especial relevancia en clave política es la evolución de los niveles de esfuerzo que miden la capacidad de acceder a la compra de vivienda. Actualmente, según explica el documento de referencia, para comprar una vivienda de tamaño medio en España sería necesario ahorrar el equivalente a 7,3 años de renta bruta. En el "pico" de la burbuja inmobiliaria que se alcanzó bajo gobierno del PSOE, este indicador ascendió hasta los 9 años. El nivel más bajo de la serie se alcanzó durante la Administración Rajoy, cuando este indicador cayó a los 6 años en los ejercicios 2014, 2015 y 2016. Por lo tanto, acceder a una vivienda es hoy más asequible y, si acaso se pretende criticar el leve repunte de los últimos años, es evidente que dicha evolución coincide precisamente con el gobierno de Pedro Sánchez.

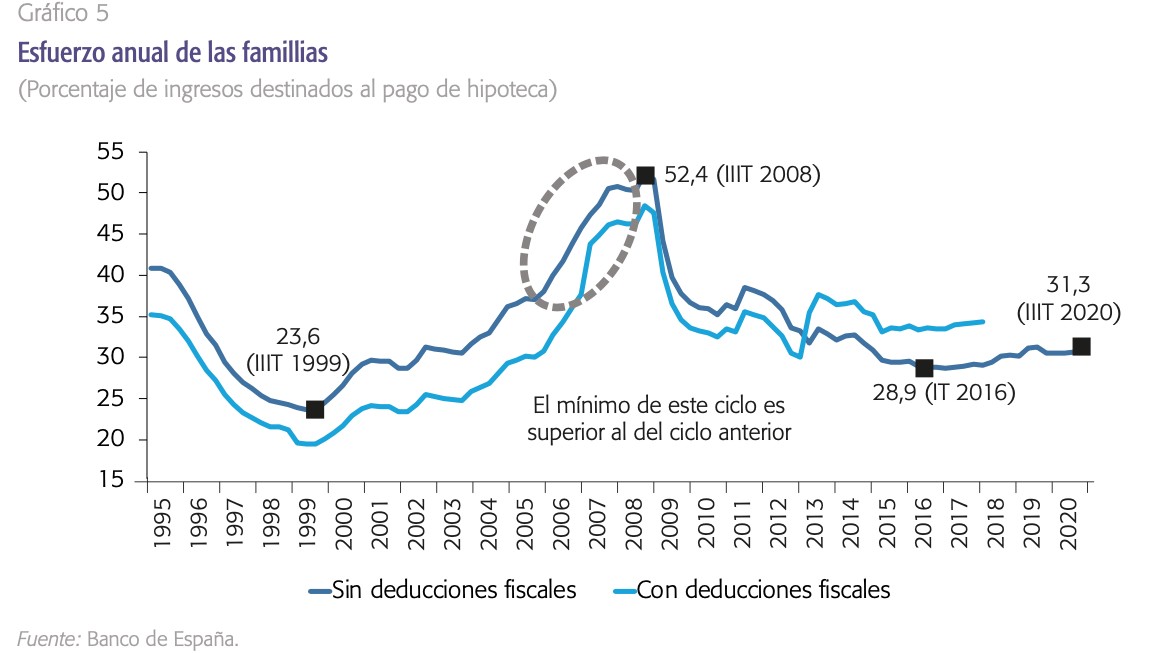

Por otro lado, la accesibilidad (un indicador que se refiere al porcentaje de ingresos que consignan las familias para costear los gastos mensuales de sus hipotecas) está en el entorno del 31,3%, muy por debajo del 52,4% que se alcanzó en 2008. Eso sí: como recalca Guijarro, "esa mayor accesibilidad no se produce a costa de relajar excesivamente las condiciones financieras, puesto que el plazo medio de concesión de las hipotecas ha pasado de 28,3 a 23,9 años entre 2008 y 2012". En consecuencia, ni es cierto que las familias tienen más problemas para costear la vivienda (de hecho, desembolsan mucho menos) ni es cierto que el sector bancario haya cebado esta mejora volviendo a conceder crédito poco solvente (ocurre al revés, se ha endurecido el criterio).

En cuanto a la deuda, el estudio de Funcas solo el 8,5% de los hogares españoles hace frente a gastos relacionados con la vivienda (alquiler o hipoteca) que superen el 40% de su renta, por debajo del promedio observado en la UE (9,8%). La deuda de los hogares es hoy del 94,1% del PIB, frente al "pico" del 133,8% que se alcanzó en 2007, en pleno apogeo de la burbuja inmobiliaria de la Era Zapatero. Por otro lado, los pagos por intereses hipotecarios solo ascendieron a 3.550 millones durante el año 2020, frente a los 40.120 millones de 2008. Además, el saldo vivo de deuda vinculada a la compra de vivienda es del 39,2% del PIB, por debajo de la media europea (44,2%). No hay, pues, un sesgo de endeudamiento masivo, sino todo lo contrario, un sector más capitalizado.

Finalmente, Guijarro recalca que, en un entorno de tipos de interés muy bajos y de elevada presión competitiva, se está consolidando una presencia cada vez mayor de las hipotecas a tipo fijo. Hace un lustro apenas suponían el 6%, pero en 2020 ya alcanzaron el 44% de las nuevas contrataciones. Esto reducirá la volatilidad y el riesgo asociado a eventuales endurecimientos de la política monetaria.