El cálculo electoral no siempre es sencillo. Hay temas en los que está claro. Tu parroquia te pide algo, las encuestas dicen que una mayoría de los votantes lo apoyan. Y hay un cierto consenso en la prensa, los expertos, los tertulianos. Luego, no siempre es fácil llevarlo a cabo, sobre todo si implica gasto, porque la realidad presupuestaria se impone. Es lo que tienen las matemáticas.

Pero hay otras cuestiones en las que no es tan sencillo. Sobre todo, aquellas en las que la ideología tira para un lado y el bolsillo para el otro. O en las que las opiniones están más divididas. O en las que no es fácil la traslación práctica de la retórica mitinera.

Por ejemplo, el Impuesto de Sucesiones. Los dos partidos en el Gobierno, PSOE y Podemos, han afirmado una y otra vez que quieren subirlo, imponer un mínimo a todas las comunidades autónomas, hacer que sea parte de una nueva reforma fiscal que castigue a los grandes patrimonios... Pero ya llevamos más de un años de Ejecutivo de coalición y no terminan de decidirse. ¿Por qué? Por muchas razones. Desde la aritmética parlamentaria a la crisis. Pero hay una que destaca: aunque es cierto que para buena parte del electorado de izquierdas ésta es una promesa muy atractiva, no lo es tanto para otros sector. O, lo que es lo mismo, no está nada claro si una medida de este tipo les haría ganar votos o no. De hecho, por ahí se intuye parte de lo que pretenden, que no es tanto anunciar un nuevo tributo o subir los tipos desde Moncloa, como obligar a hacerlo a las comunidades que lo tienen más bajo. Sobre todo, a Madrid. Y no es mala idea: subes los impuestos, pero el que paga es el votante de Ayuso.

La semana pasada, el Foro Regulación Inteligente presentó el documento de trabajo número 4 de su Observatorio fiscal: "El Impuesto a la Muerte, en la diana", un informe en el que califica a este impuesto de "tributo arcaico y especialmente dañino para la acumulación de capital, el ahorro familiar y la inversión privada".

El trabajo es interesante porque refleja en unas pocas páginas los principales argumentos contra las propuestas de subida de dicho impuesto.

1 - ¿Armonización fiscal?

Desde hace años, uno de los argumentos más utilizados por los partidarios de subir impuestos tiene que ver con la UE. España, se nos dice, es uno de los países de la Unión Europea con menos presión fiscal. Algo que es cierto, aunque sólo en parte: en primer lugar, porque no somos, ni estamos cerca siquiera, de los países que menos recaudan en porcentaje del PIB. En segundo término, porque dentro de la UE los países que más crecen en las últimas dos décadas son los que tienen impuestos más bajos (Irlanda, los países del este). Y por último porque si ampliamos la comparación y miramos a los países de la OCDE (los más ricos del mundo), España se encuentra en la media en este indicador de presión fiscal (y, de nuevo, en la OCDE también están creciendo más los países con impuestos más bajos).

Pero sin entrar en esa discusión. Es verdad, si lo queremos ver así, que recaudamos menos que la media de la UE. Quizás por eso mismo llama más la atención que los esfuerzos del Gobierno vayan dirigidos a subir uno de los pocos impuestos que, si acaso, está en proceso de desaparición en el Viejo Continente. Como vemos en el cuadro, 15 de los 27 socios ya no tienen este impuesto (o lo tienen a efectos estadísticos y sin apenas recaudación real). Casi todos los que lo mantienen lo hacen con tipos muy bajos. Y la recaudación promedio apenas alcanza el 0,27% del PIB. ¿Armonización fiscal con la UE? Pues en esto, el Gobierno español no quiere igualarse a sus vecinos.

Y hay otra derivada. La del Gobierno metiéndose en las competencias autonómicas. Un argumento que también chirría mucho. Aprobar una subida de este impuesto con el voto favorable de los nacionalistas suena casi a sarcasmo. Tras décadas diferenciándose del resto de España en cada ley aprobada, de exigencias de más autogobierno y transferencias... cuando Madrid ejerce alguna de esas competencias, le pedimos al Gobierno central que se lo prohíba. Habrá que hilar muy fino para que esto cuele en la opinión pública.

2 - El efecto Madrid (¿y el efecto Dublín?)

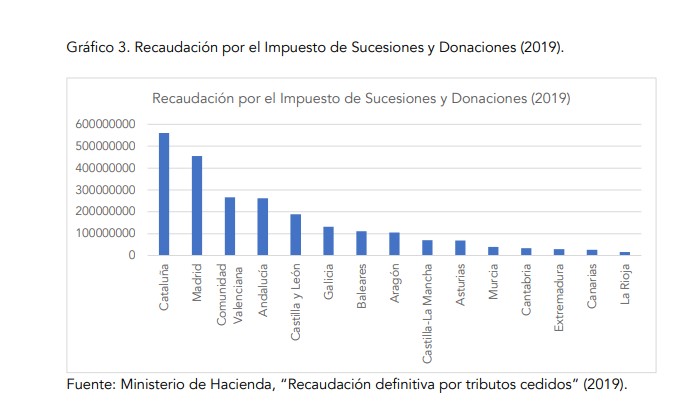

La segunda imagen es llamativa. O no tanto, porque ya la conocemos. Muestra la recaudación por el impuesto en las diferentes comunidades autónomas. Y refleja esa realidad con la que los partidos de izquierda quieren terminar: a pesar de sus bonificaciones (del 99% de la cuota para los hijos o nietos) en Madrid se recauda casi lo mismo que en Cataluña, que tiene un millón más de habitantes y tipos mucho más elevados. Aquí, en una noticia de hace un mes en Libre Mercado, se comparaba lo que pagaría una persona soltera de 25 años que recibiese una donación de 100.000 euros de su padre en Madrid (124,07€) o en Barcelona (5.000 euros).

Si la diferencia es tan grande en los tipos, ¿cómo puede recaudarse casi lo mismo en una y otra región? Tampoco aquí hay magia. Porque muchos de los grandes patrimonios españoles han fijado su residencia en Madrid para minimizar el coste de este impuesto. En esto, además, coinciden la izquierda y la derecha. La diferencia está en la interpretación: unos hablan de dumping o paraíso fiscal y otros aseguran que es una demostración de que bajar impuestos atrae riqueza.

Lo que casi nunca se hace es relacionar los dos primeros gráficos. El europeo y el español. Así, la izquierda plantea "si subimos el Impuesto de Sucesiones en Madrid, los ricos ya no tendrán escapatoria y tendrán que pagar este tributo". Hace 40 ó 50 años, este planteamiento habría sido más sólido. Cada vez lo es menos. ¿Cuánto tardarían muchos de esos ricos en trasladar su residencia a Dublín, Lisboa o Amsterdam? No todos lo harían, pero sí algunos. Quizás al principio poco a poco y luego se animarían más. No sería sólo por el Impuesto de Sucesiones, pero sería un factor más. Con un añadido, un rico que se instala en Lisboa no sólo deja de pagar Sucesiones, tampoco abona IVA, IRPF, Sociedades... No es casualidad que la mayoría de los países hayan eliminado este tributo: se recauda muy poco para las distorsiones y desincentivos que genera.

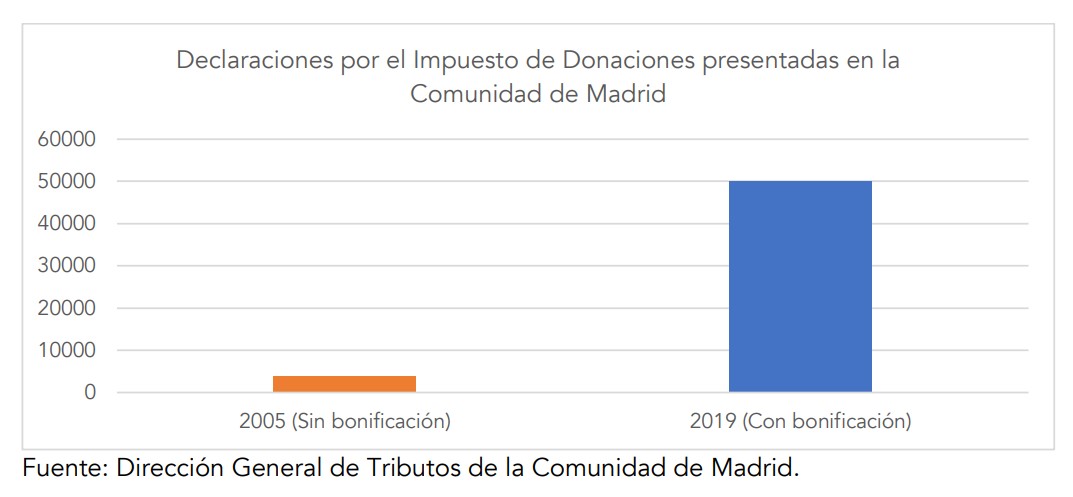

3 - De 4.000 a 50.000 donaciones

Es el gráfico más llamativo del informe. Muestra cómo se han disparado las donaciones desde que se aprobaron las bonificaciones en Madrid. Es cierto que puede haber una parte de anticipación al sablazo: familias con grandes patrimonios que deciden hacer una donación a sus hijos antes de que se concreten los planes del Gobierno.

Pero incluso así, los datos sorprenden. El Gobierno de Madrid lo achaca a otra circunstancia: ahora se declaran operaciones que hace unos años se acometían de forma encubierta sólo para evitar impuestos. Así, la base imponible crece no sólo por la atracción de patrimonios de fuera de la región, sino porque el contribuyente, con estos tipos, sí está dispuesto a realizar actos jurídicos que de otra forma no haría (o buscaría trucos o trampas para eludir a Hacienda). ¿Cuánto hay de cada efecto? Es imposible saberlo, habría que preguntar a cada donante sus motivos. Pero lo cierto es que, como recuerdan los autores de este informe "desde 2006, año en que la Comunidad de Madrid pasó a bonificar al 99% el grueso de pagos por este tributo, el número de donaciones realizadas ha pasado de 4.000 a 50.000 declaraciones. Por lo tanto, por cada donación que se registraba antaño, hoy se declaran más de doce".

4 - Las renuncias y el patrimonio familiar

La excesiva fiscalidad soportada por las herencias hace que algunos contribuyentes renuncien a percibir el dinero que les legan sus familiares. Desde 2007 hasta 2018, el Consejo General del Notariado ha tenido constancia de 326.512 renuncias a herencias. Las 46.679 herencias rechazadas del año 2018 suponen el 10,8% de las transmisiones previstas. Este porcentaje alcanza el 19,6% en Asturias, que es precisamente una de las regiones que más impuestos cobra a las sucesiones y donaciones. De hecho, el porcentaje de renuncias observado en Asturias es un 45% más alto que el observado en Madrid.

Este cuarto apartado no trata sobre un gráfico. Traemos aquí el último párrafo del trabajo, el que hace referencia a las renuncias a las herencias. Un tema delicado y en el que puede haber exageraciones de uno y otro lado: hay renuncias por deudas, pero también por falta de liquidez para pagar el impuesto. Hay familias que tienen que malvender bienes que costó mucho acumular y otras a las que una tasación excesiva sobre un inmueble les condena a pagar un dinero que no tienen.

Y, sobrevolando este tema, la cuestión de qué queremos incentivar con nuestro sistema fiscal. Al comienzo de este artículo citábamos la primera parte del informe, aquella en la que alerta contra el daño que este tipo de tributos ejercen sobre "la acumulación de capital, el ahorro familiar y la inversión privada". No es una cuestión baladí. Un patrimonio creciente es también la base de la inversión. Una herencia bien gestionada es clave en aspectos que van más allá de lo económico. La mayoría de los países europeos han decidido usar una fiscalidad muy baja al patrimonio y a las herencias como gancho para atraer a esas familias. En España, ahora mismo, discutimos si se lo prohibimos a las regiones que han copiado a esos países.