El sistema tributario español se caracteriza por su elevada complejidad y su notoria ineficacia. Según el Índice de Competitividad Fiscal que elabora la Tax Foundation y que divulga en España el Instituto de Estudios Económicas, nuestro modelo impositivo queda relegado al puesto 27 de la OCDE, una mediocre posición que revela graves deficiencias en el diseño de los distintos gravámenes vigentes.

Uno de los asuntos más problemáticos del esquema fiscal de nuestro país es el elevado número de regímenes especiales que, en forma de bonificaciones o deducciones, elevan el tipo normativo a cambio de introducir ciertos descuentos en el tipo efectivo. En suma, los gastos fiscales ascienden a 77.183 millones de euros anuales, según un artículo de dos destacados expertos fiscales, José Félix Sanz y Desiderio Romero, publicado en la revista Cuadernos de Información Económica que divulga Funcas.

El cálculo de Sanz y Romero es aún más abultado que el facilitado hace algunos meses por la AIREF. Según la Autoridad Independiente de Responsabilidad Fiscal, la pléyade de bonificaciones y deducciones en vigor suma alrededor de 57.000 millones de euros. No obstante, el estudio publicado por Funcas eleva a 77.183 millones el impacto total de los regímenes especiales que tienen en vigor las tres principales figuras tributarias de nuestro país: IRPF, IVA e Impuesto de Sociedades, responsables del 85% de la recaudación total.

Partiendo de esa cifra, Sanz y Romero calculan que el 61% de estos gastos fiscales están ligados al IVA, mientras que el 36% se corresponde con el IRPF. Finalmente, las deducciones y bonificaciones vinculadas al Impuesto de Sociedades son apenas el 3% restante. Así, ambos autores proponen "tomar estas cifras como base para financiar una reforma fiscal encaminada a conseguir un sistema fiscal más eficiente y más simple".

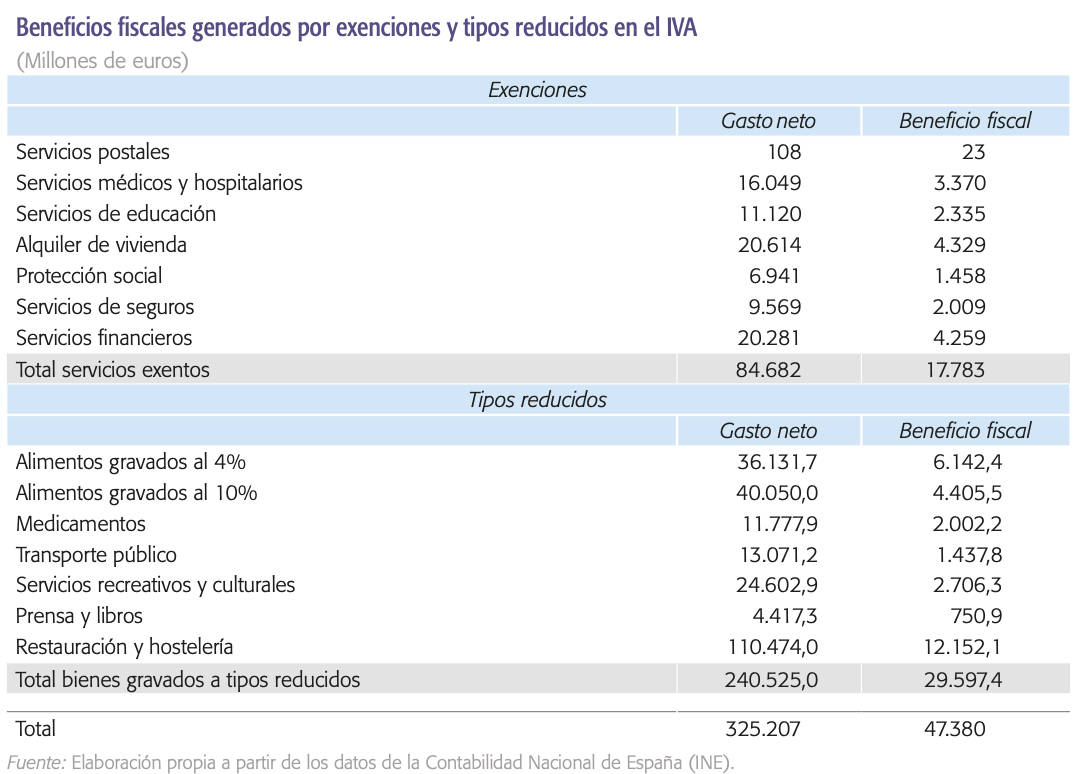

Uno de los aspectos más llamativos del informe es la complejidad del actual sistema de IVA, en el que operan cuatro tipos de tratamiento tributario: la exención total (es decir, bienes y servicios que no pagan este impuesto y, por tanto, se pueden considerar como consumos gravados al 0%), los tipos reducidos del 4% y del 10% y el tramo general del 21%.

Si nos fijamos en las categorías exentas de IVA, encontramos que sus beneficios fiscales suponen 17.783 millones de euros. En los tipos reducidos, el impacto de las medidas de descuento asciende a 29.597 millones de euros. En total, Sanz y Romero creen que estas circunstancias tienen un impacto de 47.380 millones sobre la recaudación potencial del impuesto.

Ambos autores no se quedan solamente en el estudio de las circunstancias actuales, sino que van un paso más allá y plantean "la eliminación de todos esos beneficios fiscales", medida que "permitiría mantener la recaudación actual del impuesto aplicando un tipo único general próximo al 10%". Según Sanz y Romero, "este sencillo ejercicio deja constancia de las potenciales ganancias de recaudación del impuesto con tipos mucho más reducidos que los existentes en la actualidad".