La evolución de la inflación es una de las grandes incógnitas de esta crisis. La de 2008 fue una crisis bancaria que, en algunas zonas económicas (como Europa), evolucionó hacia otra económica. La enorme burbuja creada por bajadas de tipos sin precedentes a ambos lados del Atlántico supuso una restricción de crédito que colapsó prácticamente la totalidad de las economías del mundo.

¿Cuál fue la solución? Más políticas monetarias "extraordinarias": bajadas de tipos adicionales… e impresiones masivas de moneda (Quantitative easing). Estos movimientos supusieron una sedación para el enfermo, aunque lejos de solucionar el problema, los hechos han demostrado que constituyeron un incentivo para perpetuarlo.

Como consecuencia, el enfermo (especialmente el europeo) ha mantenido sus patologías, y sencillamente ha permanecido sedado durante todos estos años. La FED subió ligeramente los tipos en 2018, tras casi 10 años de crecimiento económico ininterrumpido; en 2019 los volvió a bajar. El BCE no hizo ni amago, tal era la vulnerabilidad de algunas de sus economías.

Ahora ha llegado una nueva crisis, más devastadora que la anterior, y que puede poner en serio riesgo uno de los mayores aprendizajes de la década de los años 70: El combate contra la inflación disparada.

La semana pasada Morgan Stanley envió una nota a sus clientes alertando acerca de la infravaloración de los riesgos de un repunte importante de la inflación en Estados Unidos. Concretamente, afirmó en CNBC: "Con Estados Unidos y las economías globales en medio de una de las recesiones más profundas y las brechas de producción registradas, la mayoría de los inversores con los que hablamos han rechazado nuestra alerta sobre mayores riesgos de inflación".

El riesgo de inflación en Estados Unidos (y en Europa) es real, y tiene su base en tres factores fundamentales:

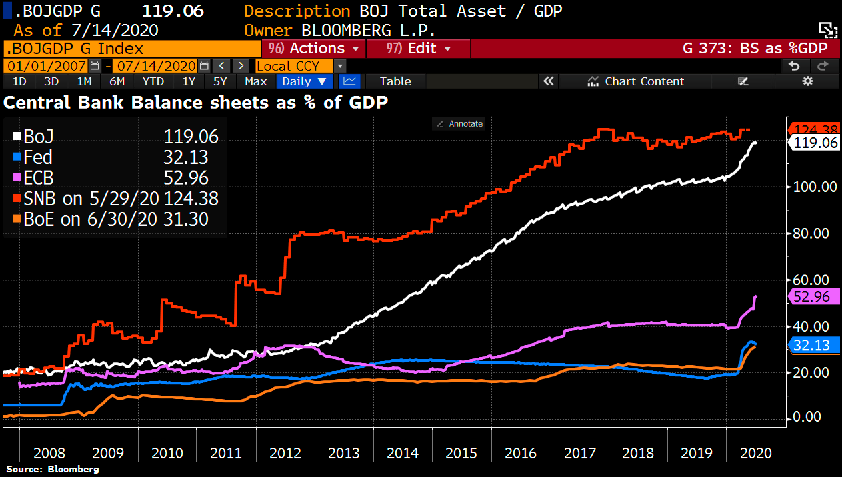

El primero es la monetización del déficit público. A ambos lados del Atlántico el agujero en las finanzas públicas debido a la crisis sanitaria es notable, y se está financiando fundamentalmente con cargo a los recursos procedentes de los bancos centrales. Tanto es así que el balance del Banco Central Europeo ha aumentado en casi dos billones de euros en lo que va de año, y ya es más del 52% del PIB de la eurozona. Un incremento notable, similar al registrado en otros lugares del mundo, como en Estados Unidos, donde el balance de la FED ya asciende al 32,96% del PIB, en Europa, donde el Banco de Inglaterra concentra un 31,1%.

A la luz de la evidencia histórica, esta enorme inyección de recursos es un riesgo inflacionista evidente, aunque con una elasticidad distinta según el tipo de economía, según recogen estudios del FMI o el Institute of Economic Affairs, entre otros.

En segundo lugar, la crisis sanitaria de la covid-19 y sus consecuencias sobre el tejido empresarial va a dejar tras de sí rupturas notables en las cadenas de valor de todo el mundo. Esto implica carestía, fundamentalmente en los bienes intermedios, y, por lo tanto, un incremento en sus precios. Estos bienes se incorporan al proceso de producción y suponen un incremento en el precio final del producto: inflación.

Algo similar ocurre con la agricultura, donde se está dando un doble efecto de carestía en la mano de obra y en productos importados, lo cual implica un encarecimiento del producto final. Tanto es así que, mientras los datos de inflación en países como España reflejan datos muy pobres (incluso descenso durante los últimos 2 meses), la evolución de los precios de los productos frescos y de alimentación han llegado a situarse por encima de los dos dígitos.

Y, por último, no debemos olvidar que las materias primas, y muy especialmente el petróleo, antes o después incrementará su precio, suponiendo un elemento inflacionista de primer orden a nivel mundial, y muy especialmente en las economías más dependientes, como es la Eurozona.

Un fenómeno inflacionista en el medio plazo, por lo tanto, queda prácticamente descontado en las principales economías del mundo. La pregunta es: ¿Servirá para impulsar la economía o, por el contrario, la hundirá aún más?

El escenario de profunda recesión para 2020 está descontado ya en todo el mundo por todos los analistas. Esto provocará un efecto rebote en 2021 y unas cifras de crecimiento económico cuya magnitud es clave para responder a la pregunta anterior. Según el último informe de la Agencia Internacional de la Energía, la demanda mundial de petróleo caerá en 2020 en 7,9 millones de barriles diarios, mientras que se recuperará parcialmente en 2021 (5,3 millones de barriles).

De aquí se pueden extraer dos conclusiones: i) La recuperación en los precios del petróleo se producirá por un ajuste en la oferta, y no por un incremento de la demanda; ii) El riesgo de estancamiento económico de cara a 2022 es evidente.

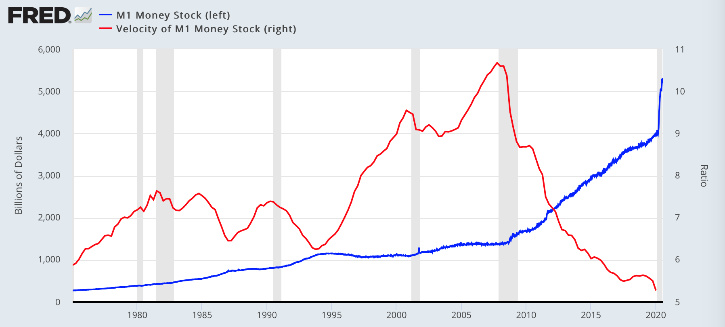

Otro indicador que refleja la debilidad económica es la velocidad del dinero. La destrucción del poder adquisitivo de la mano de los bancos centrales ha sido una constante desde que se creó la moneda fiat. En los últimos años, sin embargo, esta práctica se ha disparado. Tanto es así que la velocidad de circulación del dinero (esto es, el número de veces que 1 unidad monetaria cambia de manos durante un período de tiempo determinado) está en mínimos históricos mientras el incremento en la masa monetaria está en máximos.

La teoría de la circulación del dinero de Milton Friedman establece que la evolución de los precios y de la actividad económica del país (PIB) depende directamente de la velocidad de circulación del dinero. Por lo tanto, hay que asumir uno de los dos siguientes escenarios: O una hiperinflación galopante, o una situación de estanflación. No sé cuál me asusta más.

Estados Unidos mantiene una reserva de 13 billones de dólares en el exterior gracias al cual su tipo de cambio se fortalecerá ante una situación de carestía de esta moneda como activo reserva, no así Europa ni el resto de economías, lo que las hace más vulnerables ante una situación de incremento de la inflación.

Un fenómeno de estanflación, per se, es preocupante. Pero lo es aún más si, como pasa en Europa, la capacidad de la política monetaria para revertirlo (subida de tipos) es nula ante un sobreendeudamiento masivo como el que nos hemos obcecado en construir durante los últimos años.

Gracias a la solvencia de algunas de las economías europeas, a la fortaleza de nuestra moneda y al superávit comercial podemos llevar a cabo la política monetaria tan extraordinariamente agresiva que seguimos. El crédito, sin embargo, no es infinito. Los ciudadanos europeos llevamos años empobreciéndonos vía inflación no recogida en el IPC (por ejemplo, por el coste de la vivienda), y ahora podríamos entrar en una espiral incluso más peligrosa. Ya saben aquello de que la inflación es el impuesto de los pobres.

El único que se beneficia de una situación así es el estado, y muy especialmente el más endeudado. Quizás sea lo que esté buscando.