La realidad del sistema de pensiones español no es otra que el hecho de que el sistema estará matemáticamente quebrado en el medio plazo si no se realiza ninguna reforma estructural seria que garantice su sostenibilidad. Aunque todavía no se perciban todos sus efectos, gracias al tiempo en el que se ha empleado el fondo de reserva que se creó durante los gobiernos del presidente Aznar y la deuda que emite el Tesoro para cubrir el déficit de la Seguridad Social y el bajo tipo de interés de esta, debido a la inundación de liquidez que ha aplicado desde 2012 el Banco Central Europeo (BCE), la realidad es que hay un desajuste matemático entre ingresos y gastos de la Seguridad Social.

No se puede seguir ocultando la realidad a la población, sino defender sus derechos llevando a cabo las reformas precisas que permitan mantener el sistema. No se puede, sin más, asegurar que las pensiones se revalorizarán siempre conforme a la evolución del IPC, como suscriben PSOE y Podemos, porque eso se convertirá no sólo en una promesa falsa, por imposible de cumplir, sino que, además, en el intento de cumplirla, provocará el colapso anticipado del sistema. Y eso es lo que hay que evitar. Fedea calculó hace unos meses que de revalorizarse las pensiones por el IPC, el incremento estructural de gasto de aquí a 2030-2035 será de 30.000 millones de euros.

Recientemente, el Banco de España ha publicado un informe sobre Envejecimiento y pensiones que muestra también los problemas que tiene el sistema.

Más pensiones contributivas

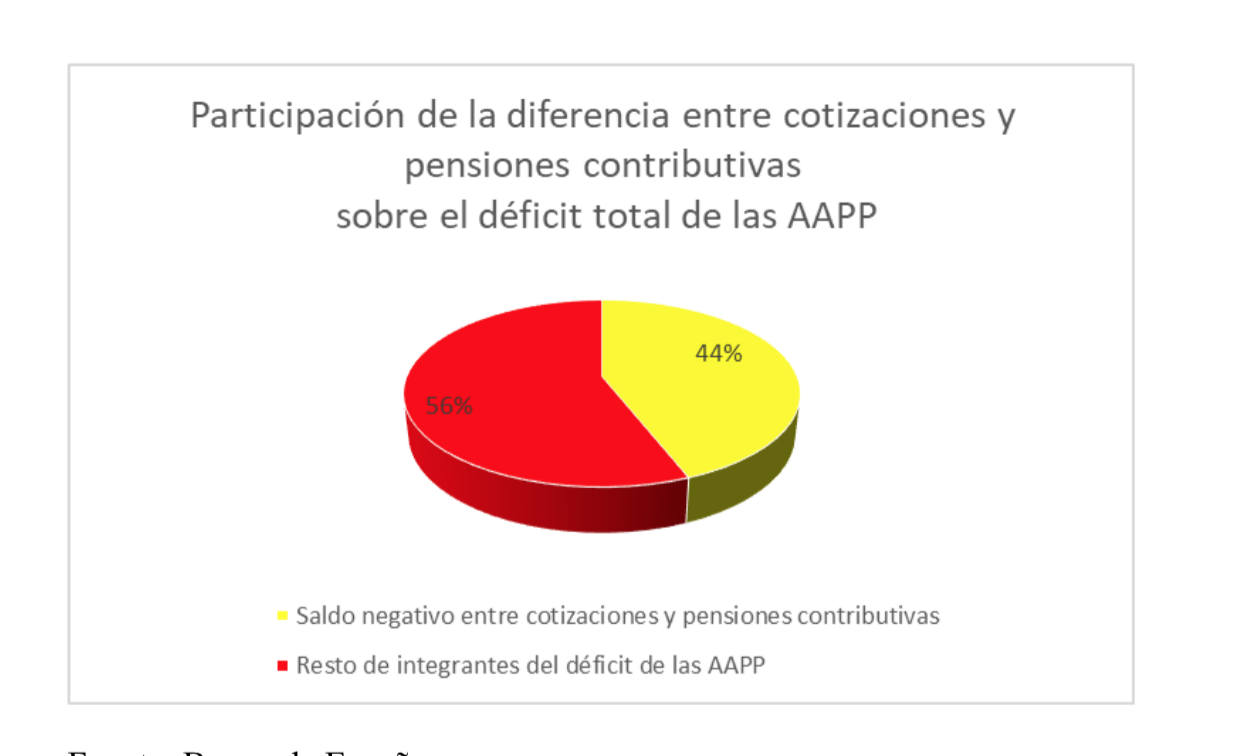

En ese informe, señala que el escenario demográfico demanda reformas de calado para reforzar la sostenibilidad social y financiera del sistema público de pensiones, debido al progresivo envejecimiento poblacional. Así, se está produciendo un aumento muy significativo en pensiones contributivas, que es lo que ha deteriorado rápidamente el saldo de la Seguridad Social. Es más, el 44% del total del déficit de las AAPP se produjo por la diferencia negativa entre cotizaciones y pensiones contributivas.

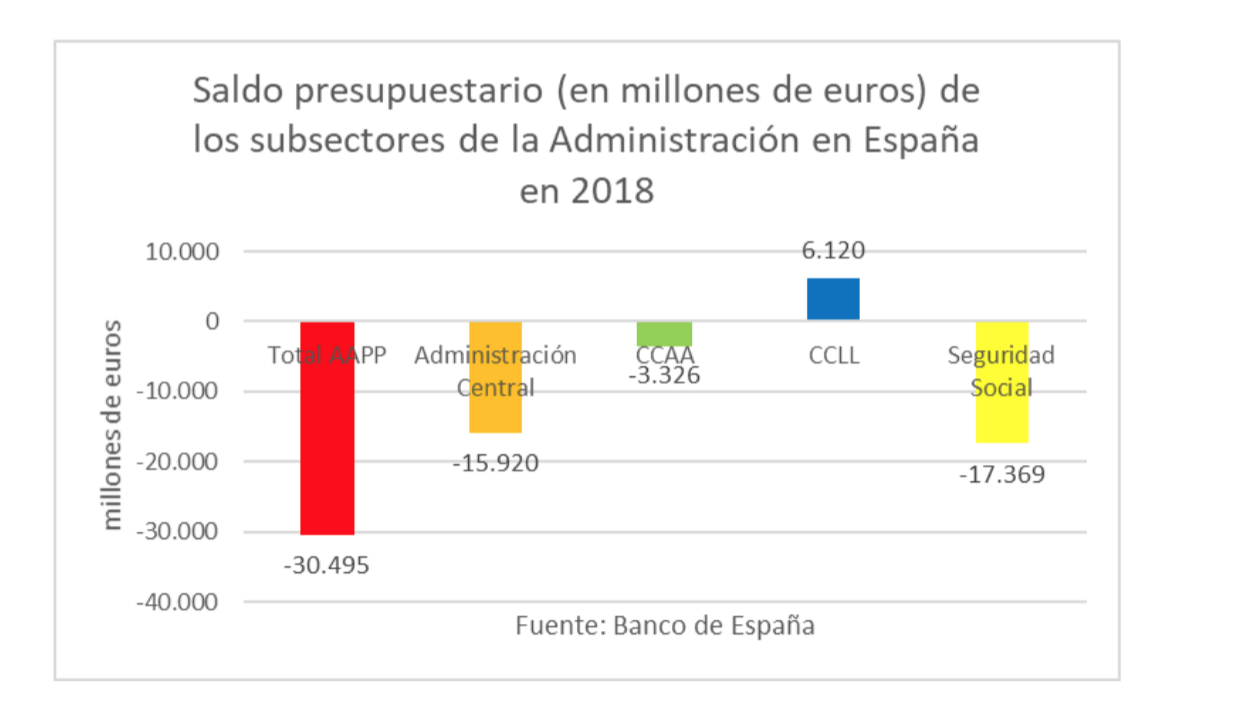

Es más, la evolución del saldo presupuestario en 2018 -último ejercicio cerrado- muestra cómo es la Seguridad Social la que tiene el mayor déficit, siendo el de las corporaciones locales el único superávit.

De esa forma, el déficit total de la Seguridad Social sobre el del conjunto de las AAPP es del 56,96%. Si eliminamos el efecto del superávit de los ayuntamientos y lo calculamos sólo sobre los subsectores deficitarios, se queda en el 47,44%. Igualmente preocupante.

No se puede, por tanto, ir por la senda populista planteada por el Gobierno, sino que hay que acometer medidas que lo salven. Ligar las pensiones al IPC incrementará el gasto estructural en pensiones en, por lo menos, 30.000 millones de euros en la próxima década, y recurrir al déficit y la deuda sin que sirvan como elemento de transición, hará tambalearse el sistema.

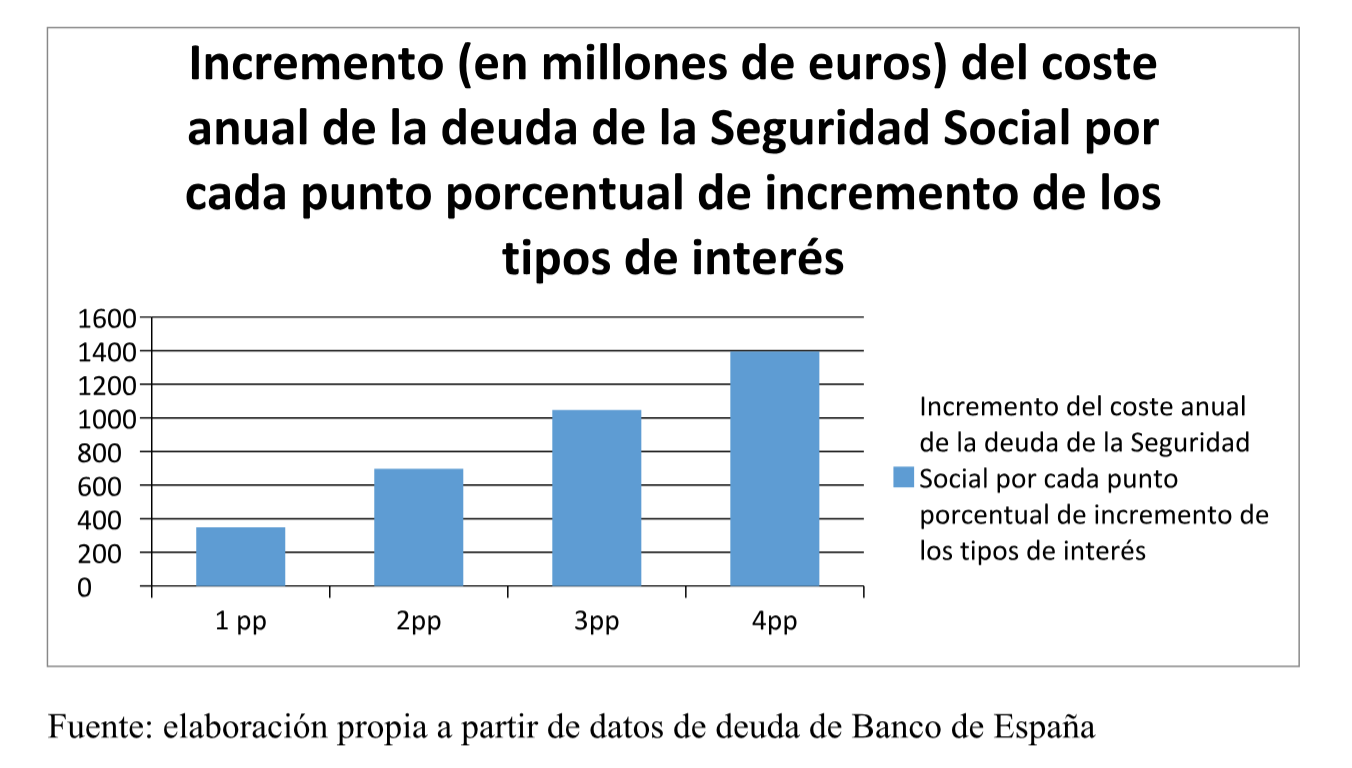

Este recurso al endeudamiento no es gratis, aunque actualmente, al vivir en una época de tipos nulos, el endeudamiento sufre una anestesia que nos mantiene en un mundo irreal, pero en cuanto el BCE comience a subir tipos, que sucederá en algún momento, a pesar de que ahora haya prolongado el tiempo de expansión monetaria, supondrá un nuevo desequilibrio, no sólo en la Seguridad Social, sino en el conjunto de deuda de las administraciones públicas.

De esta forma, por cada punto porcentual que se incrementen los tipos de interés, supondrá un coste anual sobre el stock de deuda pública de 10.000 millones de euros. En el caso especial de la Seguridad Social, por cada 1% de déficit que tenga, cada punto de subida de tipo de interés incrementará su déficit en 100 millones de euros anuales sólo por el nuevo endeudamiento, que si lo calculamos sobre los casi 35.000 millones de deuda acumulada en la Seguridad Social, el sobrecoste por cada punto de incremento de los tipos de interés se elevará a casi 350 millones de euros anuales. Obviamente, si hay subida de tipos, el incremento al que se financiará el Tesoro no es previsible que se quede en sólo cien puntos básicos, sino que, al menos, será del doble, con lo que el sobrecoste de la deuda habrá que multiplicarlo al menos por dos sobre los cálculos realizados con anterioridad, que puede llevar, fácilmente, a que la Seguridad Social, sólo por la subida de tipos, tenga que afrontar un incremento de coste anual de toda su deuda de cerca de 1.000 millones de euros.

Todo ello, nos lleva a un escenario muy complicado para el conjunto de la economía española, donde hace falta que se acometan reformas estructurales, pero especialmente delicado para el sistema de pensiones, en el que no se dice la verdad.

El problema demográfico

La mayoría de las propuestas que se oyen sobre la reforma del sistema de pensiones se emiten buscando el rédito político cortoplacista en lugar de anteponer a dichos intereses el sentido de Estado que debería imperar en todos ellos.

El sistema público español de pensiones es un sistema de reparto, que se ideó en España después de la Guerra Civil, siguiendo los pasos del SOE y del SOVI (primer sistema tras la contienda), pero convirtiendo el sistema en el mencionado sistema de reparto. Es decir, cada cotizante a la Seguridad Social aporta a la misma no para su pensión del día de mañana, sino para pagar la pensión de los actuales jubilados. Es cierto que devenga unos derechos, pero no lo es que dicha aportación vaya a nutrir una cuenta futura para el pago de su pensión.

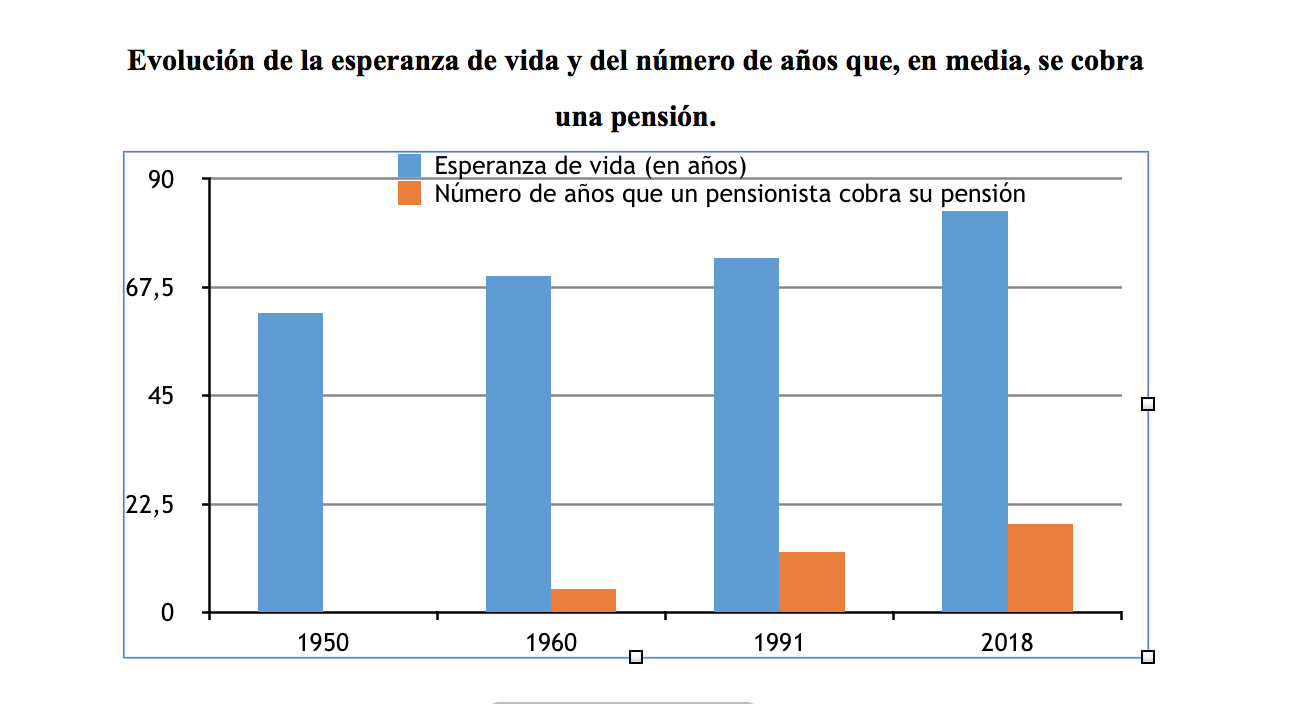

Cuando dicho sistema comienza a idearse en los años cincuenta, y cuando se pone en marcha en los años sesenta, la población española era una población joven, con un gran número de nacimientos y una esperanza de vida no muy elevada. Entonces, entre los 15 y los 29 años es donde más amplia era la pirámide poblacional española, siendo también muy robusta en los tramos inferiores y en los superiores hasta los 49 años, con un escaso porcentaje de personas que sobrepasasen los setenta años. Así, la esperanza de vida era de 62,10 años en 1950 y de 69,85 años en 1960, creciendo poco a poco en las décadas siguientes (por ejemplo, en 1991 era de 73,5 años en el caso de los hombres y de 80,7 años en el caso de las mujeres). Por otra parte, la tasa bruta de natalidad creció, de media estable, un 21% entre 1957 y 1966. Dichos crecimientos importantes de la natalidad se mantuvieron, aunque algo desacelerados, hasta 1976, donde la tasa de fertilidad cae de manera drástica.

Pues bien, el sistema público de pensiones en España se idea bajo esas premisas: una población joven y, por tanto, un gran número de activos en el mercado laboral –que tenían cabida en el mismo gracias al desarrollismo español de los años sesenta, además de a la emigración-, un gran número de nacimientos que garantizaban la sostenibilidad del sistema durante décadas, y un número reducido de personas mayores, que disminuía mucho el número de pensionistas, al tiempo que la esperanza de vida no sobrepasaba, o lo hacía por poco, los setenta años en el caso masculino, con lo que el pago de pensiones estaba, en media, en cinco años.

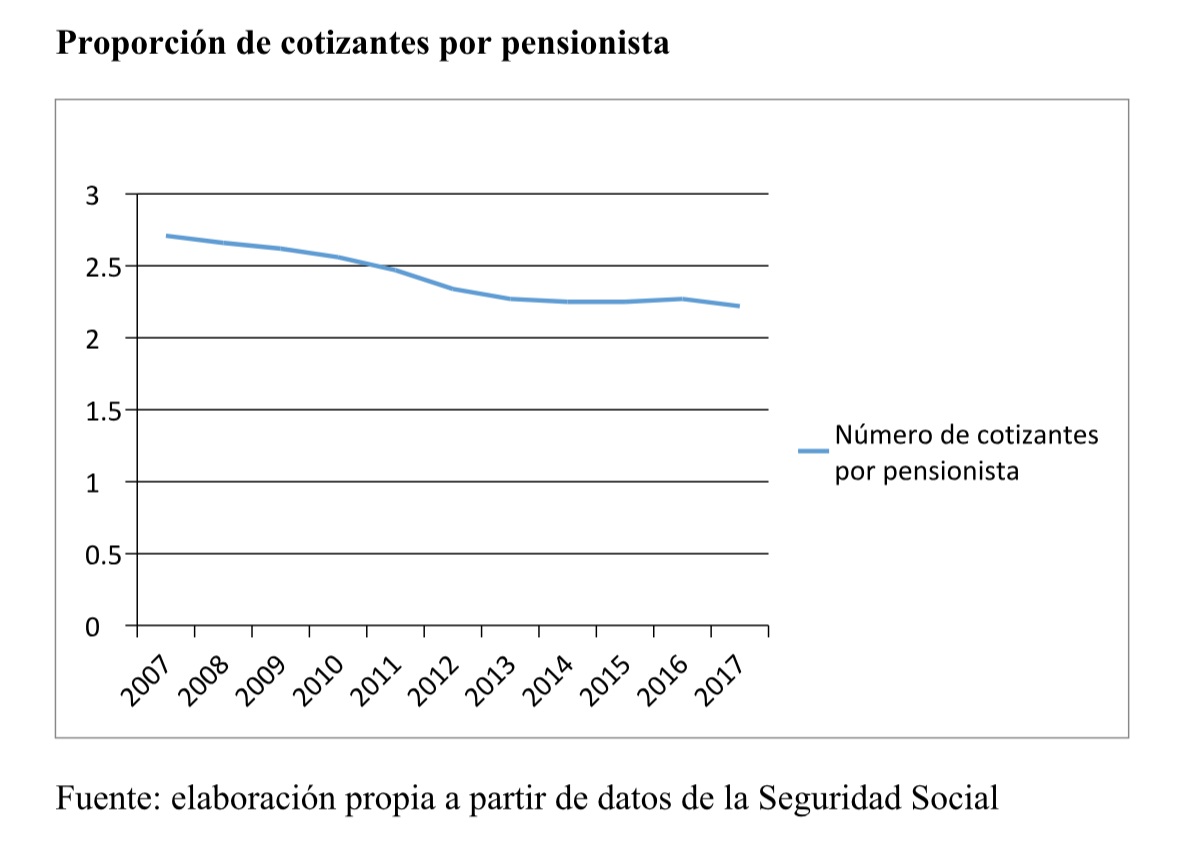

Sin embargo, la natalidad cayó a plomo, impidiendo el relevo generacional en el mercado laboral con la misma intensidad que cuando se ideó el sistema, de manera que el número de activos para cada pensionista disminuye por este motivo.

De la misma manera, la esperanza de vida, gracias a Dios, se ha incrementado mucho, hasta los 80,52 años en el caso de los hombres y los 85,89 años en el caso de las mujeres, con lo que el número de años en los que un pensionista cobra su pensión es mucho mayor.

Más jubilaciones anticipadas

También, desde hace un par de décadas, asistimos a muchas jubilaciones anticipadas, que incorporan a nuevos pensionistas entre tres y cinco años antes de la anterior edad legal de jubilación (sesenta y cinco años para estas personas; sesenta y siete años para las generaciones siguientes). El Banco de España, en su informe, señala que las jubilaciones a una edad inferior a 65 años todavía suponen un 40% del total de jubilaciones, elemento que perjudica al sistema. Desde 2008, sólo ha aumentado en poco más de seis meses la edad efectiva de jubilación.

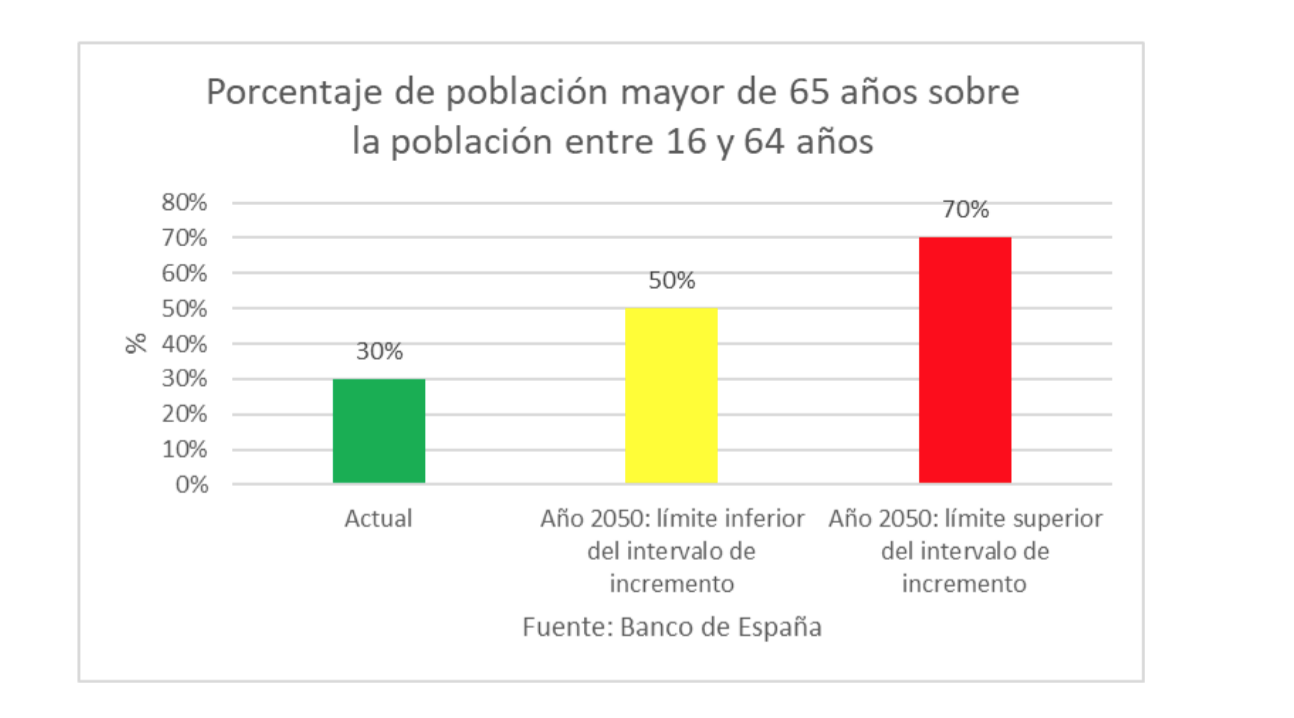

Todo ello, unido, hace que el número de activos por pensionista se reduzca mucho. De hecho, el Banco de España señala que la proporción entre mayores de 65 años y la población entre 16 y 64 años se incrementará entre 20 y 40 puntos desde este momento hasta 2050.

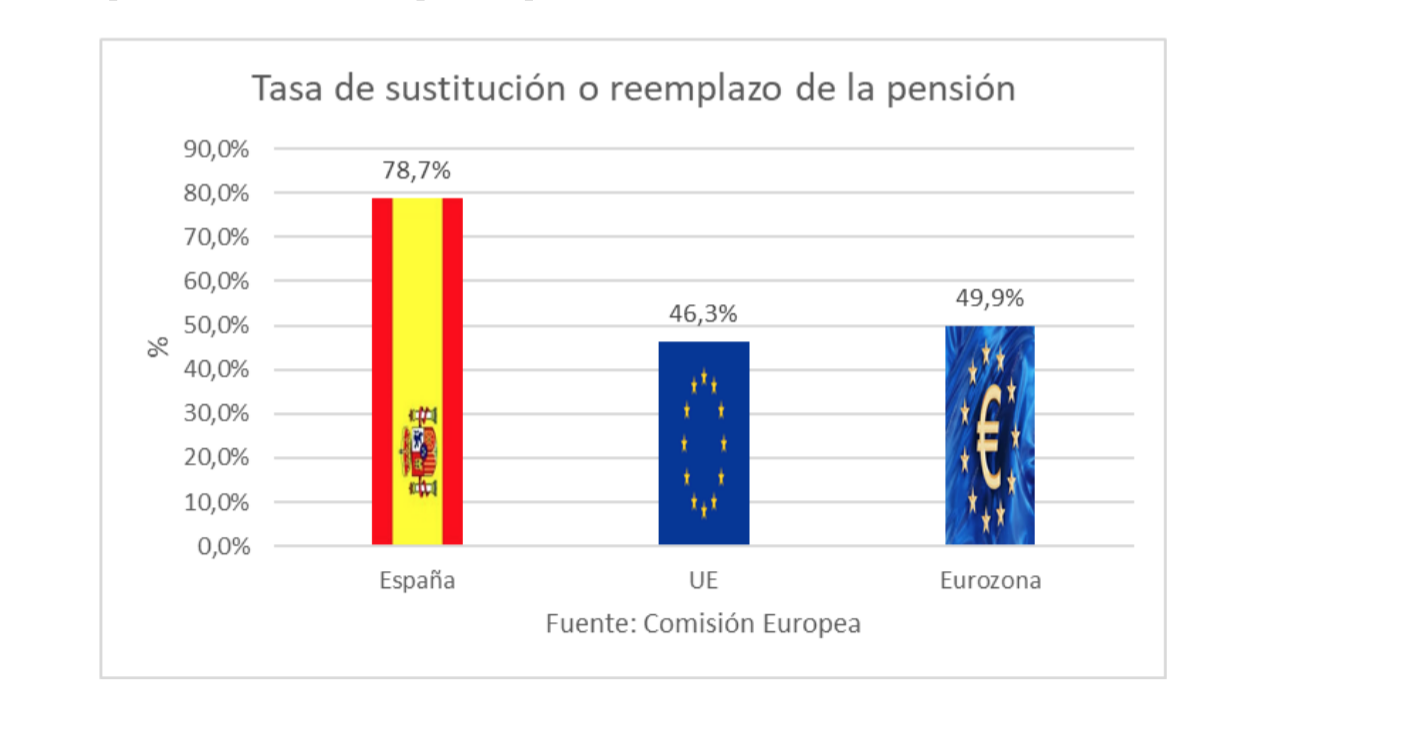

Además, la tasa de sustitución o reemplazo de las pensiones es ahora mucho más alta, es decir, la pensión es mucho más parecida al salario que lo era en aquellos años iniciales del sistema. Dicha tasa de sustitución o de reemplazo de las pensiones en España -esto es, el porcentaje de pensión que se percibe respecto al último salario- no ha dejado de crecer y es la más elevada de Europa, con un 78,7%, según datos de la Comisión Europea, muy por encima de la media de la UE (46,3%) y de la eurozona (49,9%). Esto eleva también el coste del sistema público de pensiones, al ser mayores las pensiones que entran al sistema que las que salen.

El impacto será especialmente importante cuando se jubile el grueso de las cohortes del baby boom, período que tuvo lugar entre 1952 y 1977, pero encontrándose esas cohortes más numerosas en crecimiento de natalidad anual entre 1957 y 1967. Son muchas personas que, por un lado, accederán a una pensión, que, por otra parte, dejarán de cotizar como activos y, por último, percibirán, en términos generales, una pensión mayor que la media actual, con lo que dicha media se elevará y, con ello, el coste del sistema.

Adicionalmente, además de producirse esa salida de la población activa de todas esas personas, no se reemplazará con una entrada similar en el mercado de trabajo de las nuevas generaciones, pues los nacimientos de estas nuevas cohortes fueron ya muy escasos, de manera que la relación entre activos cotizantes y pensionistas caerá de manera importante.

Cómo salvar el sistema

Por eso, si no se hace nada, estará matemáticamente quebrado. Puede haber manifestaciones, quejas, protestas y debates, pero las cuentas no fallan e indican la quiebra del mismo. No sirven ya más brindis al sol, más promesas vacías, más juego político. Este tema es serio y debe abordarse, por tanto, con seriedad y respeto. Por ejemplo, alargando más la edad de jubilación e iniciando ya los estudios que conduzcan a su sustitución por un sistema de capitalización, donde cada cual aporte obligatoriamente a su pensión, donde las pensiones no contributivas vayan con cargo a los Presupuestos Generales del Estado y donde un conjunto de personas, los actuales jubilados y las personas que tengan una edad que les hace imposible capitalizar ya la pensión, vean respetados sus derechos ganados con el pago de sus pensiones también vía Presupuestos Generales del Estado. Es cierto que ello aumentará el gasto público, pero se acotará a esa generación que ya no puede cambiar, por edad, a planes de capitalización, con lo que el problema se minimizará y se solucionará el grueso del mismo. De esta forma, salvaremos el sistema; de lo contrario, la quiebra está garantizada. Y si se considera que no se puede acometer el cambio a un sistema público de capitalización, al menos impúlsese un sistema de cuentas nocionales como el que están poniendo en marcha desde hace algún tiempo los países nórdicos, que también puede ser una buena solución como segundo óptimo. Lo que no se puede hacer es seguir negando la evidencia. Es un tema que hay que abordar técnicamente, para garantizar el sistema y el derecho de los pensionistas, no para hacer política ni mucho menos para poner en riesgo las pensiones por negarse a aplicar las reformas necesarias que mantengan en pie el sistema.

El Banco de España, sin especificar ni mencionar propuestas concretas, sí señala que deben acometerse reformas profundas para garantizar la viabilidad del sistema público de pensiones. Es algo que hay que hacer urgentemente. Lo que no sirve de nada es esconder la cabeza debajo del ala, ni se pueden proponer medidas demagógicas, porque eso conduciría a una situación muy complicada.