Cualquier estudiante de economía o similares verá en sus manuales de política monetaria que la expansión cuantitativa (QE) o los tipos de interés en negativo son medidas "excepcionales". Pero lo cierto es que vamos ya por el cuarto año consecutivo de políticas monetarias "excepcionales", y todo parece indicar que se han convertido en la norma.

El peligro de convertir acciones extraordinarias en ordinarias es hacer a la economía dependiente de ellas. Durante 2018 oímos a un sinfín de analistas (incluyendo miembros reputados del BCE) afirmar que los tipos no podían subirse por el miedo a las consecuencias sobre las quiebras y la actividad económica. Como si esto fuera un objetivo del máximo organismo monetario. La realidad es que la actividad económica se ha deteriorado igualmente, la recesión técnica planea sobre países como Alemania o Italia y las herramientas son cada vez más escasas y menos eficaces.

Entre medias, como mecanismo de transmisión de esta vorágine monetaria, siempre se han situado los bancos comerciales. La "malvada banca", como algunos afirman falazmente. Un sector que en su día pidió el QE y, sin embargo, ahora vive uno de los momentos más complejos de su historia. De hecho, en toda Europa estamos viendo algo que muchos nunca imaginábamos hace no tantos meses: el cobro por los depósitos. La voracidad por acabar con el ahorro es tal que, si has conseguido aglutinar más de 100.000 euros te van a cobrar por mantener el dinero en el banco, y si tienes menos, directamente, no vas a tener ningún producto de ahorro disponible. Todo un logro de una política monetaria que no tiene miedo a llevarse lo que haga falta por delante.

Recordemos que el negocio principal de los bancos es tomar prestado a corto plazo para prestar a largo. El diferencial de rentabilidades es su beneficio neto y de esta manera es como se genera el llamado multiplicador monetario del sistema financiero. Con un préstamo a corto la banca puede prestar a largo para recibir de vuelta lo que ha prestado y sus intereses.

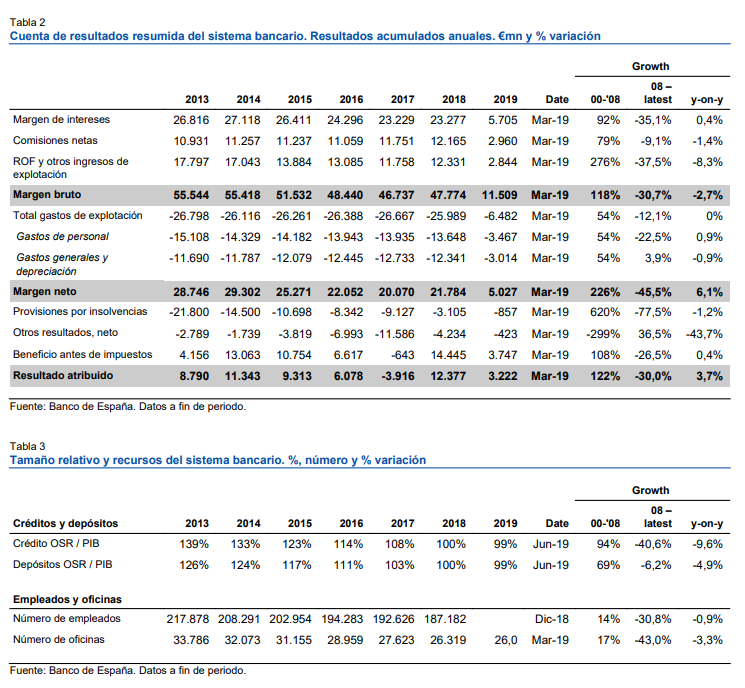

El QE y los tipos de interés negativos han cercenado la rentabilidad del sector financiero. Vean la cuenta de resultados agregada del sistema español.

El margen de intereses, negocio principal de la banca, ha decrecido un 13% desde la salida de la crisis. El margen bruto (EBITDA) ha caído un 14% y el margen neto, un 24%. La tabla también es ilustrativa del importante proceso de ajuste que ha acometido el sector, con casi 50.000 empleados y 5.000 oficinas menos.

El rescate al sector financiero en España fue un acierto. Especialmente, porque supuso un incentivo a llevar a cabo el ajuste que requería con el paso de los años.

Sin embargo, la política monetaria ha cercenado cualquier posibilidad de crecimiento de un sector que ahonda el inmovilismo y avanza hacia un camino sin salida. La razón es clara: ¿qué empresa de cualquier lugar del mundo puede sobrevivir si el precio de referencia para sus productos es de 0? En ninguno. Tomar prestado a corto plazo al 0% y prestar a largo al 0% es un negocio ruinoso, especialmente cuando el riesgo sigue existiendo y la economía entra en una fase depresiva en la que hay falta de proyectos rentables.

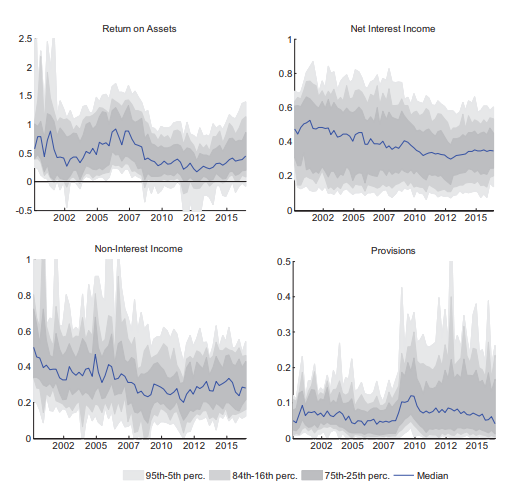

El fenómeno que hemos visto en España ha ocurrido en prácticamente todos los lugares del mundo en los que se han aplicado las mismas políticas monetarias que en Europa: Japón, Estados Unidos, el resto de Europa… ¿Casualidad? No. Causalidad. Las políticas monetarias no convencionales tienen efectos secundarios de los que aún no conocemos sus consecuencias.

La realidad, como pueden comprobar en la imagen anterior, sacada de un estudio de Carlo Altavilla et AL. (de la publicación Economic Policy) es que los niveles de ingresos y de rentabilidad están, tras varios años de expansión económica, en una situación similar a la de la crisis. Dicho de otra manera, si alguien no se ha recuperado del shock económico de 2008 ha sido la banca.

Como cualquier otra empresa, un banco tiene que dar beneficios. Tras el proceso de ajuste sectorial llegó el incremento de ingresos vía comisiones bancarias. Y ahora, que eso sigue siendo insuficiente, llega la vuelta a la generación de rentabilidad del negocio principal. Y, como es un sector excesivamente regulado y en el que se ha buscado la competencia, la banca se ve abocada a algo tan absurdo como cobrar por los depósitos. Puro efecto de los desincentivos al ahorro. Los que hemos criticado al QE desde el primer día ya lo sabíamos, pues es cuestión de tiempo. Economía básica, alejada de inventos intervencionistas.

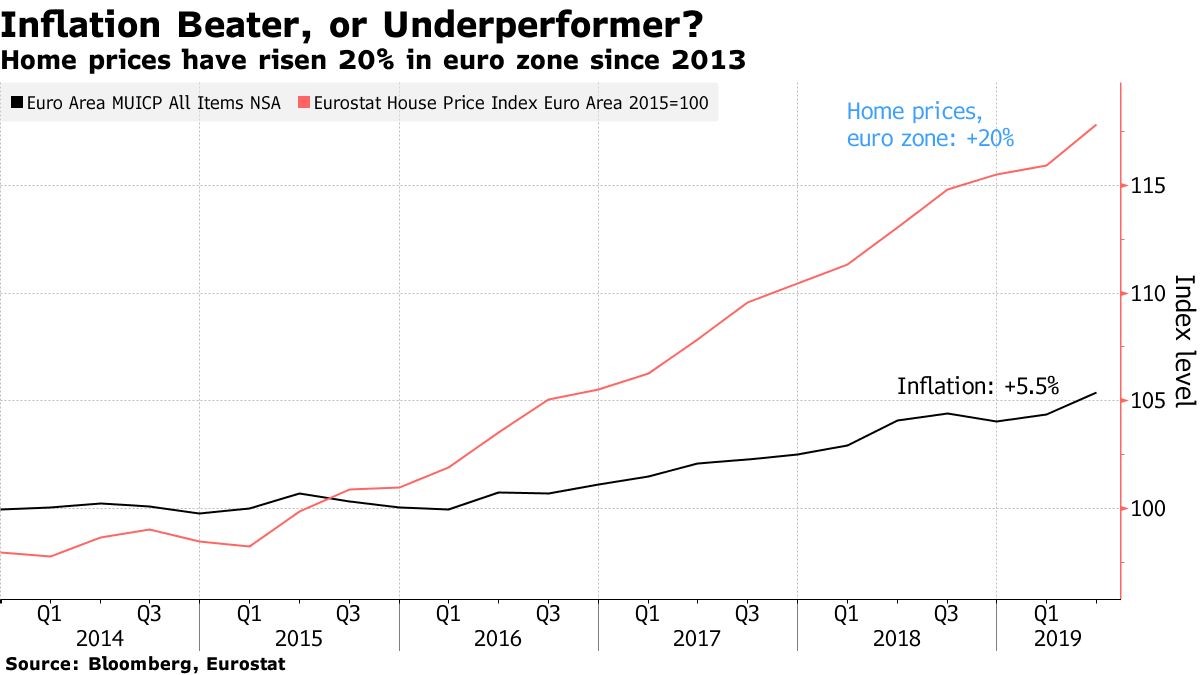

La política monetaria no convencional ha tenido dos ganadores: el 1% más rico y las grandes corporaciones. La razón es muy sencilla: son los únicos agentes con la máxima calidad crediticia y, por lo tanto, quienes realmente se han beneficiado del acceso a crédito en condiciones claramente ventajosas. Dicho de otra manera: esta política monetaria alimenta las desigualdades y ahonda en la diferenciación de capas sociales. Precisamente lo que quiere proteger.

Los que pagan los depósitos a los bancos somos usted y yo. Ya no sólo con dinero. También con una economía inmovilista, en la que muchos bienes (especialmente inmuebles) mantienen unos precios por las nubes al calor de un crédito barato para unos pocos, y con la única posibilidad de ahorrar asumiendo mucho riesgo.

Los ciudadanos teníamos más libertad con rentabilidades del 13% para nuestros depósitos y tipos de interés en hipotecas al 15%, que ahora. Aunque sólo sea la existencia de alternativas para tus ahorros con tipos de interés ajustados al perfil de riesgo a asumir y a las preferencias.

Bienvenidos a la era de la falta de sentido común en la política monetaria. A la desconexión de la realidad con lo que nuestro estudiante de economía estudia en sus manuales. A la era de la máxima intervención económica. Veremos las consecuencias.