Estamos en un momento clave para el devenir económico. La economía mundial navega en una calma tensa, en la que el intervencionismo monetario ha zombificado el Viejo Continente y hemos llegado a un punto en el que no sabemos crecer sin deuda. Deuda que, evidentemente, tiene su riesgo, sea quien sea el deudor. Los ciudadanos parece que nos estamos acostumbrando a vivir en un estado de regateo constante de una crisis económica a nivel mundial… hasta que aparezca un nuevo Lehman Brothers.

El pasado domingo, en una jornada en la que los principales mercados financieros internacionales permanecían cerrados, los responsables de Deutsche Bank presentaron públicamente el mayor plan de ajuste de su historia. Además de reducir su plantilla en 18.000 personas (un 25% sobre el total), el banco alemán ha anunciado la supresión del total del dividendo para 2019 y 2020, el cierre de su unidad de operaciones en mercados financieros de Asia-Pacífico, y un largo etcétera. Con todo esto, el objetivo del banco alemán pasa por reducir la base de costes en 6.000 millones de euros desde las últimas cuentas anuales hasta 2022, para alcanzar una ratio de eficiencia del 70%, que todavía estaría entre las más altas -las peores- de Europa, ya que la media de 2018 fue del 65%.

La situación del banco comienza a ser realmente preocupante. El hecho de publicar este ajuste en domingo ya lo demuestra, pero hay más. Incluso con una previsión de costes por valor de 22.100 millones en 2019, el banco no es capaz de gestionar su cuenta de resultados. Sigue estando 300 millones más que lo previsto en la presentación de resultados del primer trimestre. Y, por si esto fuera poco, también ha anunciado pérdidas por valor de 2.800 millones de euros en el segundo semestre.

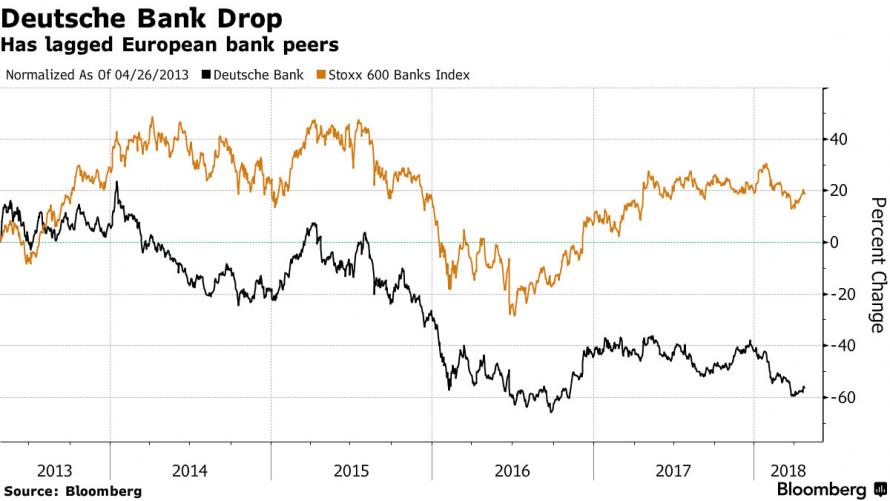

Todo un terremoto financiero que no ha sacudido al sector y al país en su conjunto, precisamente, porque lo lleva descontando ya un tiempo. Es más, se puede afirmar, con datos en la mano, que Deutsche Bank no ha superado la crisis europea de 2011. Mientras el sector banca ha incrementado su valor de mercado un 20% desde 2013, el gigante alemán ha perdido más del 50%.

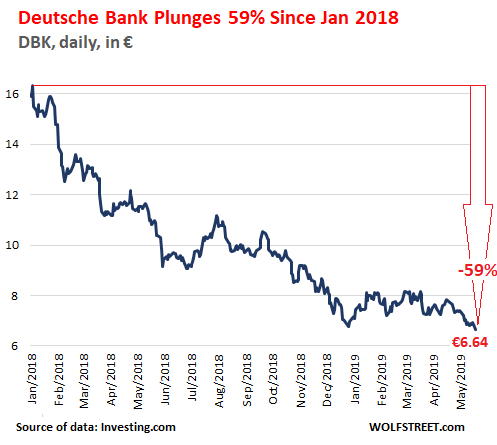

La evolución en lo que va de año es lo suficientemente ilustrativa, y descuenta perfectamente la percepción de riesgo en los mercados que suscita este banco. Una entidad sistémica (recordemos) que, en enero, cotizaba a valores superiores a 16€ por acción, y en mayo luchaba por los 6€.

Desde esta columna hemos alertado de la vulnerabilidad del sector financiero hasta la saciedad (Pueden leer sucesivos análisis durante los últimos meses aquí, aquí y aquí). La OCDE, y algunos miembros del propio BCE también comienzan a alertar de las graves anomalías que se observan en los mercados financieros y de la concentración de riesgo. Y, sin embargo, en el sector bancario reina la calma porque la Autoridad Bancaria Europea (EBA, por sus siglas en inglés) dictaminó que los 48 bancos europeos analizados, provenientes de 15 países, han superado ampliamente los test de estrés realizados a finales de 2018.

La realidad de ese test es que es un ejercicio de ciencia ficción, en el que se parte de la hipótesis de que volvemos a vivir una crisis como la de 2008. O, lo que es lo mismo, estamos ante un informe en el que se analiza qué ocurriría si ocurre exactamente lo mismo que llevamos varios años intentando evitar, y preparándonos para afrontarlo. Vaya "éxito".

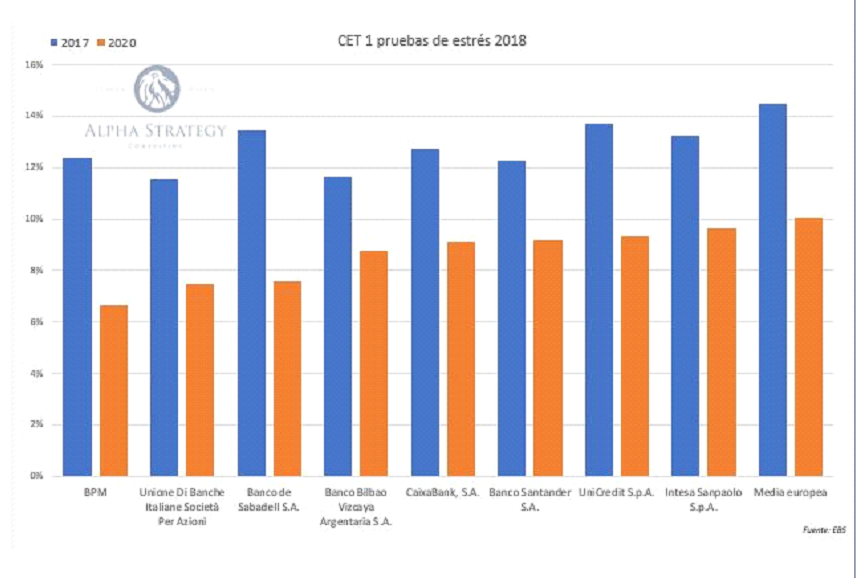

Y, aún así, el resultado es preocupante. El sector financiero italiano y español son un riesgo sistémico para la Eurozona. Cocinando sus propios datos y con un escenario macro con un marcado carácter optimista, todos ellos mantienen su ratio de capital de máxima calidad -CET 1- por debajo de la media europea.

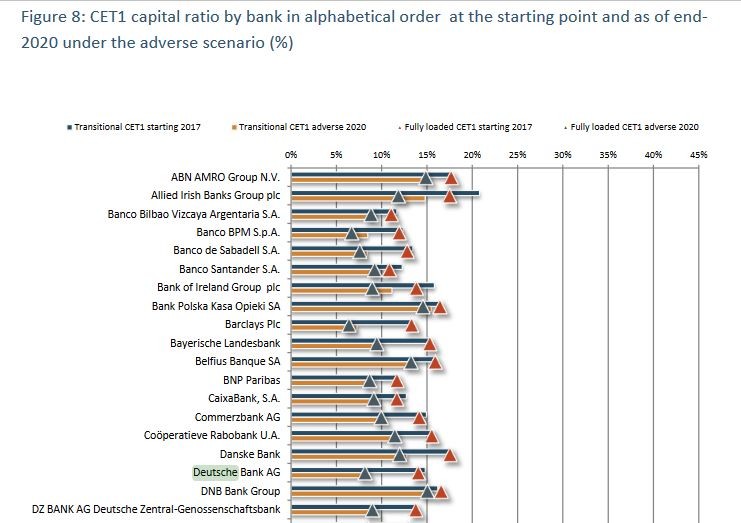

La banca alemana, y especialmente Deutsche Bank, tampoco se queda atrás. Estamos ante un de los 10 bancos que peor reaccionaron en los distintos escenarios de estrés, con peores ratios de capital y una rentabilidad bajo mínimos. Cabe recordar que los test de estrés realizados este año en Estados Unidos, más rigurosos, metódicos y realistas que los europeos, estuvieron a punto de tirar al gigante alemán.

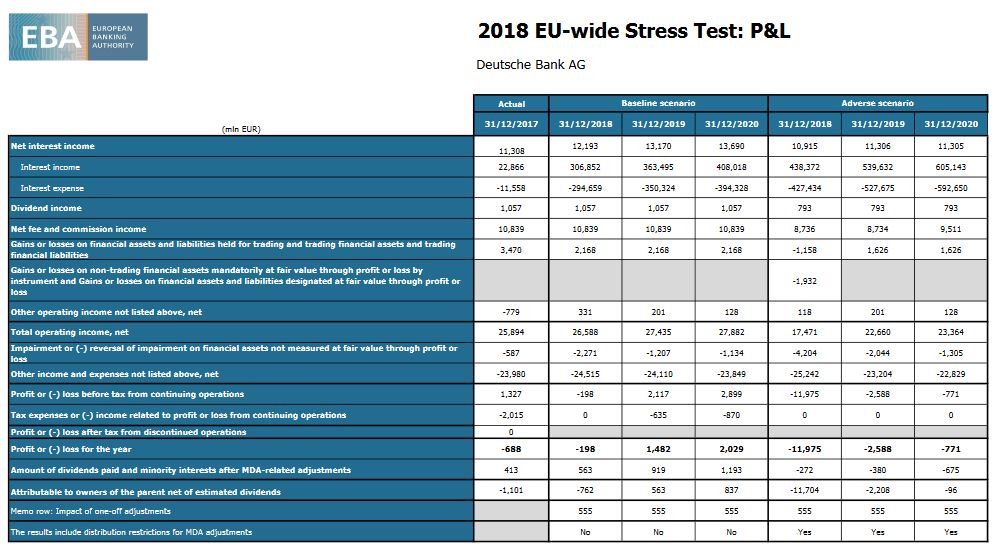

Una entidad sistémica, en un mercado hiperregulado, sin incentivos para un ajuste estructural y con tipos de interés (materia prima de la banca, recuerden) en el 0%. La EBA estimaba unos ingresos por el cobro de intereses de 12.193 millones de euros ya en 2018. Deutsche Bank, en sus cuentas anuales, presentó 12.667 millones. Es decir, más de 500 millones de diferencia a favor del gigante alemán que, trasladados a resultado operativo, supuso pasar de una situación de pérdidas simulada por la EBA en su escenario base a un beneficio real reportado de 341 millones de euros. Deutsche Bank ha identificado desde hace meses la debilidad económica a nivel internacional y está inmerso en un proceso de transformación que pretende salvarle de convertirse en el epicentro del terremoto financiero que se podría estar gestando en la Eurozona.

Pongan los ojos hacia Italia. Tiene los mismos problemas (o más) que Deutsche Bank, una evolución macroeconómica notablemente más débil, y una incapacidad estructural de llevar a cabo el ajuste que necesita. Al tiempo.