Europa avanza, a caballo entre la irresponsabilidad y la inacción, hacia una nueva crisis económica. Con los datos con los que disponemos a fecha de hoy, tendrá un impacto notablemente menor que la de 2008 pero países como Francia, Alemania o Italia (entre otros) podrán comenzar a anotar cifras en negativo durante los próximos trimestres.

Mientras, en los pasillos de las instituciones se sigue debatiendo sobre elecciones, cargos y pactos. Todos miran hacia el BCE como salvador de una economía que entra en un hastío económico y a la que parece que todo le da de lado. Con la política fiscal marcada por la historia reciente como "inválida" para reactivar la economía y muchas de las principales economías con un nivel de deuda y déficit ciertamente preocupantes, parece que el consenso clama porque los mismos que frenaron súbitamente las reformas estructurales en el Viejo Continente vuelvan a llenar de desincentivos la economía.

Y Draghi sale al rescate. Por el momento, evitando la contundencia del famoso "whatever it takes", pero sí manejando las expectativas de todos los agentes del mercado para los próximos meses. Por si la recompra de bonos a vencimiento o las operaciones TLTRO-III (operaciones de financiación a largo plazo) fueran poco, ahora viene el turno de entrar en el terreno de tipos de interés negativos.

Antes de continuar, merece la pena detenerse un momento en entender correctamente el concepto de tipo de interés. Si usted deja de consumir su renta actual y ahorra para el futuro es porque pretende consumir en el futuro más de lo que va a ingresar. Como existe un fenómeno denominado inflación, por el cual una barra de pan no cuesta lo mismo hoy que dentro de 10 años, usted intenta que sus ahorros no supongan una pérdida de poder adquisitivo.

De esta manera, usted podrá comprar, dentro de 10 años, la misma barra de pan. En este traspaso de rentas presentes a futuras existe un intermediario que es el sector bancario. En esencia, se encarga de recoger sus ahorros para prestárselos a otros agentes que necesitan más recursos de los que disponen actualmente. Por ese ejercicio de movimiento temporal y entre agentes económicos del dinero se cobra un tipo de interés.

Por tanto, el tipo de interés debe reflejar dos efectos: a) por un lado, evitar la pérdida de poder adquisitivo; b) por otro, premiar al ahorrador por poner a disposición del receptor recursos que, a su vez, se dirigirán hacia la economía productiva para poder devolver el capital, los intereses y obtener rendimientos.

¿Adivinan lo que ocurre con los tipos de interés en negativo? Correcto. Que atacan a la esencia misma del sistema financiero y, por tanto, al capitalismo tal y como lo conocemos. Frente al falso estigma que usan los intervencionistas de que "hay que impulsar la demanda agregada" para seguir robándonos parcelas de nuestra libertad, el capitalismo gira gracias al ahorro. Las recetas mágicas no existen. Ni el gasto público, ni los macroestímulos monetarios van a funcionar porque, sencillamente, estamos atacando la base de la prosperidad social y del crecimiento económico.

Fracaso del BCE

¿Qué ha conseguido el BCE tras 2 billones de euros inyectados en la economía europea?

- Tres años de crecimiento raquítico, financiado íntegramente desde Bruselas. Hemos necesitado 3 euros de estímulo por cada euro de crecimiento del PIB. El último dato del 1,2% esconde la preocupante realidad de países como Alemania o Italia, que han carecido de incentivos para llevar a cabo las reformas estructurales necesarias.

- Inflación lejos del objetivo del 2%, solamente impulsada por movimientos extrínsecos al Viejo Continente (especialmente la variación en los precios del petróleo y de las materias primas) y con una elevada variabilidad entre países que amplifica sus diferencias en términos de riqueza.

- Pérdida de poder adquisitivo. Mantener un objetivo de inflación y tratar de convertirse en la FED y estimular la actividad económica vía tipos de interés tiene un precio. Un escenario de inflación moderada y productividad estancada es el camino perfecto hacia la pobreza. Solamente beneficia a los agentes endeudados, entre los que destaca el sector público. La remuneración de los depósitos sin riesgo se ha desplomado hasta tal punto que un depósito sin riesgo de 50.000 euros, contratado en 2017, ha perdido poder adquisitivo por valor de 1.339 euros. O, lo que es lo mismo, nuestros políticos, de facto, ya están obligando a la banca a cobrarnos por mantener nuestro dinero a salvo.

- Un sector financiero débil y con perspectivas a la baja. Además de la evolución pobre que ya hemos comentado en esta columna, seguir retrasando la subida de tipos ya supondrá, según UBS, un descenso del 6% sólo en la cuenta de resultados del sistema financiero español. Creo que no es necesario recordarles que, en lo que va de año, tras tres años con crecimientos positivos, ya han necesitado inyecciones públicas dos entidades financieras. Una alemana y otra italiana.

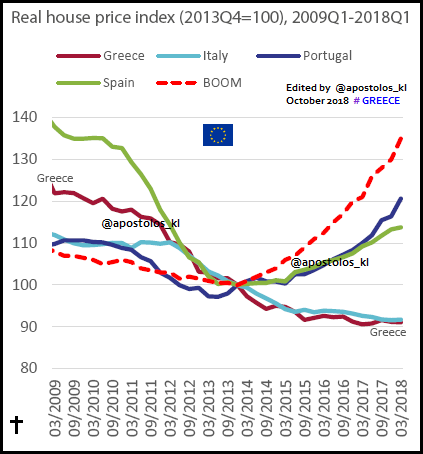

- Por si el ataque al ahorro y a la capacidad adquisitiva de las familias fuera poco, también se ha producido un efecto burbuja para los activos que requieren elevado nivel de apalancamiento. Me refiero a activos financieros, inmovilizado… y vivienda. Vean cómo ha evolucionado el precio de la vivienda en las principales economías europeas. ¿Saben lo que significa esto? Un problema de accesibilidad tremendo, especialmente para los más jóvenes, el foco de la brecha intergeneracional. Porque no es lo mismo que el precio del inmueble sea bajo y los intereses altos que viceversa. Puede que la cantidad desembolsada sea prácticamente la misma al final de la vida del préstamo, pero el acceso al crédito no es, ni de lejos, parecido.

Con la imposición de tipos de interés negativos van a conseguir lo mismo que con la tasa de reserva (tipo de interés que cobra el BCE por mantener los depósitos de los bancos centrales en su balance): nada. Se ha disparado igualmente hasta los 1,8 billones de euros. O, lo que es lo mismo, la banca no presta porque no hay demanda de crédito solvente y, sin embargo, el BCE le cobra. ¿Conclusión? Según un estudio de Deposit Solutions titulado Tasas negativas y ganancia bancaria, los pagos efectuados por los bancos de la zona euro al BCE ya ascienden a 21.400 millones de euros. Sólo en 2018 los bancos comerciales tuvieron que hacer desembolsos por valor de 7.500 millones de euros al día.

Esto no sólo es dinero que tienen que pagar, también es dinero que dejan de ganar vía crédito. ¿Se imaginan a algún banquero tirando el dinero de sus depositantes por la ventana? Yo tampoco. Si lo tienen ahí es porque no existe demanda de crédito solvente. Los pagos de intereses negativos reducen, de media, un 4,3% los beneficios bancarios en la Eurozona. ¿Adivinan de dónde sale ese dinero? Correcto, de comisiones y demás pagos que hacemos usted y yo a diario.

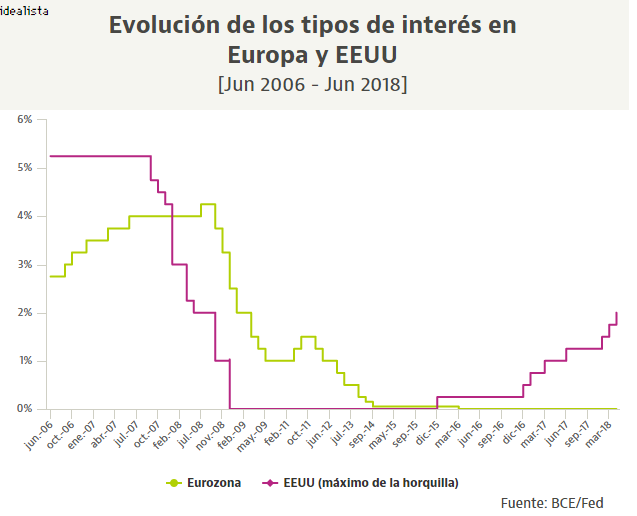

Los tipos de interés comenzaron a bajar hasta el 0% en 2011 y 2012 como respuesta a la segunda oleada de crisis económica que vivimos en la Eurozona por las políticas fiscales ultraexpansivas y fallidas. El efecto fue nulo, por eso hubo que tirar de QE.

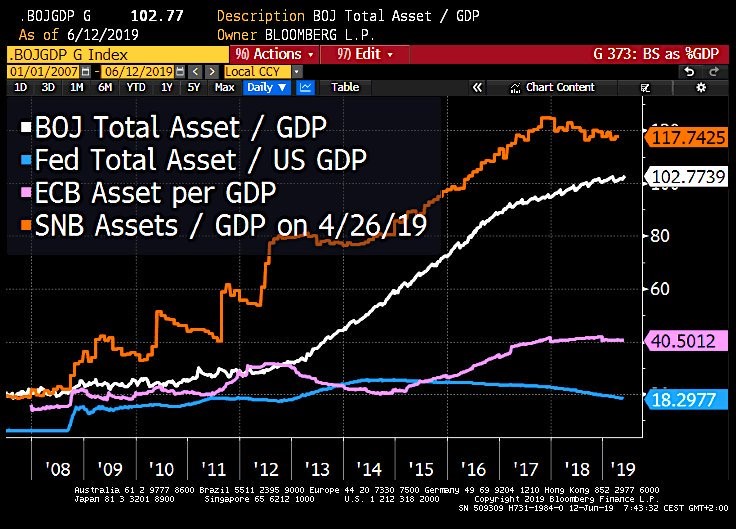

Poner a los tipos de interés en negativo es atacar los principios fundamentales del capitalismo con la certeza absoluta de que no va a funcionar. El paso a un nuevo QE será cuestión, sencillamente, de que exista un shock a nivel global parecido a la quiebra de Lehman que vuelva a poner evidencia la debilidad de nuestra economía. ¿Hay margen para imprimir más? Sí. Claro que sí. Vean Japón. Otra cosa es si queremos parecernos a ellos.

Por el momento, seguimos aplicando las mismas recetas para los mismos problemas: crecimiento raquítico, la inflación ni está ni se la espera, 20% de capacidad productiva excedentaria… ¿Saben lo que ocurre cuando se aplica lo mismo ante el mismo problema? Correcto. Lo mismo. Ya lo hemos vivido. Europa debe cambiar.