Octavio Granado es un político muy experimentado. Cuesta creer que no supiera, el pasado martes, dónde se estaba metiendo. En un buen lío. Lo supiera o no, lo cierto es que el secretario de Estado de la Seguridad Social aprovechó las jornadas "El futuro de las pensiones. Un reto latente para la empresa", organizadas por la Asociación para el Progreso de la Dirección (APD), para lanzar uno de esos globos sonda que ningún Gobierno quiere nunca lanzar… y mucho menos en precampaña electoral.

Las palabras de Granado generaron mucho ruido. Tanto, que obligaron a su ministra a desautorizarle por completo en menos de 24 horas. Y lo que dijo el secretario de Estado es que hay que empezar a plantearse un cambio en las pensiones de viudedad (las futuras, no las actuales, que aseguró que no se tocarán), comenzando por modularlas en función de la renta del beneficiario. Lo hizo con un ejemplo muy gráfico: "Que alguien que cobra cinco veces más que su cónyuge y se queda viudo siga cobrando una pensión de viudedad de forma vitalicia es muy discutible".

En realidad, lo que Granado propuso iba más allá de ese ejemplo, un tanto forzado y no tan habitual. Lo que planteó es que las pensiones de viudedad fueran incompatibles con determinados niveles de renta o, incluso, que no fueran vitalicias en algunas circunstancias. También dijo que era razonable mejorar las prestaciones de muchas mujeres (porque casi todas son mujeres) que cuando fallece su marido ven un fuerte descenso en sus ingresos y su calidad de vida.

Pero los titulares se los llevó la primera propuesta. Y casi dio un poco igual que Magdalena Valerio saliera rápidamente a desmentir sus palabras. "Rectifico totalmente", dijo la ministra el miércoles, que aseguró que el Gobierno "no tiene ninguna intención de modificar a la baja las pensiones de viudedad". El debate estaba sobre la mesa.

El problema para Valerio es que, a medio plazo, es más creíble la versión de su secretario de Estado. No es la primera vez (ni será la última) que en la cuestión sobre la reforma de las pensiones se cuelan las prestaciones de viudedad. Ni es la primera vez que Granado habla del tema. Pero, como decimos, no es un tema que guste a los gobiernos, porque hablamos de más de dos millones de beneficiarios y de sus familias. Y porque todo lo que afecta a las pensiones es radioactivo a unas semanas del 28-A. No hay más que ver lo ocurrido en el último año con las reformas planteadas en 2013 (el Índice de Revalorización y el Factor de Sostenibilidad).

Sin embargo, incluso así, todo apunta a que tendrá que haber cambios también en estas prestaciones. Y serán cambios que supondrán un recorte. Por eso se plantean, para reducir el coste, por mucho que los políticos traten de endulzar el discurso. Las siguientes son las principales cifras de este debate, las que explican por qué las pensiones de viudedad están en el punto de mira, y las propuestas que más posibilidades tienen de triunfar. Eso sí, tranquilidad a los actuales beneficiarios: salvo catástrofe presupuestaria, nadie tocará las prestaciones que se cobran ahora mismo. Los recortes afectarán a las viudas (y viudos) del futuro.

Las cifras

Lo primero es recordar lo obvio: habrá recortes en todas las prestaciones futuras. Los jubilados que se jubilen en los próximos años cobrarán menos (en relación a su sueldo, no en términos absolutos) de lo que han cobrado los que alcanzaron los 65 años en el año 2000 o 2005. De hecho, eso ya está ocurriendo: la reforma de 2011, aprobada por el PSOE, supuso un recorte de la mayoría de las nuevas pensiones (los nuevos pensionistas cobran menos de lo que habrían cobrado con las reglas anteriores a esa reforma).

Es lógico, por lo tanto, que los cambios también lleguen a las pensiones de viudedad que, además, en los últimos años han visto como se mejoraban sus condiciones; por ejemplo, con el aumento del porcentaje aplicable a la base reguladora hasta el 60% para aquellas viudas mayores de 65 años que no tengan otros ingresos (o cuando estos ingresos sean muy bajos).

Según los Presupuestos Generales del Estado para 2019, de los 135.267 millones de gasto en pensiones contributivas, 96.369 millones va a las pensiones de jubilación y 23.469 millones corresponden a las pensiones de viudedad (más 13.187 para las de incapacidad, 1.926 millones para las de orfandad y 347 millones para las pensiones en favor de familiares). Como vemos, no es una cifra menor.

De acuerdo a las estadísticas de la Seguridad Social, en el pasado mes de febrero se pagaron 2.361.111 pensiones de viudedad, con una cuantía media que ascendía a 708,26 euros. Aquí hay que apuntar que, tras la subida de la base reguladora para las pensiones de viudedad más bajas, la pensión media de viudedad ha pasado de 651,2 euros en enero de 2018 a esos 708 euros del pasado mes.

Habrá quien piense (y con razón) que poco más 700 euros no dan para mucho. Y que los centenares de viudas que en España sobreviven con esa cantidad (o menos) lo pasan muy mal para llegar a fin de mes. Pero, como decimos, no son las pensiones actuales las que están en peligro. Sino las del futuro.

La comparativa

Hay dos razones fundamentales por las que las pensiones de viudedad sufrirán cambios. La primera es obvia, es la que apuntaba Granado en su intervención del martes: la sociedad española y su mercado laboral han sufrido un enorme desarrollo desde que hace más de medio siglo se instauraron las pensiones de viudedad. En su momento, este tipo de prestaciones estaban pensadas para cubrir la situación de muchas mujeres que no habían trabajado (y, por lo tanto, no tenían derecho a una pensión contributiva) cuando fallecían sus maridos. Cada día, este fenómeno es menos habitual. Lo normal, en las parejas más jóvenes, es que los dos tengan ingresos. Y ahí es donde se inicia el debate. ¿Tiene algún sentido que, teniendo cada uno derecho a una pensión, el que sobreviva siga cobrando parte de la prestación del fallecido? No en todos los países las pensiones de viudedad son vitalicias ni se pueden cobrar a cualquier edad. Además, habría que ver, como decía el secretario de Estado, quién es el que sobrevive: si es el integrante del matrimonio con ingresos más altos, todavía parece que tiene menos sentido el cobro de una prestación extra.

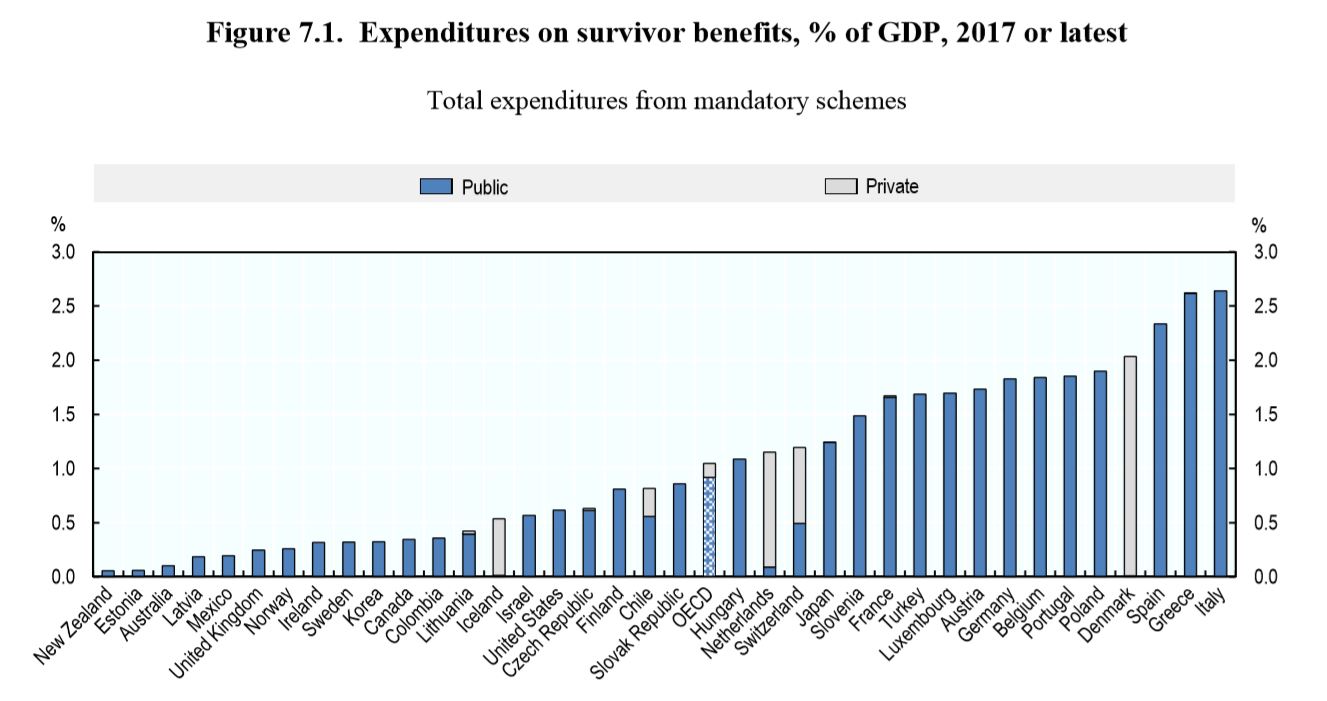

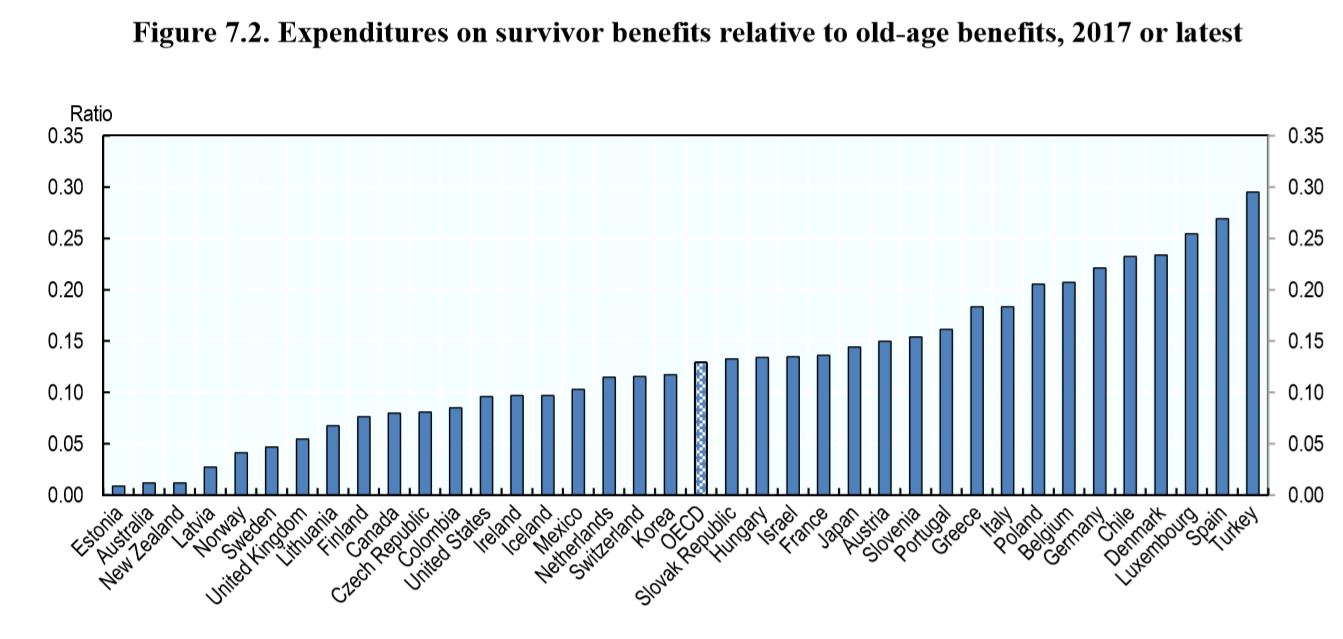

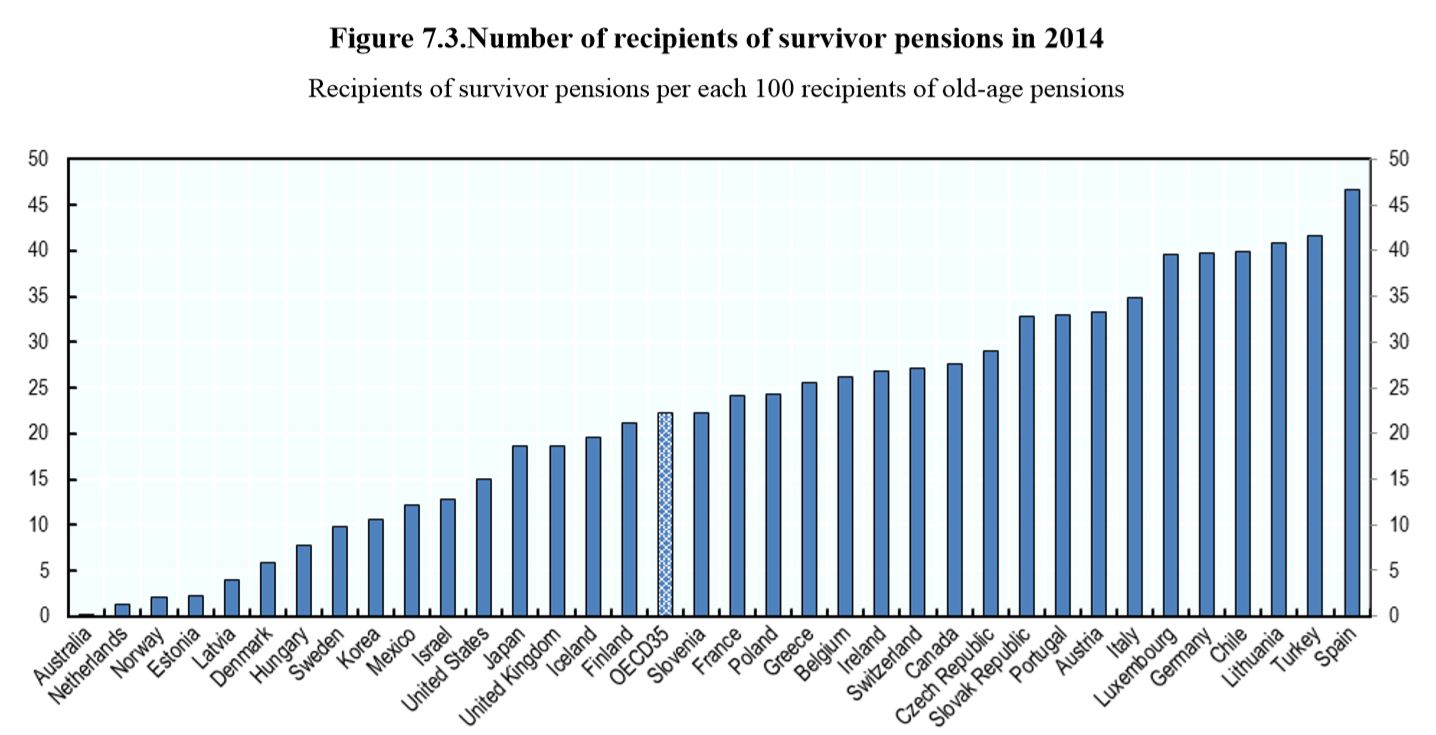

Pero hay un segundo motivo muy poderoso que apunta en esta misma dirección. España es uno de los países de Europa más generosos en este tipo de prestaciones (según algunos parámetros, podríamos decir que el más generoso). Los siguientes tres gráficos están sacados del informe de la OCDE Pensions Outlook 2018, uno de los más completos y de los que permite hacer mejores comparativas entre los países ricos.

Por cierto, un detalle significativo: el capítulo del informe de la OCDE dedicado a este tema tenía el siguiente título: "Are survivor pensions still needed?" ("¿Son todavía necesarias las pensiones de supervivencia?"). Dice el refrán que "a buen entendedor, pocas palabras bastan".

El primer gráfico de la derecha (click para ampliar) ordena a los países en función del gasto en pensiones de supervivencia (se suman las de viudedad, orfandad y favor familiar; aunque, como hemos visto, las de viudedad son las más importantes con mucha diferencia). Pues bien, como puede comprobarse, España es el tercer país que más gasta en este capítulo, más del 2% del PIB, sólo por detrás de Grecia e Italia.

El segundo gráfico ordena los países de acuerdo al peso de estas pensiones de viudedad respecto al total del gasto en prestaciones de jubilación. De nuevo, España está en los primeros puestos. En concreto, somos el segundo país de toda la OCDE, tras Turquía que más gasta (en términos relativos) en este tipo de pensiones.

Por último, otro gráfico muy llamativo. En este caso, los países están ordenados por número de pensionistas de supervivencia en relación con el total de pensionistas. En esta ocasión, España es el primero de la lista: es decir, somos el país en el que más personas cobran estas prestaciones respecto del total de pensionistas.

Las conclusiones

Con todo esto sobre la mesa, no es nada aventurado presuponer que las pensiones de viudedad sufrirán cambios en el corto y medio plazo. Como decíamos antes, lo normal es que estas modificaciones no afecten a las personas que ya las estén cobrando. Todo lo apuntado en este artículo se refiere a las prestaciones a futuro.

Pero el panorama es el que es: un sistema de pensiones con gastos crecientes, un tipo de prestación que los expertos se preguntan si sigue teniendo sentido, un coste elevado (más de 23.000 millones al año) y unas pensiones más elevadas que las de los países de nuestro entorno. Diga lo que diga la ministra, no parece probable que las pensiones de viudedad del año 2040 sean iguales que las actuales.

¿Cómo cambiarán? Eso ya depende de muchos factores. El primero, la sostenibilidad general del sistema y los ajustes que haya que hacer en el mismo. En España, desde hace años se discute la posibilidad de sacar las pensiones de viudedad del régimen contributivo. Es decir, seguir pagándolas pero hacerlo desde los Presupuestos y dándoles un carácter asistencial.

En parte no deja de ser un truco contable: las prestaciones se pagan igual, aunque salgan directamente de las cuentas del Ministerio de Hacienda y no de la Seguridad Social. Pero también afecta al fundamento de estas pensiones. Sería más sencillo, desde el punto de vista político, hacer esos cambios a futuro si comienzan a considerarse como no contributivas. Podría venderse como una mera modificación de unas ayudas externas al sistema, no como un cambio que trastoque el modelo.

Sobre el fondo de la cuestión (el diseño de la prestación y quiénes tienen derecho a cobrarla), las palabras de Granado son una buena pista. Viendo lo que hacen los países de nuestro entorno (un muy buen resumen puede encontrarse en este estudio del Instituto Santalucía sobre las pensiones de viudedad publicado hace sólo unos meses), podemos intuir dos tendencias: primero, poner una edad mínima para el cobro de la pensión y para generar derecho a la misma. Es decir, que los viudos o viudas menores de una determinada edad (¿45? ¿50?) y que tengan la posibilidad de generar sus propios derechos a una prestación contributiva, no cobren pensión de viudedad (o cobren un porcentaje muy pequeño o durante un tiempo limitado). Esta primera reforma probablemente no sería demasiado polémica; pero no podemos engañarnos, tampoco ahorraría demasiado al sistema (y de eso es de lo que se trata).

El segundo cambio es más sustancial. Implicaría establecer límites a las pensiones de viudedad en función de las rentas que le queden al cónyuge del fallecido. Hay muchas opciones, desde poner un límite superior al conjunto de rentas que puedan cobrarse del sistema a reducir los porcentajes de la base reguladora para determinados beneficiarios, pasando por limitar las prestaciones de viudedad (toda la prestación o una parte) en el caso de que el que sobreviva tenga una pensión superior a la del fallecido. También pueden endurecerse los requisitos de acceso (períodos cotizados para generar el derecho). Por ahí sí se intuye una posibilidad más realista de controlar algo los gastos.

Eso sí, hay un aspecto que no puede olvidarse. Es una discusión casi filosófica, sobre las bases del sistema, pero que cobra importancia en este debate. Las pensiones de supervivencia son un elemento que podríamos calificar de incómodo en los sistemas de reparto. En un modelo de capitalización o mixto, lo que uno ahorra a lo largo de su vida laboral siempre queda ahí. Y si el trabajador tiene la mala suerte de fallecer con 65-67-70 años, aunque no pueda disfrutar de lo generado durante su vida activa, al menos tiene el consuelo de que le deja algo a sus seres queridos. Todo lo ahorrado beneficiará a su familia. Un modelo de reparto, en el que no hay ahorro, no puede garantizar el mismo trato. De hecho, ya vemos que las pensiones de viudedad actuales, incluso en sistemas tan generosos como el español, implican un recorte muy importante respecto a la renta que cobraba el fallecido. Es lógico que así sea. Pero también es una llamada de atención: si algo protegerá a las viudas (y viudos) del futuro, será el ahorro. Canalizado e integrado en el sistema público (como se hace en países como Reino Unido, Dinamarca u Holanda); o simplemente ahorro privado (que en España sigue en niveles muy reducidos). Lo otro no dejan de ser parches para un sistema que, cada día más, irá siendo más asistencial y menos contributivo.