Morirse en Asturias es casi 10.000 veces más caro que pasar a mejor vida en Canarias y casi 7 veces más caro que hacerlo en Madrid. Los casos de herederos arruinados por el Impuesto de Sucesiones llevan varios años copando los titulares de la prensa y las manifestaciones de contribuyentes exigiendo su derogación han puesto de manifiesto la impopularidad de este tributo. Herencias sobrevaloradas, intereses desproporcionados, embargos... muchos familiares de los fallecidos pasan por auténticos calvarios a la hora de heredar el patrimonio de sus seres queridos.

Como la factura fiscal dependerá de la Comunidad Autónoma donde resida el fallecido, hacer las maletas y cambiar de residencia para morirse en una autonomía con una tributación más baja se ha convertido en una opción interesante para algunos ciudadanos. "Para considerarlo residencia deben de haber estado como mínimo cinco años viviendo en la región antes de fallecer y, al menos, durante la mitad del año (6 meses al año)", explicó ayer martes el presidente del Registro de Economistas Asesores Fiscales (REAF), Jesús Sanmartín. Por ello, al calor de este requisito ha surgido la picaresca entre los contribuyentes, que afirman residir o que sus familiares fallecidos residían en una Comunidad Autónoma donde no vivían realmente.

"Hay gente mayor que se lo está planteando y Hacienda lo está persiguiendo", aseguró Sanmartín. "Sus actos les delatan porque no pueden residir en Madrid y tener el médico en Oviedo al que van una vez al mes", añadió. Según el experto, el fisco recopila todo tipo de pruebas para detectar el fraude y reclamar su parte. "Controlan el lugar donde están los cajeros donde sacan el dinero en efectivo, el consumo de electricidad de la vivienda donde dicen residir, la dirección donde tienen suscrito el periódico y hasta preguntan al portero o a los vecinos", cuenta el experto.

Y es que el Impuesto de Sucesiones sigue retratando el afán recaudatorio de algunas CCAA, aunque en los últimos tiempos muchas regiones han decidido suavizar la fiscalidad del polémico impuesto a la muerte.

¿Cómo se tributa en cada región?

Madrid y Canarias han servido como ejemplo a estas autonomías para legislar en materia de Sucesiones. Destacan los casos de Andalucía, Extremadura o Aragón, que eran líderes en gravar a las herencias y, ahora, han aplicado unas rebajas fiscales sustanciales a sus ciudadanos. En el lado contrario está Asturias, que sigue manteniendo una elevada fiscalidad para sus herederos.

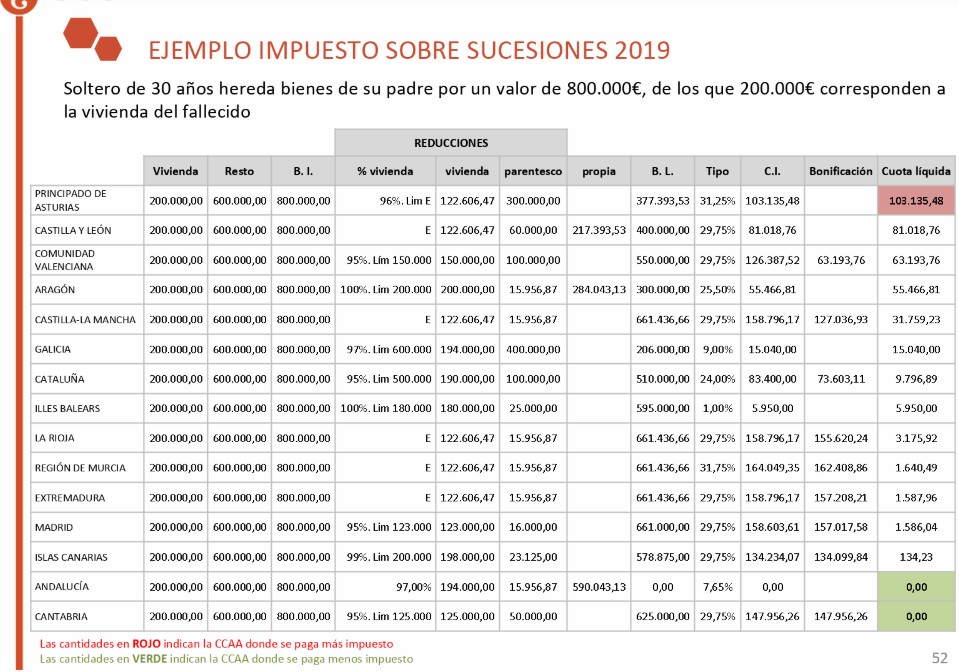

Tanto es así que, según el ejemplo que recoge el REAF, en el supuesto de un soltero de 30 años sin hijos cuya herencia está valorada en 800.000 euros, de los que 200.000 corresponden a la vivienda del fallecido, tendría que pagar por Sucesiones 103.135 euros en Asturias o 81.018 euros si el fallecido fuera de Castilla y León. Sin embargo, en Andalucía o en Cantabria no tendría que pagar nada.

En Andalucía la tributación del contribuyente del ejemplo es tan baja porque esta región ha establecido un mínimo exento para los patrimonios heredados de menos de 1 millón de euros y en Cantabria, porque el impuesto está bonificado al 100%. Sucesiones es un impuesto estatal, pero el Estado ha cedido a las autonomías la potestad de aplicarle las bonificaciones que crean oportunas.

En su informe de Fiscalidad Autonómica y Foral, el REAF ha recogido las últimas novedades de cada región en materia de Sucesiones. Todas van dirigidas a reducir el protagonismo del impuesto. Estas son:

- Aragón: la región ha incrementado la reducción para los sucesores del Grupo II (cónyuges, padres, abuelos y descendientes de más de 21 años) para el patrimonio valorado hasta 500.000 euros.

- Cantabria: esta autonomía ha liberado de tributación a los Grupos I y II (hijos menores de 21 años, cónyuges, padres, abuelos…), tanto en Sucesiones como en Donaciones.

- Canarias: casi libera en su totalidad a los herederos del Grupo III (hermanos sobrinos…) con una bonificación del 99,9%.

- Madrid: tanto a sucesores como a donatarios, si son hermanos se les bonifica en un 15% y, si su parentesco es de tío o sobrino, en un 10%.

Sobrinos, hermanos y el resto de 'olvidados'

Precisamente los principales beneficios fiscales que realizaban las autonomías en materia de Sucesiones iban dirigidas sólo a los familiares de los Grupos I y II, pero ahora le está empezando a tocar el turno a los del Grupo III (los hermanos o sobrinos). En este caso también la Comunidad de Madrid ha liderado el cambio.

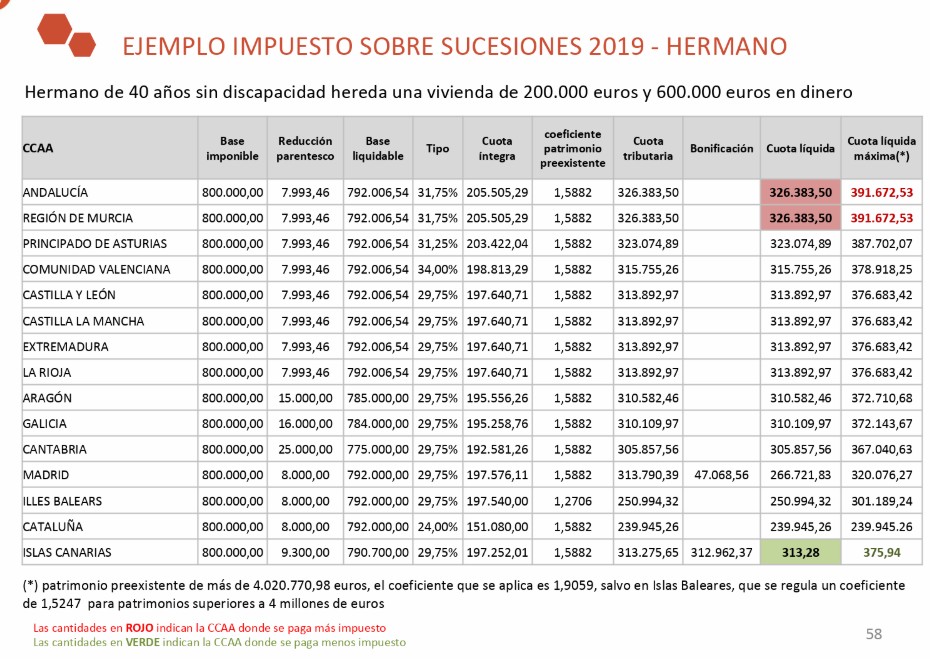

En la siguiente tabla se observa como un hermano de 40 años que herede una vivienda valorada en 200.000 euros y 600.000 euros en dinero tendría que pagar en Andalucía 326.383 euros por Sucesiones y en Murcia, 326.383. Así, más de la mitad del dinero de su hermano iría a parar a Hacienda.

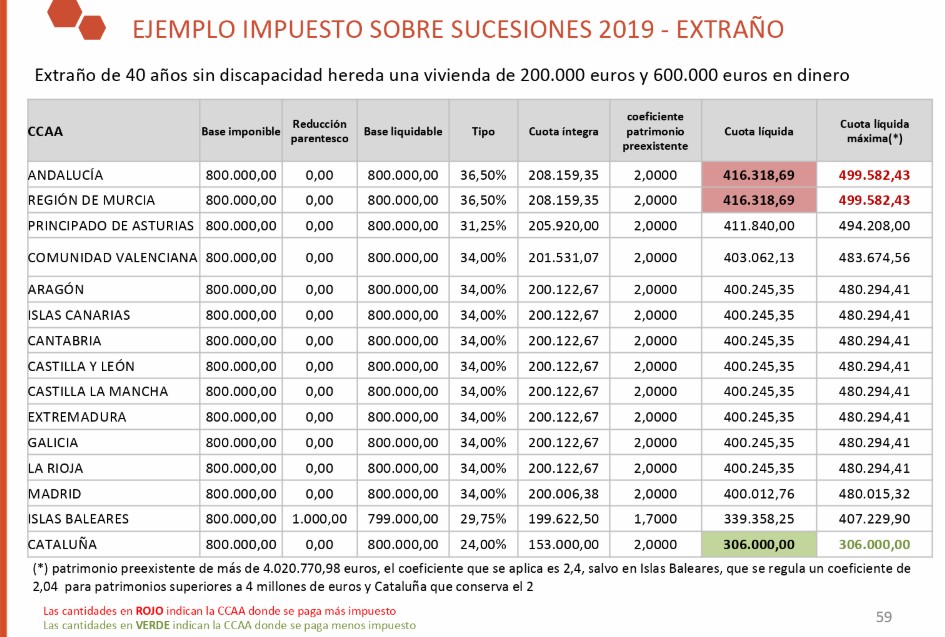

Todavía está pendiente de abordar la situación de los miembros del Grupo IV, que son los familiares con grados más distantes o los llamados herederos extraños. En esta categoría de herederos la voracidad de Hacienda es total, ya que el mismo caso anterior el llamado extraño tendría que pagar a Andalucía 416.318 euros del legado que le han dejado en herencia y a Murcia, 416.318 euros.

El último dato disponible de la recaudación del Impuesto de Sucesiones en toda España es de 2.308 millones de euros y pertenece a 2016. Para 2018/2019, desde el Reaf prevén que la recaudación haya bajado de los 2.000 millones de euros por las nuevas políticas autonómicas.