Mi pensión, mi derecho

Yo ya coticé, ahora me merezco cobrar lo que me corresponde

Pensión = salario diferido

El sistema es contributivo: tanto aportas, tanto cobras

Todo hemos escuchado estas frases (o parecidas) en los últimos años. A veces las hemos leído en las pancartas de las manifestaciones de pensionistas. Otras veces, han sido los políticos los que las han usado para explicar las bondades del sistema. Y en otras ocasiones, son los expertos que analizan el modelo público quienes las usan para explicar sus fundamentos (por ejemplo, ese famoso "salario diferido" que tanto gusta en algunos ámbitos académicos).

El problema es que no es cierto. No lo es en términos generales y tampoco individualmente: uno no aporta para su pensión. Lo hace para pagar las de los actuales jubilados. Y luego cobrará en función de las reglas que haya vigentes en ese momento. Pero, por ejemplo, si tiene mala suerte y fallece a los 66 años, todo ese "salario diferido" se evaporará como por ensalmo y su familia no tendrá nada a cambio de sus cotizaciones.

El sistema de reparto contributivo es así. También tiene su lado bueno. El hecho de que el Estado cobre cotizaciones de forma coactiva a todos los trabajadores hace que sea complicado prever una quiebra financiera total del mismo. Por muy al límite que se lleven las cuentas, siempre habrá alguien a quien cobrar. Y puede venderse (y de hecho se hace) como un modelo de solidaridad entre generaciones: ahora pagas y, a cambio, generas un derecho a futuro.

Las reglas son éstas. La discusión sobre su legitimidad queda para otro momento. Pero lo relevante aquí no es eso, sino las cuentas. Y ahí sí que hay que hacer un apunte importante: para buena parte de los pensionistas (probablemente una mayoría, aunque no hay un estudio fiable al 100% al respecto porque entran en juego muchas variables), el sistema de pensiones es extremadamente generoso. Es decir, devuelve mucho más en prestaciones que lo que el trabajador aportó en cotizaciones (incluyendo la cuota empresarial, por supuesto). No es cierto, por lo tanto, que cobremos a cambio de lo que pusimos. Algunos sí, por ejemplo aquellos que fallecen poco después de la jubilación; pero muchos otros cobran gracias a la generosidad del sistema y a un desequilibrio generacional que es ese elefante en la habitación del sistema de pensiones del que nadie quiere hablar.

Las cifras

Éste es un cálculo complicado. Hay muchas variables en juego. Además, es políticamente muy incorrecto. Parecería como si decir que un pensionista cobra más como jubilado de lo que cotizó como trabajador fuera equivalente a proponer que le quiten la prestación o le dejen en la indigencia. No es así. El sistema es el que es y tiene sus pros y contras. Pero sea cual sea la situación individual de cada uno, ésta es una cuenta que hay que hacer para conocer la sostenibilidad a futuro del modelo. Porque lo que es evidente es que no todo vale. Y con un déficit oficial cercano a los 20.000 millones, la salud financiera de la Seguridad Social está en entredicho.

Hace unos meses, en Libre Mercado nos hacíamos eco de un estudio de José Enrique Devesa Carpio e Inmaculada Domínguez Fabián en el que se ofrecían las siguientes cifras: "Tras la reforma, el coste por cada unidad de pensión que entrega el sistema pasaría de 1,442 a 1,28, lo cual significa que, tras la reforma de 2011, sigue habiendo un sobrecoste del 28%". O lo que es lo mismo, un euro aportado, incluso admitiendo una posible rentabilidad implícita durante el tiempo transcurrido, generaba el derecho a cobrar 1,44 euros de pensión antes de la reforma de 2011 y 1,28 euros tras la misma.

Este lunes, en Madrid, Fedea presentaba su informe "El sistema público español de pensiones: Mitos y realidades", realizado por Miguel Ángel García Díaz (profesor de Economía Aplicada y colaborador de Fedea y URJC). En el mismo, junto a otros muchos datos sobre el actual sistema de la Seguridad Social y su equilibrio financiero, se incluía un ejemplo muy interesante. Es sólo un supuesto individual, pero significativo. No es el trabajador medio de la economía, pero probablemente no se aleje demasiado del mismo. Y, si acaso, las cifras serán conservadoras, porque los mejor parados serían aquellos jubilados que tuvieron carreras más cortas que tendrían pensiones más bajas si la prestación se calculara exclusivamente con la cotización.

No es el caso que nos ocupa. Los supuestos del ejemplo son los siguientes:

-

Cogemos a un trabajador que haya cotizado el número de años requeridos para cobrar el 100% de su base reguladora: 37 años.

-

Suponemos que en los últimos 25 años (el período que se utilizará para el cálculo de esta base una vez se implante por completo la reforma de 2011) ha cobrado el mismo sueldo bruto cada año (incluyendo en este concepto lo que la empresa paga en su nombre como cotización empresarial).

-

De ese sueldo, el 23,5% va destinado a cotizar para la jubilación (las cotizaciones totales son algo más elevadas, pero también es cierto que no todo el gasto de la Seguridad Social va a pensiones contributivas; de lo cotizado cada mes, lo que toca para la parte contributiva es ese 23,5%)

-

La rentabilidad implícita es el 2%, lo que corresponde con el incremento del PIB medio de España en esos 25 años que sirven para calcular la base de cotización. La explicación de esta cifra es que se entiende que una persona que trabaja contribuye de esta manera (con su aportación al crecimiento de la economía) a que las nuevas generaciones disfruten de un mayor nivel de bienestar. Por eso, resulta lógico y justo que su cotización genere una rentabilidad implícita igual a la obtenida por el país durante su etapa laboral. Además, este modelo también es financieramente sostenible: un país más rico, como el que deja el jubilado respecto al que se encontró cuando empezó a trabajar, puede pagar pensiones más altas. ¿Cuánto? Pues actualizar el valor de esas cotizaciones en función del PIB es una buena aproximación también desde el punto de vista financiero.

-

Por último, un apunte: estos supuestos también hacen que los intereses de todas las generaciones estén más alineados. Cuanto más crezca el PIB durante la vida laboral de un trabajador, ocurrirán dos circunstancias positivas: las nuevas cohortes llegarán a un mercado laboral más rico y, además, lo que ese nuevo jubilado tiene derecho a cobrar es más elevado (o lo que es lo mismo: tiene derecho a cobrar su pensión durante más tiempo).

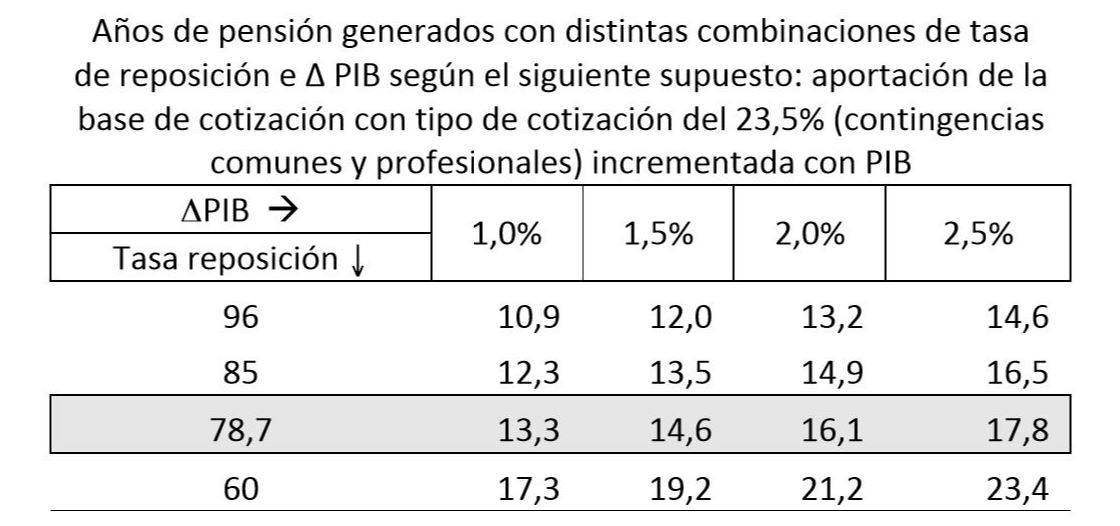

Los resultados están resumidos en el siguiente cuadro:

Así, en el caso de nuestro ejemplo, alguien que ha cotizado lo mismo durante los últimos 25 años, la base de cotización es igual al 96% del último salario (a primera vista le toca el 100%, pero como lo cotizado en los dos últimos años no se actualizan al IPC y el crecimiento de los precios medio es del 2%, tiene ese pequeño recorte). Por lo tanto, como vemos en la tabla, con ese crecimiento del PIB del 2% medio en la economía española, lo que cobra de pensión agota lo que abonó por cotización a los 13,2 años. Es decir, si esta persona hubiera aportado todo lo cotizado a un plan de pensiones, con una rentabilidad anual del 2%, y en el momento de su jubilación quisiera una prestación como la que le asegura el sistema público, sólo podría cobrarla durante poco más de 13 años.

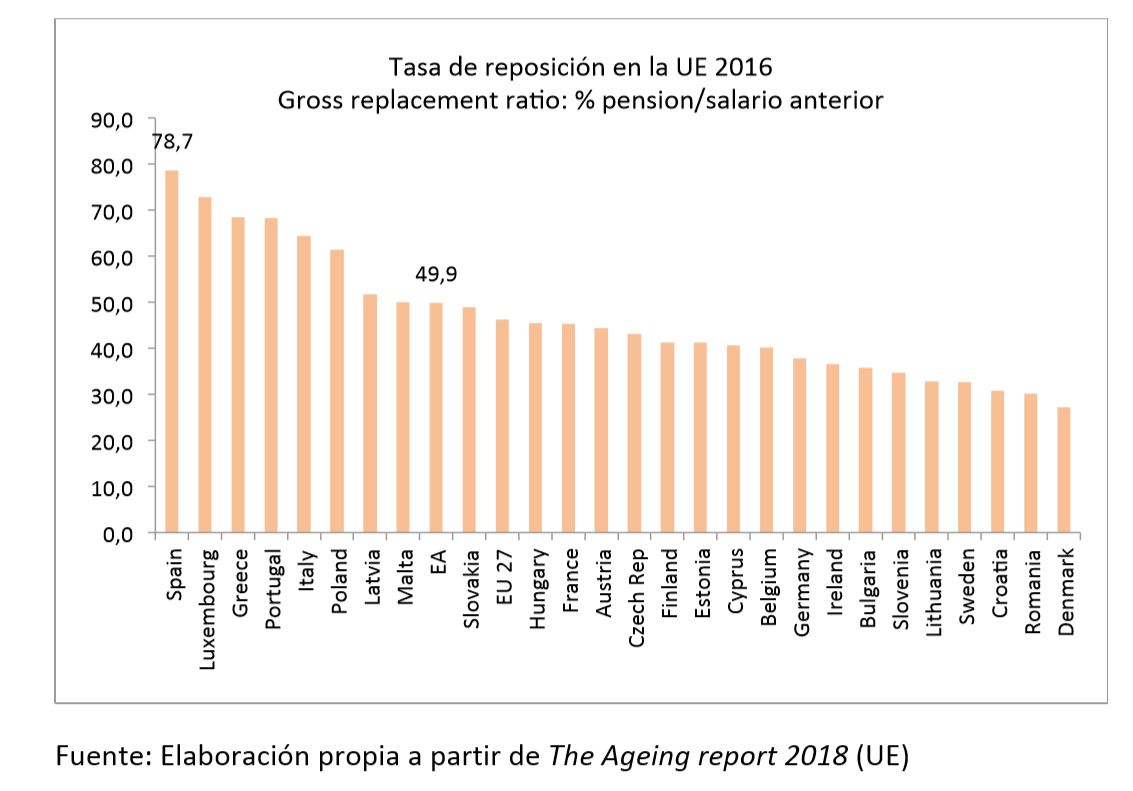

Podría pensarse que la tasa de reposición del 96% es muy elevada. Y lo es. Pero en un ejemplo como el que hemos visto, sería la que le tocaría por ley. Podemos aplicar una tasa más realista del 78,7%, que es la que el informe Ageing Report de la Comisión Europea acredita para los jubilados españoles: de media, cobramos de primera pensión el 78,7% de nuestro último salario. Pues bien, como vemos en el cuadro, con esa tasa y un crecimiento del 2% del PIB anual medio en los últimos 25 años, un jubilado gasta su cotización en 16,1 años.

Hasta aquí ningún problema. La clave de todo esto es cuánto vive de media un jubilado español desde que entre a cobrar de la Seguridad Social. La respuesta es que más de 21 años, una cifra en más de seis años a la que había en 1975. La esperanza de vida a los 65 años ha crecido con fuerza, lo que es una gran noticia. Pero con este dato, las cuentas no salen. Porque este trabajador de nuestro supuesto cobra durante mucho más tiempo de lo que le correspondería si sólo tenemos en cuenta sus aportaciones. ¿Es esto sostenible en el tiempo? Pues complicado. Según el autor de este informe, "sostenibilidad financiera bajo esa tasa de reposición necesita que la economía española creciera al 3,3% real durante los próximos 37 años, sin fallar ni uno solo de ellos". O lo que es lo mismo, o empezamos a crecer mucho más o no tendremos dinero para pagar las promesas hechas a los jubilados actuales y futuros. O, si lo miramos desde el otro lado de la ecuación, para llegar a esos 21 años con estos niveles de crecimiento tendríamos que bajar la tasa de reposición al 60% o incluso menos (ver última fila de la tabla).

El debate

Dicho esto, la decisión sobre si mantener o no pensiones no puede ser exclusivamente matemática. Hay otras consideraciones en juego y el debate es muy interesante. Por ejemplo, podría pensarse que los actuales trabajadores viven en un país más rico que el de hace 30-40 años y que lo mismo les pasará a los del futuro. Y, por lo tanto, que pueden pagar más: no sólo lo que les toca por ese crecimiento sino un poco más (algo parecido a cuando en el IRPF, según suben los ingresos, no sólo se paga más de forma proporcional, sino progresiva). En ese caso, con ese extra se pagarían esos años de más que los pensionistas cobran. O que merece la pena dedicar más dinero a pensiones si es necesario, incluso aunque los jubilados cobren algo más, y recortar otras partidas del Presupuesto.

No es, ni mucho menos, la solución más extendida. Por ejemplo, en Suecia, un país mucho más rico que España, la reforma de comienzos de los años 90 introdujo el concepto de cuenta nocional que viene a ser algo así como un "tanto aportas, tanto cobras", pero de verdad. Es decir, se calcula cuánto ha aportado un trabajador vía cotizaciones y cuántos años de vida tiene por delante (estadística actuarial) y se le paga la prestación que iguala ambas cifras.

En España, mientras tanto, nadie quiere ni oír hablar de este tipo de modelos o reformas. En parte por eso, disfrutamos de uno de los sistemas públicos de pensiones más generosos del mundo occidental y sin ningún complemento de ahorro privado, algo que en los países más ricos es la norma.

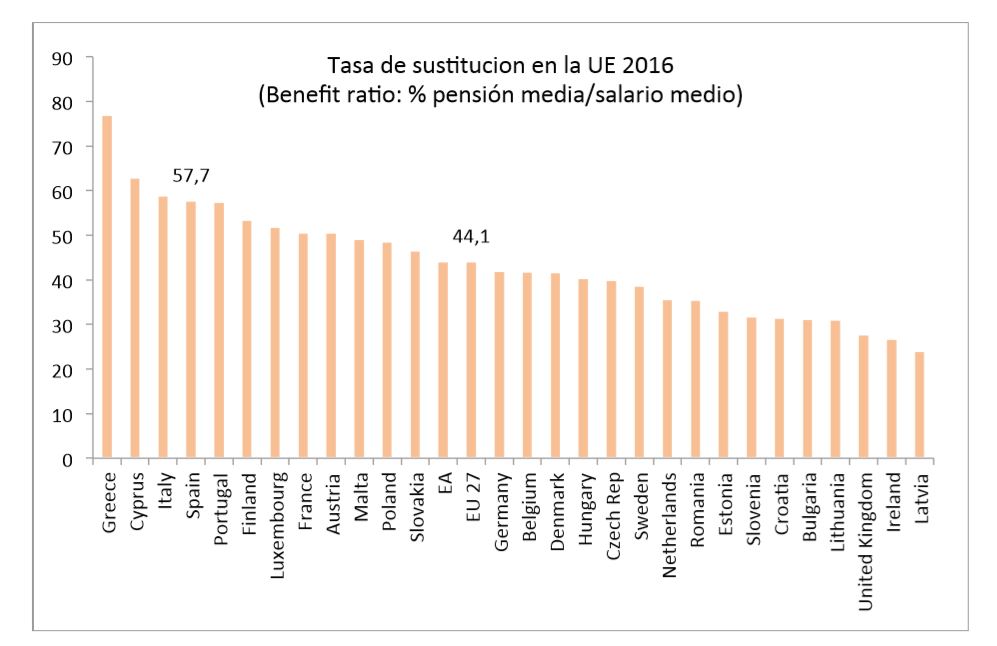

Este primer gráfico muestra la Tasa de Sustitución: relación entre la pensión media que paga el sistema público y el salario medio en la economía. Como vemos, España es el cuarto país de la UE más generoso en relación a sus sueldos (y eso sin contar la tasa de paro, lo que incrementaría esa cifra si se tuviera presente).

El segundo gráfico muestra la Tasa de Reposición: relación entre primera pensión cobrada y último salario cotizado. España es el país de la UE que asegura una cifra más alta a sus nuevos jubilados, con casi 30 puntos de diferencia respecto a la media europea y todavía más respecto a países como Francia o Alemania, con los que habitualmente nos comparamos.

Además, como explica el documento de Fedea: "La tasa de sustitución de las pensiones de la Seguridad Social en vigor (pensión media sobre salario medio neto de cotizaciones) muestra una tendencia creciente y continuada desde 1980. En el periodo 1980-2017, la tasa de sustitución ha crecido 28,5 puntos de promedio en todas las clases de pensión y alcanza los 33,5 puntos para las de jubilación. Esta evolución refleja que las reformas aplicadas desde 1985 han servido para moderar la tasa de crecimiento, pero en ningún caso han invertido hasta el momento la tendencia al alza".

El incremento en la tasa de sustitución deriva de una buena noticia: los nuevos jubilados tienen carreras más largas y consistentes y con bases de cotización más elevadas. Pero no hay que llevarse a engaño, esta subida supone una nueva fuente de tensión sobre las finanzas del sistema.

En este punto, hay dos preguntas que hacerse. La primera tiene que ver con la sostenibilidad. Sí, como hemos dicho, en un momento dado una sociedad puede tomar la decisión (la toman los políticos, pero supongamos por un momento que es compartida por la mayoría de la población) de ser más generosa con determinadas cohortes de pensionistas. Puede haber razones coyunturales, de falta de información previa, con el objetivo de no romper promesas… Pero esta decisión tiene que ir acompañada de un cálculo de hasta qué punto ese sobrecoste es financiable, cómo se pagará y quién lo hará. En España, el déficit oficial de la Seguridad Social es de casi 20.000 millones y el real (sumando la parte no contributiva) es superior a los 30.000 millones: sin embargo, hemos derogado de facto la reforma de 2013 y prometido a los pensionistas actuales una revalorización sine die conforme al IPC.

La segunda pregunta tiene que ver con el lado de los incentivos y los que pagan ese sobrecoste. Como parece evidente que un sistema que paga más que lo que recibe en algún momento tiene que cambiar esa regla, dar ahora a los pensionistas actuales algo más de lo que han aportado vía cotización habrá que compensarlo con dar a los del futuro algo menos de lo que coticen. Como decíamos antes, es una decisión política. Pero claro, el golpe para los trabajadores actuales es doble: se les pide pagar más ahora (por esos años extra que cobran los pensionistas, según vemos en el cuadro del ejemplo) con la amenaza implícita de que, además, cobrarán menos en el futuro de lo que efectivamente aporten durante su vida laboral. A partir de 2060-70, una vez la generación del baby-boom comience a salir del sistema por fallecimiento, el equilibrio financiero mejorará. Pero entre 2035-2060 la cosa va a ser complicada. La tentación a salirse del sistema es muy grande. O si se ponen todos los costes por el lado de los impuestos, el daño al crecimiento potencial de la economía puede ser muy elevado. ¿Hasta cuándo y hasta cuánto podemos seguir cargando todo el peso del ajuste de la Seguridad Social sobre unas cohortes de trabajadores que, además, serán los que también salgan perdiendo cuando sean pensionistas? ¿Cuándo terminará su paciencia? Éstas son preguntas a las que nadie quiere responder. Pero serán las que marquen el futuro de un sistema en el que los eslóganes del principio de este artículo parecen pesar mucho más que un análisis financiero realista.