El rescate al sector financiero español es, sin duda, uno de los grandes hitos de nuestra historia económica reciente. No sólo estuvo a punto de suponer un rescate para el conjunto de nuestra economía, sino que supuso una seria amenaza para el euro en su conjunto. Para entender con detalle lo que ocurrió durante aquellos meses de 2012 desde una perspectiva multidisciplinar, creo que son de imprescindible lectura los libros de Luis de Guindos, ahora vicepresidente del BCE, y de Mervyn King, exgobernador del Banco de Inglaterra.

Como no podía ser de otra manera, la historia pone cada uno a su lugar. Quienes me leen habitualmente saben que soy muy crítico con las decisiones del Gobierno de Mariano Rajoy, pero hay dos hitos que hay que poner en valor: lareforma laboraly el rescate al sector financiero. Y, sin embargo, aún corren toda una serie de mitos en relación con el rescate a la banca que merece la pena poner en contexto.

1. Rescate ¿a la banca?

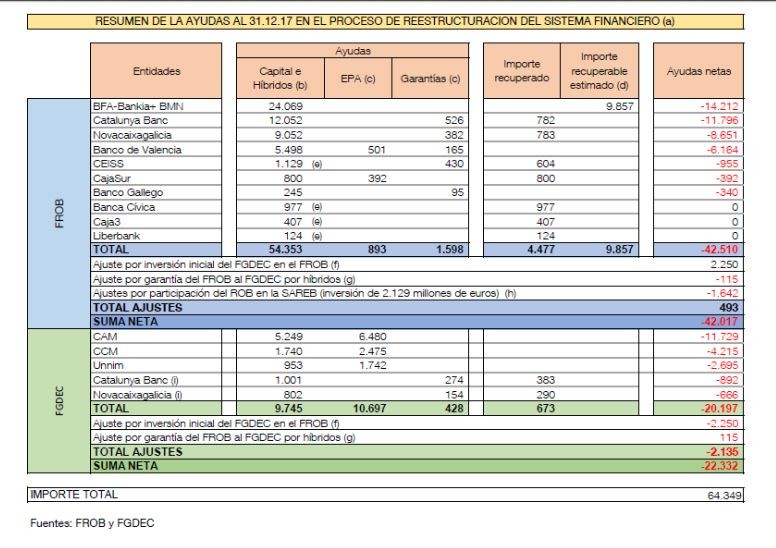

El volumen de recursos netos acumulados de carácter público que se han inyectado al sector financiero desde el año 2008 asciende a 48.425 millones de euros. O, lo que es lo mismo, 105 euros por año y habitante. Sólo el impuesto al diésel que pretende sacar adelante el Gobierno de Pedro Sánchez supone 200 euros al año por vehículo, tal y como explicamos aquí.

En términos brutos –esto es, sin tener en cuenta los ingresos derivados de las operaciones realizadas en el sector– el gasto público acumulado destinado a inyectar recursos financieros a la banca ascendió a 58.000 millones de euros. La mayor parte de esos recursos fueron absorbidos por inyecciones de capital y por la compra directa de activos, que acumula casi el 90% del total.

Evaluando el listado de entidades que recibieron recursos públicos destinados a sanear sus balances, hay algo que llama poderosamente la atención: la inmensa mayoría son cajas de ahorros. Solamente Liberbank puede ser considerado una entidad bancaria como tal, con presencia en gran parte del territorio nacional.

El mal llamado rescate a la banca fue, en realidad, un rescate a las cajas de ahorro o, lo que es lo mismo, a las fuentes de financiación prioritarias de los distintos gobiernos regionales para poder llevar a cabo sus faraónicos proyectos sin criterio de rentabilidad, monetaria o social, ninguno.

2. Sólo hemos pagado los ciudadanos

Nuestros grandes bancos no sólo no participaron -al menos de una forma tan desorbitada -en la enorme fiesta de crédito precrisis, sino que tuvieron que hacerse cargo parcialmente de la factura. Más de 14.500 millones de euros aportados por Santander, BBVA, CaixaBank y Banco Sabadell desde 2007 a través, por ejemplo, del Fondo de Garantía de Depósitos, la Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria (Sareb) o el Fondo Único de Resolución europeo.

Es cierto que los ciudadanos españoles hemos pagado una parte importante de la factura heredada de la clase política regional. Sin embargo, es importante entender, por una parte, que ha sido una factura realmente baja –como ya hemos visto– y, por otra, que la alternativa era no poder hacer frente a los requerimientos del Fondo de Garantía de Depósitos y, por lo tanto, pagar un montante notablemente más elevado en forma de ahorros.

Con 100€ al año hemos sido capaces de garantizar los ahorros de, al menos, los depósitos de menos de 100.000 euros. También –no lo olvidemos– hemos evitado un corralito que situaría nuestro Estado de Bienestar al borde del colapso.

Por último, añadir que no todo han sido gastos en este proceso. La Hacienda pública ha ingresado casi 10.000 millones de euros desde 2008 en concepto de pago de intereses, de dividendos, etc. Y en esta cifra no están incluidos los 800 millones que ingresó el erario público a finales del año pasado por la venta parcial de Bankia.

Por supuesto que un 17% de la inversión retornada es una cantidad realmente baja. Pero hay que llamar a las cosas por su nombre: a día de hoy, los ciudadanos han pagado unos 33.500 millones de euros al rescate de las cajas. Un 60% del total.

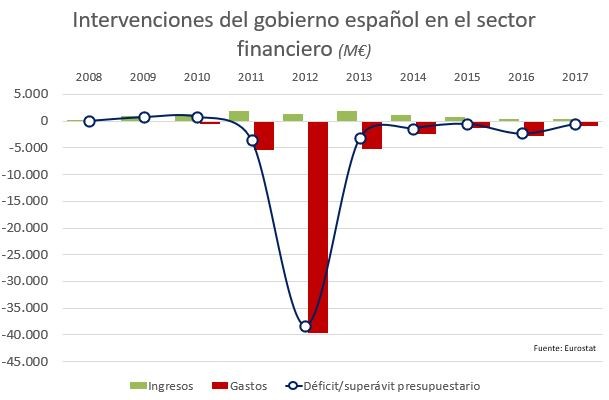

3. La banca, culpable

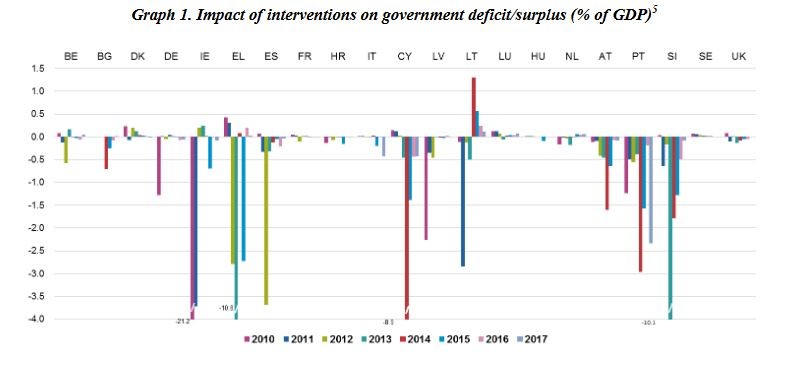

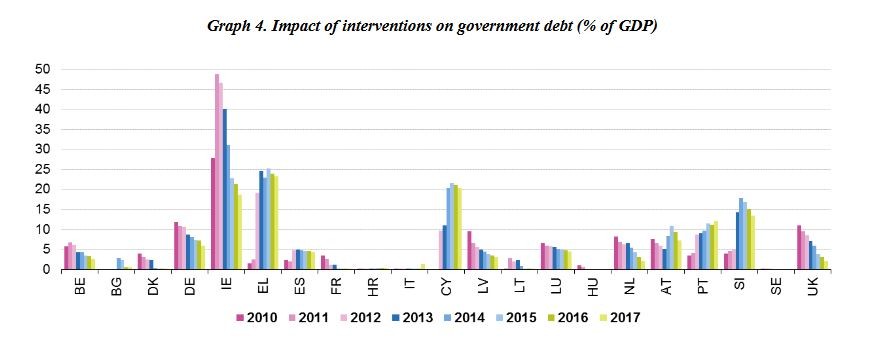

El tercer mito es que la banca es la principal responsable del incremento de deuda y debe pagar porque obtiene unos beneficios elevados. En 2008, nuestra deuda pública ascendía a 440.000 millones de euros. En 2017, a 1,11 billones. O, lo que es lo mismo, un incremento de 700.000 millones de euros. No es difícil deducir, con las cifras en la mano, la minúscula aportación del rescate del sector financiero al elevado endeudamiento público en el que estamos inmersos. El impacto sobre el déficit público solamente ha superado el 0,5% del PIB en el año 2012, el peor de toda la crisis.

Y ni tan siquiera en dicho año la aportación de los recursos inyectados ha superado el 5% del incremento de deuda. Nuestras arcas públicas han sido una de las que menor impacto han recibido derivado del rescate al sector financiero de toda Europa.

La realidad es que el mantenimiento del Estado de Bienestar ha sido el principal responsable del endeudamiento, especialmente cuando los ingresos públicos se hundieron y el gasto mal llamado "social" –Plan E– se disparó. Los últimos años de bonanza económica tampoco han aportado lo suficiente. Ahora, partidos intervencionistas como el PSOE, secundado por Podemos, pretenden imponer nuevos gravámenes al sector financiero, nombrando tres razones: devolver lo que los ciudadanos le han dado; excesivos beneficios; ya lo hacen en otros países.

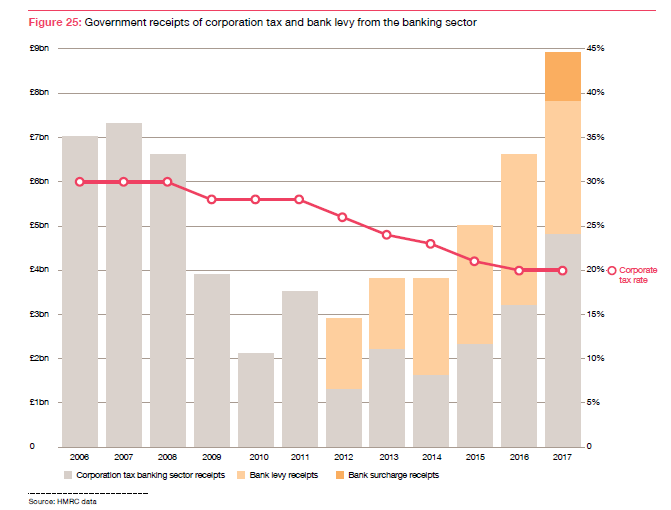

El primero queda desmontado en el presente artículo, el segundo ya también lo hemos comentado aquí, y para el tercero cogen el ejemplo de Inglaterra, un país en el que los tipos de interés a cero está acabando con el negocio core de la banca y ha tenido que recurrir a nuevos gravámenes cuyo único objetivo ha sido mantener la recaudación. A la hora de copiar modelos, debemos tener en cuenta que Reino Unido es la principal potencia financiera de Europa y que es uno de los países con mayor libertad económica del Viejo Continente.

Replicar sus medidas más restrictivas y no los elementos positivos es la receta perfecta para el hundimiento definitivo de un sistema financiero que, como también hemos comentado en esta columna –lean– afronta serios problemas de rentabilidad y sostenibilidad derivados de los tipos de interés al 0% durante varios años.

En resumen, el sector bancario es el sistema circulatorio de la economía. Su solidez es importante para garantizar un futuro próspero y sostenible. Con mantras falsos como los que se acumulan en torno al rescate financiero solamente tomaremos decisiones falsas.