El negocio de la cadena de supermercados DIA está al límite. En los últimos meses se ha desatado una crisis financiera en la compañía que ha hecho saltar todas las alarmas entre los inversores. Esta semana, los rumores sobre que DIA pudiera solicitar una quita millonaria a la banca pusieron en caída libre a la acción. Finalmente fueron desmentidos, pero no pudieron evitar que terminara el pasado martes con un desplome del 19% porque el Comité Asesor Técnico (CAT) del Ibex ha decidido sacar a la cadena del índice el próximo 24 de diciembre. El motivo es que su valor en bolsa es inferior al requisito mínimo exigido del 0,3% de la capitalización media de todo el selectivo español.

En el cierre de la sesión del miércoles, los títulos remontaron hasta el 12% (46 céntimos), aunque siguen un 88% por debajo del precio al que arrancó el año. La capitalización bursátil de la empresa apenas llega a los 287,2 millones de euros. Este ligero balón de oxígeno para la compañía llegó después de que DIA enviara un hecho relevante a la CNMV asegurando que está "considerando la posibilidad de fortalecer la estructura de capital del grupo mediante una futura ampliación de capital con derechos de suscripción preferente". Para ello, DIA ha cerrado un "acuerdo de compromiso de aseguramiento" con Morgan Stanley por importe de 600 millones de euros bajo el que, "sujeto a ciertas condiciones, se obligaría a colocar y, en su defecto, suscribir el 100% de dicho importe". La ampliación de capital tendría que ser aprobada por la Junta General de Accionistas.

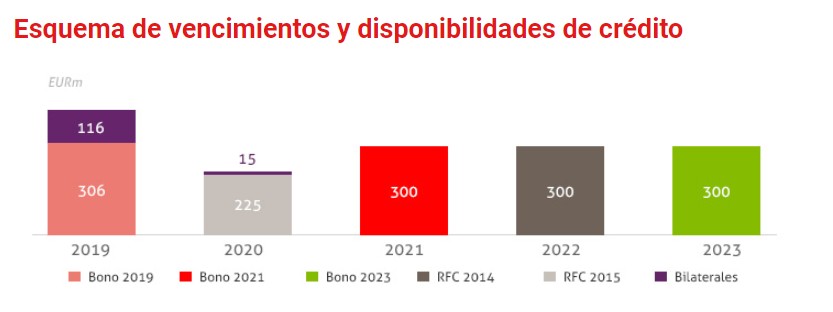

Mientras tanto, DIA se encuentra en plenas negociaciones con la banca para refinanciar su deuda. BBVA, Santander y Société Géneralé se encuentran entre sus principales acreedores y la cadena de supermercados dice que espera cerrar los acuerdos "próximamente". Uno de los requisitos (también llamado covenant) de la banca para financiar a la cadena era que la deuda de DIA no podía superar 3,5 veces su Ebitda a 31 de diciembre, y todo apuntaba a que lo iba a incumplir. Esto ha tensionado todavía más las relaciones con las entidades financieras con quien tiene firmados 525 millones de euros en préstamos sindicados (las barras grises del gráfico).

Hasta el pasado septiembre, último mes en el que se tienen datos, la deuda de DIA ha superado los 1.400 millones de euros, 300 millones más que los 1.100 millones del mismo periodo de 2017. Sin embargo, las ventas de la cadena han caído un 14% en los primeros 9 meses del año y el Ebitda se ha desplomado un 33%, hasta los 350-400 millones de euros, según anunció la cadena en octubre rebajando así sus estimaciones, lo que es conocido como profit warning. "Las cuentas que ha presentado no son transparentes, ni siquiera ha aportado datos de beneficios", declara a Libre Mercado Felipe López-Gálvez, analista de Self Bank.

Tras el profit warning, que puso el broche de oro a un año negro para DIA, Moody's y Standard & Poor's no dudaron en rebajar la deuda de la compañía hasta el bono basura, lo que supuso otra estocada más. El empeoramiento de los previsiones disparó el ratio entre la deuda y el Ebitda, un indicador que vigilan con lupa los analistas.

La competencia ahoga a DIA

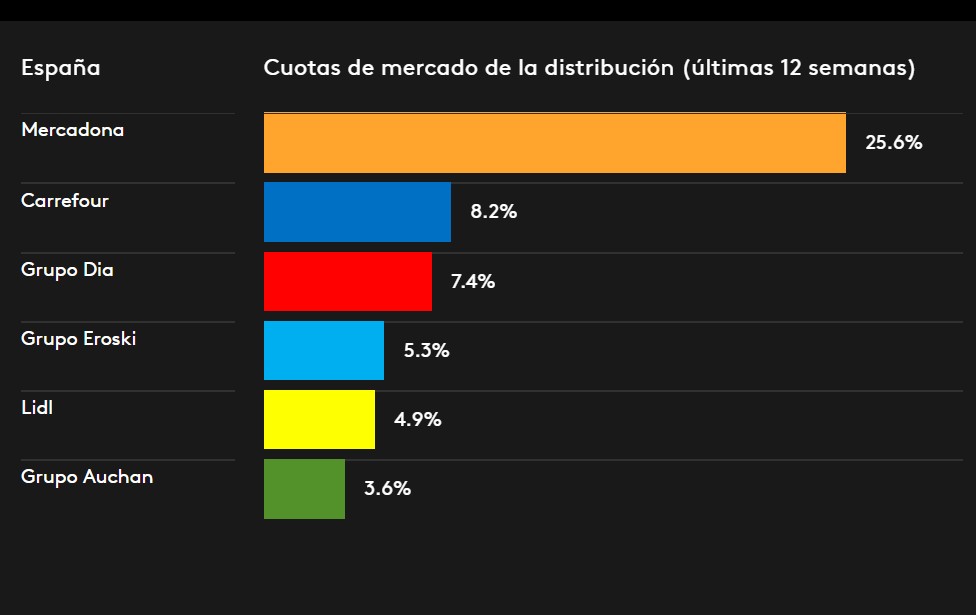

Pero, ¿cómo ha podido llegar a esta situación una de las mayores cadenas de España? Los analistas tienen claro que el sector de los supermercados en nuestro país vive un periodo de competencia feroz del que DIA ha salido gravemente perjudicado. "Se han juntado un cúmulo de circunstancias, pero la raíz del problema está en su negocio en España, que supone 2/3 de la facturación. Se ha visto sobrepasada por el auge de Mercadona y otros competidores. Firmas como Lidl o Aldi le han arrebatado su histórica consideración como el supermercado de descuentos (hard-discount) por excelencia. Ante esta situación, DIA no ha sabido llevar a cabo una política de fijación de precios acorde a las nuevas circunstancias", explica López-Gálvez.

En la misma linea va la analista financiera de Renta 4, Ana García, que señala el comienzo del calvario de la cadena en la segunda mitad del 2017, "cuando la compañía empezó a bajar precios para responder a la guerra que había emprendido Mercadona y sus márgenes se vieron afectados. Tampoco trasladó a los proveedores ese esfuerzo", lo que ahondó aún más en su cuenta de resultados.

La esencia de DIA siempre ha sido "sus precios bajos y la proximidad", apunta García, y sus competidores le están comiendo el terreno porque se están desplazando de las afueras al interior de las ciudades. Mercadona cada vez abre más tiendas en el centro o Carrefour, con su formato Carrefour Express o Carrefour Market, también está apostando por estas ubicaciones. "DIA ha perdido la lucha de poder. No es normal que la compañía que más puntos de venta tiene venda menos", señala el profesor de operaciones y logística del EAE BusinessSchool, José Luis Morato. Después de Mercadona y Carrrefour, DIA es la tercera cadena con más cuota de mercado de España. Por número de tiendas, es la primera (3.499), mientras que Mercadona tiene 1.627 establecimientos y Carrefour, 695.

Más problemas

En 2018, la situación de DIA no fue a mejor. "Se esperaba que fuera capaz de estabilizar sus márgenes, pero no fue así porque ocurrieron una serie de infortunios", señala García. Uno de ellos fue la ruptura del acuerdo entre DIA y Eroski el pasado mes de abril, "que daba a ambas cadenas mayor poder de negociación con los proveedores", explica. Mientras tanto, a lo largo del año, la compañía "ha realizado un gran esfuerzo inversor con la remodelación de 900 tiendas", lo que supone otro gasto importante.

Por si fuera poco, "su negocio en el extranjero se ha visto afectado más por situaciones macroeconómicas que del propio negocio. Salió de China por la puerta de atrás y se ha visto muy afectada por la hiperinflación en Argentina y la devaluación del real brasileño", añade López-Gálvez.

Dimas Gimeno, ¿presidente?

El caos de DIA no solo se ha vivido en bolsa, también en su cúpula de directivos. Fue en el verano de 2017, cuando el multimillonario ruso Mikhail Fridman se hizo con el 10% de las acciones a través de la firma de inversión Letterone, y desde entonces, no ha hecho más que aumentar su posición. El pasado mes de septiembre, el propietario del que llaman el Mercadona ruso alcanzó el 29% en DIA acercándose al umbral de OPA. Antes, cuando llegó al 25%, incluyó a dos representantes de Letterone en el consejo. En el mes de agosto, relevaron a Ricardo Currás como consejero delegado de la cadena y nombraron a Antonio Coto, un directivo con más de 30 años de experiencia dentro de la compañía. Tras el profit warning, también abandonaba el barco la presidencia de DIA, Ana María Llopis.

"Da la sensación de que los inversores no confían en el actual equipo directivo, de hecho se habla de que están buscando un CEO de primer nivel para suplir a Antonio Coto. El mercado apreciaría un perfil de fuera de la casa especializado en reflotar compañías en situaciones críticas. De la mano de este nuevo supuesto CEO se llevaría a cabo la elaboración del Plan estratégico que tanto se está haciendo esperar", cuenta López-Gálvez.

El experto cree que "la ampliación de capital mejorará su estructura de capital, lo que le dará un respiro y, sobre todo, le permitirá centrarse en sus nuevos planes de negocio. A partir de aquí, podría pensar su plan estratégico y la elección de más directivos, que quizá hasta ahora hayan rechazado a la empresa debido a las dudas sobre su futuro". López-Gálvez apunta que "se especula con el nombramiento de Dimas Gimeno, que con idea de no repetir la mala experiencia que tuvo Emilio Saracho en el caso de Banco Popular, estaría esperando a que el futuro de DIA fuera más certero para aceptar un puesto en la cúpula".

Vender las firmas que no son rentables

Para intentar salvar su situación, DIA ya ha anunciado desinversiones que consistirían en vender su firma Cash and carry (Max Descuento) e implicarían "diferentes opciones estratégicas para Clarel, incluida su venta", ha dicho la propia empresa. Por otro lado, también pretende "potenciar" sus "áreas clave de negocio" donde están sus enseñas La Plaza y Dia & Go.

López-Gálvez cree que "reducir deuda y reconducir el negocio" deberían ser los objetivos primordiales de DIA. "La ampliación de capital es probablemente la única solución que existe. Sin embargo, le costará convencer a futuros inversores ya que el dinero recibido iría en gran parte a reducir deuda, no a reinvertir en el negocio", añade. La ampliación de capital "refuerza su balance y con las ventas de esas firmas puede obtener unos ingresos cercanos a los 250 millones de euros", apunta García. Esta por ver si el caso DIA queda en los registros como una historia de fracaso empresarial o como un renacer de una empresa en dificultades", concluye López-Gálvez .