Que la Seguridad Social está en problemas no es ninguna novedad. Desde 2012, el sistema registra un déficit estructural, lo cual significa que los ingresos por cotizaciones sociales no alcanzan para sufragar el coste de las prestaciones contributivas, razón por la cual el Gobierno se ha visto obligado a vaciar la famosa hucha de las pensiones e incluso a emitir nueva deuda pública para poder pagar puntualmente a los jubilados. La comisión del Pacto de Toledo lleva meses negociando la adopción de nuevas medidas para cerrar esta brecha, pero casi todas las propuestas -por no decir todas- consisten en elevar aún más los impuestos, de una u otra forma.

Dicha subida fiscal, sin embargo, tan sólo es un parche que, más allá de perjudicar el PIB, la creación de empleo y la capacidad de ahorro de los españoles, no solventa, en ningún caso, el problema de fondo. A saber, que el actual modelo de reparto condena a los futuros jubilados a retirarse cada vez más tarde para, a cambio, cobrar una pensión cada vez menor. No es una opinión, tampoco un precepto ideológico, sino simples números. El sistema público funciona de forma idéntica a la de un fraude piramidal, ya que el pago de las pensiones actuales depende, única y exclusivamente, de la cotizaciones que ingresa el sistema mes a mes. Por ello, si el número de pensionistas crece y el de cotizantes baja, habrá problemas.

Y esto es, precisamente, a lo que se enfrenta España. Hasta ahora, las diferentes reformas que ha protagonizado el modelo de reparto desde los años 80 siempre se han traducido en la simple fórmula de trabajar más (más años y cotizaciones) por menos (menos prestaciones y facilidades de acceso), pero, de mantenerse intacto el sistema vigente, esta tendencia se agudizará debido al progresivo envejecimiento poblacional. No en vano, si en la actualidad existen algo más de dos cotizantes por pensionista, a la altura de 2050 apenas habrá una persona trabajando por cada jubilado, lo cual, sí o sí, se traducirá en prestaciones más bajas.

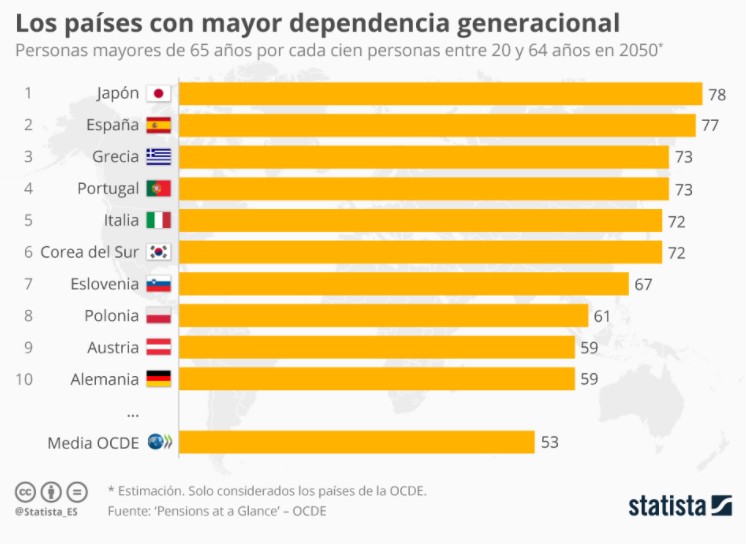

De hecho, España será, junto con Japón, el país con un mayor volumen de personas mayores de 65 años (77) por cada 100 habitantes en edad de trabajar (de 20 a 64 años) en 2050, frente a las 31 existentes hoy en día, según las últimas estimaciones de la OCDE.

Esta particular evolución demográfica deja pocas alternativas al modelo de reparto: o bien se facilita la llegada de millones de inmigrantes -sin derecho a cobrar futuras pensiones- para paliar la falta de relevo generacional; o bien se disparan las cotizaciones y los impuestos hasta niveles confiscatorios (el peso de las cotizaciones tendría que subir del 30% al 40% del salario real), con las nefastas consecuencias que supondría para el conjunto de la economía; o bien se incide en retrasar de nuevo la edad de jubilación (más allá de los 67 años), al tiempo que el factor de sostenibilidad y el índice de revalorización introducidos en la última reforma de 2013 menguan la cuantía de las futuras prestaciones de forma paulatina.

Sea como fuere, la realidad es que el modelo de reparto condena a los españoles a disfrutar de un menor nivel de vida en la edad de retiro, ya que la tasa de sustitución (el porcentaje que representa la pensión sobre el último salario) bajará del 75%-80% actual al 50%-60% en 2050, según los cálculos de los principales organismos y expertos en la materia. O, dicho de otro modo, la calidad de vida de los futuros jubilado se deteriorará cerca de un 40%.

Planes de empresa, la solución

Todo esto es algo conocido por los responsables de las principales fuerzas políticas, pero nadie se atreve a explicarlo abiertamente por miedo a la indignación que pudiera producir entre los electores descubrir esta impopular e incómoda realidad. De ahí que el Gobierno haya retrasado su promesa de enviar una carta a los cotizantes con la cuantía de su futura pensión o que ningún partido, ni a izquierda ni a derecha, haya planteado la posibilidad de transitar hacia un modelo mixto, combinando el sistema de reparto con otro de capitalización, tal y como ya sucede en la mayoría de los países ricos, cuyo éxito en su implantación está siendo más que notable.

La cuestión clave, por tanto, sería cómo transitar hacia un modelo similar. Dejando a un lado la sustitución plena de las pensiones públicas por un sistema de capitalización, cuyos beneficios serían extraordinarios, la coexistencia de ambos sistemas ya es un hecho en más de 20 países de la OCDE gracias a la llamada "previsión social complementaria", instrumentos de ahorro privado cuyo objetivo es complementar las prestaciones de la Seguridad Social.

Según el Melbourne Mercer Global Pension Index, que califica cada año el nivel de los sistemas de pensiones en diferentes países del mundo, el mejor modelo -el más solvente y el que más ventajas aporta a sus beneficiarios- es el de Dinamarca, Holanda, Australia, Finlandia y Suecia. El denominador común en estos cinco países es que disponen de un primer pilar obligatorio (pensiones públicas) con una cobertura más o menos moderada, un segundo pilar constituido por planes de empresa obligatorios o semiobligatorios y un tercer pilar voluntario de ahorro individual (planes de pensiones y seguros). Los dos últimos pilares disponen de importantes incentivos fiscales.

El segundo pilar, el relativo a los planes de empresa, está muy poco desarrollado en España, a diferencia de lo que sucede en estos países, pero sus beneficios serían significativos. Los planes de empresa consisten en que la propia compañía realiza una aportación a fondos de capitalización privados a nombre del trabajador para cubrir su futura pensión pública, a cambio de determinadas deducciones en las cotizaciones o el Impuesto de Sociedades.

Así, según un reciente informe de la Fundación Edad&Vida, un modelo mixto no sólo mantendría la tasa de sustitución próxima al 80% actual, sino que permitiría reducir las cotizaciones sociales en 5 puntos, al tiempo que impulsaría el PIB un 8,5% a largo plazo gracias al incremento del ahorro y la productividad.

Las EPSV vascas, una historia de éxito

La cuestión es que, si bien los planes de empresa brillan por su ausencia en el conjunto de España, están muy arraigados en el País Vasco. Esta región fue pionera en el desarrollo de sistemas de previsión social complementaria, ya que su origen se remonta a los años 80 gracias a la creación de las Entidades de Previsión Social Voluntaria (EPSV), cuya competencia es foral. Son entidades sin ánimo de lucro de carácter voluntario que tienen por objetivo proteger a sus asociados frente a diferentes situaciones, como desempleo o enfermedad, aunque, básicamente, se dedican a complementar las pensiones de la Seguridad Social para aproximarse lo máximo posible al último salario percibido en activo.

Aunque se trata de un sistema voluntario, los fuertes incentivos fiscales que aplica el Gobierno foral y su introducción gradual en los convenios sectoriales ha permitido que el patrimonio de las EPSV alcance el 35% del PIB vasco, frente al escaso 10% que representan los planes de pensiones en todo el país, y que cubra a casi el 50% de los trabajadores, frente al 18% del resto de España a través de sistemas de empleo.

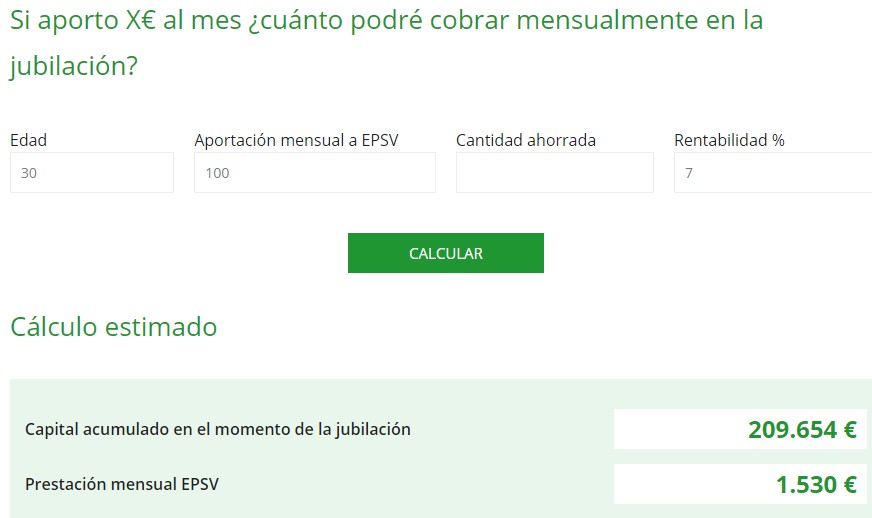

Su extensión y su excelente funcionamiento hacen que buena parte de los vascos tengan garantizada una jubilación de oro, entendiendo por la misma el poder retirarse con una prestación similar a la del último salario. Así, tal y como muestra el simulador de la Federación de EPSV, si un trabajador de 30 años aportara 100 euros mensuales a su plan, podría complementar su pensión con más de 400 euros extra al mes en el momento de su jubilación, tomando como referencia una rentabilidad media del 3%, y de hasta 1.500 euros con una rentabilidad del 7% -más acorde al retorno medio que arroja la inversión en Bolsa a largo plazo-, consumiendo el capital del fondo y partiendo de una esperanza de vida de 90 años.

El resto de españoles, por el contrario, tendrán que seguir esperando a que los grandes partidos abran de una vez los ojos para avanzar hacia un sistema mixto -o, aún mejor, de capitalización- para poder beneficiarse de las ventajas del ahorro privado a la hora de jubilarse.

Lo más curioso es que, mientras los políticos se niegan a abrir este debate, tres de cada cuatro españoles querrían decidir libremente su edad de jubilación y que el importe de la pensión se ajuste en consecuencia, mientras que siete de cada diez les parecería bien que cada trabajador tuviera su cuenta individual en la que acumular sus cotizaciones a lo largo de la vida laboral y que la pensión de jubilación se calculara en función de lo acumulado en dicha cuenta, según la última Encuesta del Instituto BBVA de Pensiones.