Las pensiones son el tema. O deberían serlo, con permiso de la cuestión catalana. En el aspecto económico, no hay nada que genere más preocupación entre ciudadanos y expertos. No hablamos de las prestaciones actuales, aunque también. Sino sobre todo las del futuro: las que cobrarán aquellos que se jubilen a partir de 2035-2040.

En estos días le ha tocado el turno al Fondo Monetario Internacional (FMI) que publicaba el pasado 6 de octubre su informe de 2017 sobre la situación económica de España que incluía un anexo sobre las cuestiones más importantes: el capítulo 1 de dicho anexo está dedicado a las pensiones. Es un análisis bastante detallado, que incluye aspectos demográficos, financieros y políticos.

No hay grandes novedades en el informe del FMI. Quizás porque no podía haberlas. Las matemáticas son las que son: si la población española mantiene la tendencia que apuntan los estudios demográficos (envejecimiento y caída del número de personas en edad de trabajar), las opciones son limitadas. O se incrementa el gasto en pensiones (más impuestos/cotizaciones) o se recortan las prestaciones (bien en términos absolutos o al menos en porcentaje respecto de los salarios) o se reduce el número de beneficiarios (retrasando la edad de jubilación).

Eso sí, los autores del estudio han puesto datos a la literatura. Tampoco es la primera vez que se hace. Pero en esta ocasión llama la atención la contundencia de estos datos. De acuerdo a las cifras del FMI las alternativas realistas a las que hace frente el sistema de pensiones en España se mueven entre dos extremos: doblar las cotizaciones que pagan los trabajadores o reducir a la mitad la ratio pensión media / salario medio. Entre estas dos alternativas hay puntos intermedios, pero sólo el enunciado ya debería ser suficiente para intuir lo complicada que es la realidad financiera de la Seguridad Social.

La ecuación

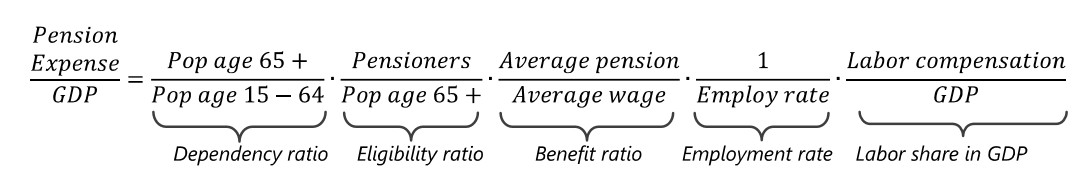

Los cálculos del FMI se basan en las dos gráficas que podemos ver a continuación. La primera es la ecuación que determina el gasto en pensiones. Es un poco más compleja, pero no muy diferente en el planteamiento de la que Libre Mercado proponía hace unos meses.

Al final, lo que hace el FMI es plantear una identidad contable: lo que gastamos en pensiones en términos del PIB depende fundamentalmente de tres variables (número de pensionistas - número de trabajadores y sus sueldos - cuánto se cobra a cada trabajador en impuestos o cotizaciones). En estos momentos, el Estado español se gasta el equivalente al 11,7% del PIB en pensiones (unos 130.000 millones de euros), que se reduce al 10,7% si nos ceñimos a las prestaciones contributivas.

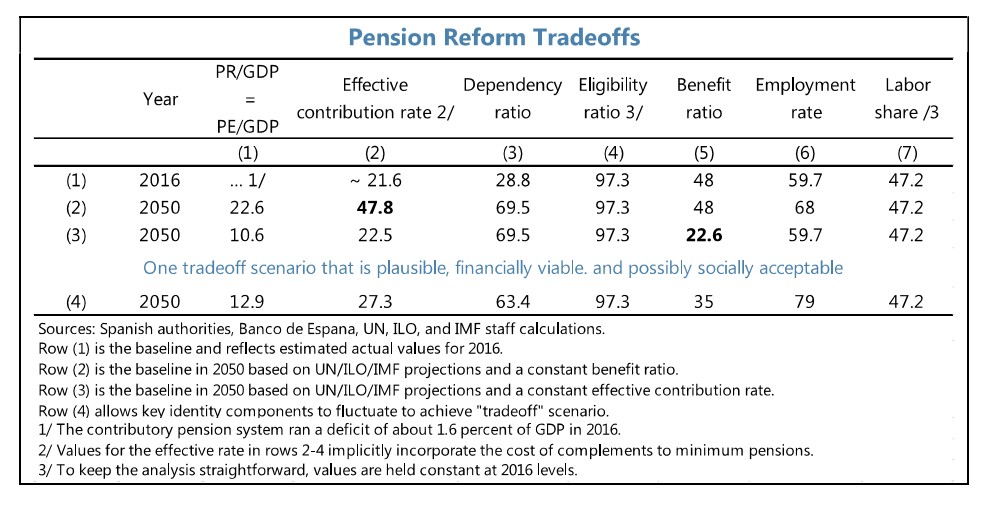

Estas son las cifras actuales. Pero lo que preocupa no es tanto la situación en 2017 como lo que ocurrirá cuando los trabajadores del presente se conviertan en los jubilados del futuro. Y aquí es donde el FMI hace su pronóstico, que puede resumirse en el siguiente cuadro:

Puede parecer compleja, pero la tabla incluye mucha información. Las líneas (de (1) a (4) reflejan los diferentes escenarios posibles. La línea número 1 nos muestra la situación actual. Las que van del 2 al 4 son diferentes escenarios para 2050.

Por su parte, las columnas contienen los datos para las diferentes ratios:

- (1) Coste en pensiones en relación con el PIB

- (2) Coste de las cotizaciones en relación a los salarios

- (3) Tasa de dependencia: población de más de 65 años respecto a la población en edad de trabajar

- (4) Ratio de eligibilidad: mayores de 65 años con derecho a pensión. El FMI estima un 97,5% (este dato no se usa demasiado, porque se interpreta que prácticamente todos los mayores de esa edad cobrarán prestación)

- (5) Relación pensión media / salario medio

- (6) Tasa de empleo entre las personas en edad de trabajar

- (7) Peso del trabajo en términos de PIB (esta ratio también podemos ignorarla porque no es fácil prever cómo evolucionará; el FMI estima que el peso del factor trabajo en el total del PIB anual se mantendrá constante y es una previsión razonable)

Dejando al margen los puntos 4 y 7, que se mantienen constantes, el resto de los elementos de la ecuación con similares a los planteados por Libre Mercado. Y es que no hay mucho más. Las pensiones que se cobren dependerán de cuántos las paguen y cuánto pague cada uno.

Los escenarios

El envejecimiento de la población española, con el incremento asociado del ratio de dependencia (pensionistas / trabajadores) del 29 al 69%, supondría que el gasto en pensiones respecto del PIB se doblaría, pasando a suponer un 22,5% del PIB en 2050. Para mantener el sistema de pensiones en equilibrio financiero, las cotizaciones deberían incrementarse en veinte puntos. En otras palabras, para mantener la tasa de sustitución actual entre pensiones y salarios, habría que incrementar las cotizaciones hasta que supusieran casi la mitad de cada salario. A la inversa, si mantenemos las cotizaciones sociales cercanas a su nivel de 2016, habría que reducir la relación pensiones/salarios en 25 puntos.

Como explican los autores en este párrafo, las opciones se mueven entre dos extremos que se antojan casi imposibles de cumplir: o doblamos el gasto en pensiones (lo que implicaría doblar el peso de las cotizaciones) o reducimos la relación pensión media / salario medio a la mitad de la actual. Es una disyuntiva que obligará a decisiones difíciles, se opte por una u otra (o, lo que es más probable, por un escenario intermedio).

- Pensiones como las actuales: la fila 2 plantea el primer escenario. Como puede verse en el cuadro, se mantiene fija la cifra de la columna 5 (benefit ratio – relación entre pensión media y salario medio) en el 48%. En realidad, si pensamos sólo en pensiones de jubilación del régimen general la cifra es mucho más elevada que ese 48%. Son los demás tipos de pensiones (viudedad, orfandad…) los que reducen algo ese dato. También hay que tener en cuenta que hablamos de relación pensión media / salario medio, no de tasa de sustitución (relación entre la primera pensión y el último salario) que también es bastante más elevada. El FMI presupone a lo largo del estudio que las pensiones van perdiendo a lo largo de la vida del jubilado algo de poder adquisitivo en relación a los sueldos (porque no se revalorizan conforme al incremento del coste de la vida).

Pues bien, teniendo todo esto en cuenta, para mantener esa relación pensión/salario del 48% habría que: subir el gasto total en pensiones al 22,6% del PIB (columna 1), lo que implicaría subir el peso de las cotizaciones al 47,8% (columna 2) y llevar la tasa de empleo al 68% (columna 6, hablamos de la población en edad de trabajar).

Son unos supuestos muy exigentes, pero inevitables, porque la tasa de dependencia (número de jubilados por cada trabajador) pasa del 28,8% al 69,5% (columna 3). Y cuidado, a lo largo de todo el estudio, el FMI presupone una llegada de inmigrantes neta de cinco millones (el doble de las previsiones del INE). Sin esa inyección demográfica que llegue de fuera de nuestras fronteras, las cifras serían todavía más extremas.

En resumen, cada trabajador debería dedicar la mitad de sus costes laborales (que es como decir la mitad de su sueldo real) a pagar una pensión. Es un escenario muy poco probable, porque implicaría disparar esos costes, lo que tendría un efecto brutal en términos de competitividad, alentaría la fuga de cerebros (los empleados más productivos tenderían a irse a otros países donde el peso de impuestos/cotizaciones fuera menor) y fomentaría el trabajo al margen del sistema de la Seguridad Social (cobrar a través de empresas, empleo sumergido…).

- Cotizaciones como las actuales: en la fila 3 se dibuja lo que pasaría si lo que mantenemos es la foto del mercado laboral. Así, tanto la tasa de empleo (59,7%) como las cotizaciones (22,5% del coste salarial) son las que quedan fijas y cambia la columna 5 (benefit ratio – relación entre pensión media y salario medio).

Es un escenario más sostenible, desde un punto de vista estrictamente financiero, que el actual. Porque implica que el coste para los trabajadores se mantiene entre el 20 y el 25% de su coste laboral real (más o menos como hasta ahora). También se mantiene constante la tasa de empleo.

Pero claro, si se dispara el número de pensiones a pagar y se mantienen las cotizaciones… pues va a caer la prestación. No en términos absolutos (esto dependerá de a cuánto asciendan los sueldos de 2050) pero sí en términos relativos: de suponer casi el 50% del salario medio a menos del 25%. Es decir, en relación a los sueldos, las prestaciones que paga la Seguridad Social serían un 50% más bajas que las actuales.

Repetimos que esto no quiere decir que las pensiones tengan que perder la mitad de su poder adquisitivo. Si los sueldos reales se duplican, un 25% del sueldo de 2050 puede ser lo mismo que un 50% de un salario de 2017. Pero en términos comparativos, en relación a la riqueza general del país, sí lo harán.

- El punto intermedio: cualquier puede comprobar de un vistazo que los dos primeros supuestos serían casi imposibles de poner en marcha. Políticamente nadie asumirá el coste de dejar que las pensiones se reduzcan a la mitad respecto a los salarios. Y es muy complicado que una economía moderna compita si cada trabajador tiene que poner el 50% de su sueldo en cotizaciones (y a partir de ahí, pagar el resto de impuestos). Por eso, el FMI apuesta por una especie de solución intermedia, que se explica en la cuarta línea del cuadro y que toca casi todos los elementos de la ecuación.

Por un lado, asume que habrá que reducir la relación pensión media / salario medio, pero no pasa del 48% al 22,6%... sino al 35%. También recoge una subida de las cotizaciones, pero no del doble, sino una más modesta que deja el mordisco a los trabajadores en el 27% de sus costes laborales. ¿Y qué hace para cuadrar las cuentas? Pues se fija en las otras dos columnas susceptibles de cambio de la ecuación. El FMI apunta a que si la tasa de empleo (personas en edad de trabajar que realmente lo están haciendo) pasa del 60% actual al 80% (lo habitual en los países del norte de Europa) y la tasa de dependencia (número de jubilados respecto al total de trabajadores) se queda en el 63% (mucho más elevado que en la actualidad, pero por debajo de las peores previsiones) quizás se podría llegar a esa solución de compromiso por la que aboga. Eso sí, tampoco esto saldrá gratis. Para reducir la tasa de dependencia la primera medida es retrasar la edad de jubilación: una solución que aumenta la población que trabaja y reduce la que cobra prestaciones. Tampoco es una reforma sencilla de vender.

Las alternativas

Llegados a este punto, habrá quien se pregunte si el esquema que plantea el Fondo es inevitable. Y la respuesta es que el futuro nunca puede preverse al 100%... pero el guion del organismo es realista. ¿Por dónde irán las variables que analiza el Fondo? Pues se pueden hacer algunos pronósticos no muy arriesgados:

- Generosidad del sistema medida en relación primera pensión / último salario o pensión media / salario medio: ira cayendo. Y es lógico porque España es uno de los países que mantiene una tasa de sustitución y una relación pensiones/salarios más elevadas. Las dos reformas aprobadas en 2011 y 2013 empujan en esta dirección. Recortarán tanto lo que cobramos en la primera pensión (a través del endurecimiento de los requisitos de acceso y el factor de sostenibilidad) como la revalorización de las prestaciones (con el nuevo índice de revalorización). Probablemente habrá un intento por parte de los políticos de suavizar esos recortes, pero que el sistema no será tan generoso está asumido por casi todos los actores implicados.

- Demografía: es el único factor que puede cambiar el panorama de verdad. Y no hablamos de nacimientos o muertes, porque aquí hay poco que rascar. En cuanto a la esperanza de vida, seguirá creciendo y cada vez más (lo que es la mejor noticia que podríamos tener… aunque nos obligue a repensar la financiación del sistema). Sobre los nacimientos, ya llegamos tarde. Los trabajadores que tengan que cotizar en 2040 o ya han nacido… o no estarán allí. Los que nazcan a partir de ahora cotizarán en 2045 como pronto (y nada indica que vaya a haber una explosión demográfica en España a partir del año que viene).

Así, sólo queda el recurso de la inmigración. Como hemos dicho, el FMI prevé una llegada neta de cinco millones de personas de aquí a 2050. El INE apuesta por 2,5 millones. La AIReF (el organismo con las proyecciones más optimistas sobre el sistema de pensiones) dice que podríamos salvar el sistema sin hacer recortes si logramos 10 millones de nuevos inmigrantes en las próximas dos décadas (y todos ellos trabajando y con la mejor cualificación posible para que no se resientan la productividad y los sueldos). Eso sí, integrar 10 millones de personas tampoco sería fácil. No hay soluciones gratuitas y eso hay que asumirlo.

- Crecimiento: ayudará, pero más en términos relativos que absolutos. Si no llega el empujón demográfico, las pensiones caerán en relación a los sueldos. Eso es inevitable. Si consiguiéramos un gran crecimiento (a través de mejoras de productividad) se podría lograr que no cayesen las prestaciones en términos de poder adquisitivo (tal y como hemos explicado antes). Pero en una sociedad mucho más rica, cobrar lo mismo que ahora se entenderá como un empobrecimiento. Sólo aquellos que hayan ahorrado en sus años de actividad podrán paliar ese efecto, que es casi inevitable.