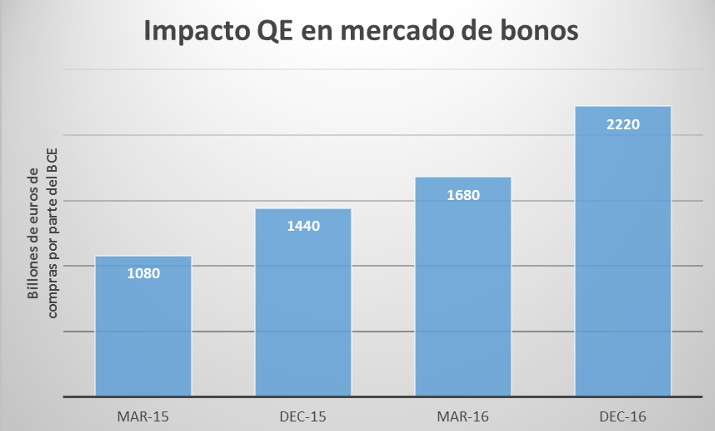

La última gran decisión del Banco Central Europeo ha sido extender el Quantitative Easing (en adelante QE) iniciado en marzo de 2015. El programa se expande oficialmente hasta finales de 2017. No es la primera vez que el BCE expande el programa. El plan inicial era que el QE durara 18 meses. Con la prórroga actual, la duración del programa será de 33 meses si no hay nuevas extensiones. Las extensiones quedan como sigue:

- Marzo 2015: el programa nace con vida de 18 meses y compras mensuales de bonos de 60.000 millones de euros.

- Diciembre 2015: extensión del programa 6 meses más, hasta marzo 2017.

- Marzo 2016: aumento de compras mensuales de bonos a 80.000 millones de euros. Inclusión de bonos corporativos al programa.

- Diciembre 2016: extensión del programa 9 meses más, hasta diciembre 2017. Disminución de compras mensuales desde abril 2017 a 60.000 millones de euros.

El impacto sobre el mercado de bonos y la cantidad de base monetaria que el QE conlleva ha ido cambiando con cada anuncio.

Los objetivos del QE son dos:

- Conseguir una inflación cercana al 2%.

- Aumentar la cantidad de crédito a la economía real.

Nos encontramos en el mes 21 de un programa diseñado inicialmente para durar 18 meses, ¿cuáles son los logros en base a los objetivos declarados por el BCE?

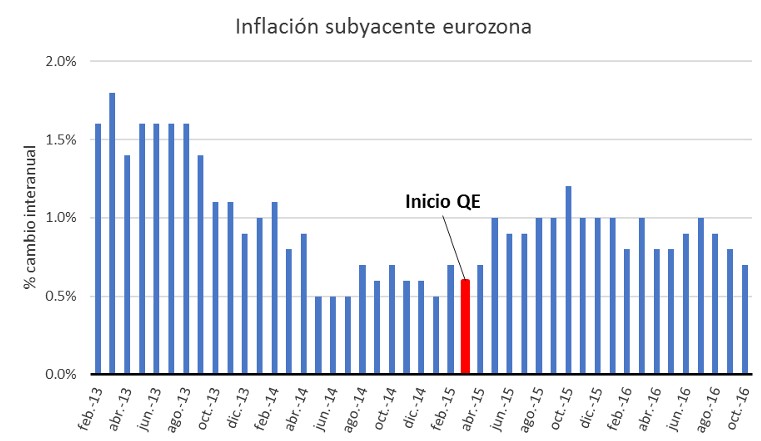

Inflación, el primer fracaso

La inflación subyacente (eliminando precios de energía) se encontraba en el 0,6% al inicio del QE. En octubre de 2016, se colocaba en el 0,7%. Si el BCE ha sido incapaz de crear inflación en los últimos 21 meses, ¿qué nos hace pensar que en los próximos doce va a ser capaz de hacerlo?

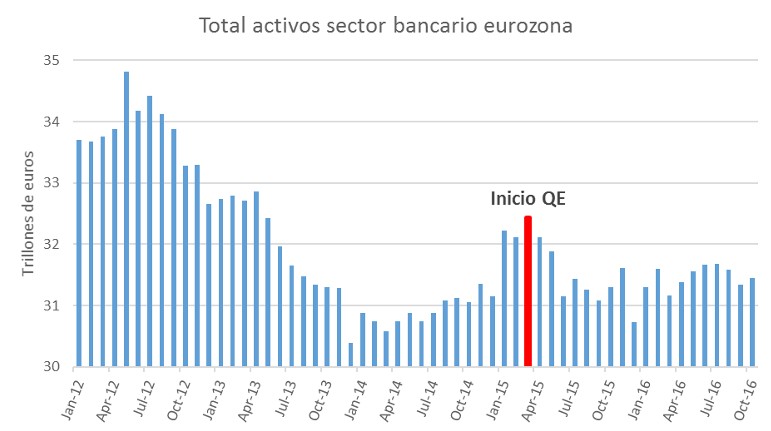

Crédito, el segundo fracaso

La banca europea se desapalanca hasta inicios del 2014. El BCE inicia su QE cuando el sector bancario europeo se encontraba en un movimiento lateral en la cantidad de crédito, con incrementos nulos en la cantidad de activos.

En este sentido, la intervención del banco central ha sido también completamente ineficaz. El movimiento lateral continúa. Podemos llevar al caballo a beber agua al río, pero no obligarle a beber. Es decir, el sector bancario europeo, inundado de liquidez, se niega a aumentar su apalancamiento.

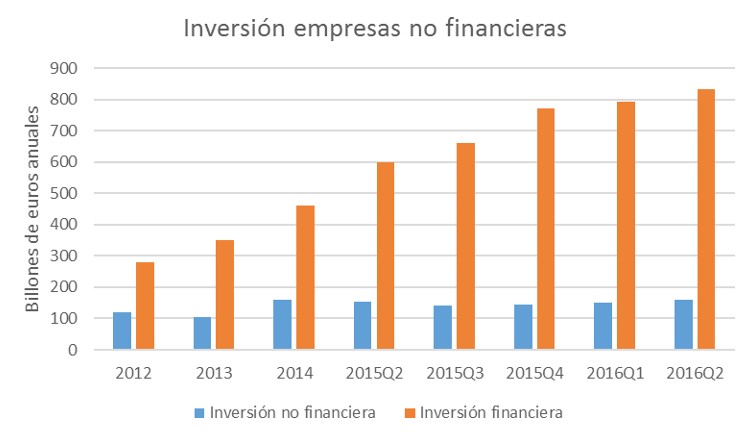

Crédito productivo, el tercer fracaso

No solo es que la cantidad de crédito total no esté aumentando, sino que la dirección de las inversiones de las empresas no financieras se está moviendo hacia inversiones financieras en detrimento de las no financieras (o de economía real).

Si bien es cierto que ésta es una tendencia anterior a la introducción del QE, el BCE no ha logrado darle la vuelta, ni siquiera frenarla.

El BCE se cuelga medallas inmerecidas

Ahora bien, parecería que el QE ha provocado dos grandes avances en la economía de la eurozona:

- Aumento del crédito al sector privado

- Fortaleza del crecimiento europeo en ambiente exterior complicado

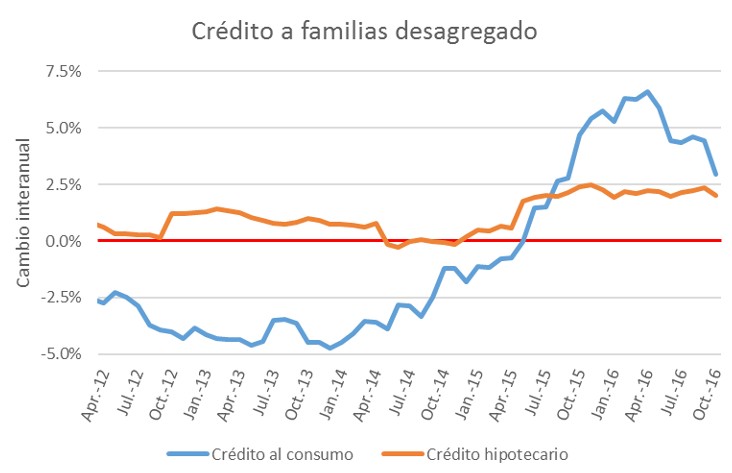

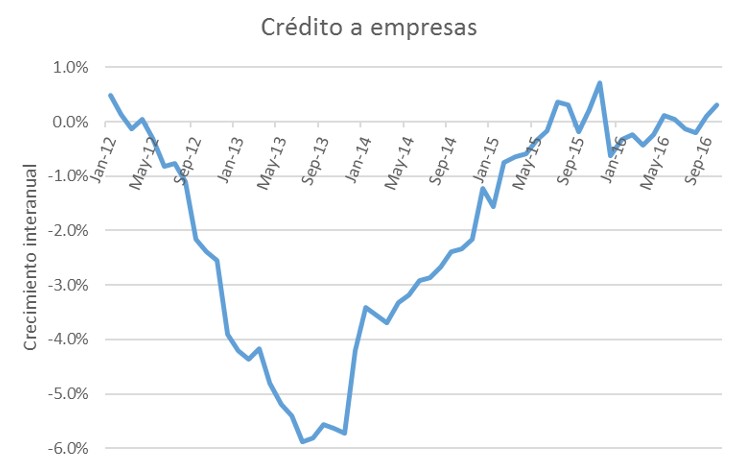

En cuanto a la primera medalla inmerecida, el aumento del crédito al sector privado, los datos muestran, efectivamente, que el crédito a familias aumenta, mientras que el crédito a empresas ha dejado de decrecer.

Parecería que el buen hacer de estos indicadores ha sido provocado por la política monetaria expansiva del BCE, pero nada más lejos de la realidad. Lo primero que podríamos comentar es que esta tendencia es anterior a la implementación del QE (marzo 2015).

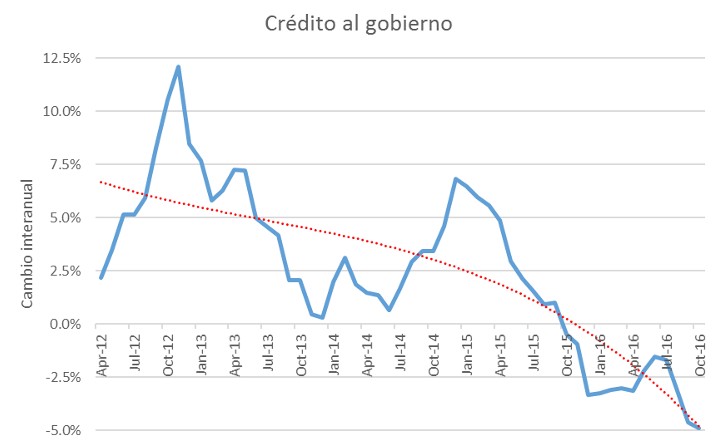

Además, si el crédito en la economía no crece, pero el crédito al sector privado aumenta, por fuerza algo debe decrecer, y lo que cuadra la ecuación no es otra cosa que el crédito al gobierno, que ha caído desde octubre de 2015.

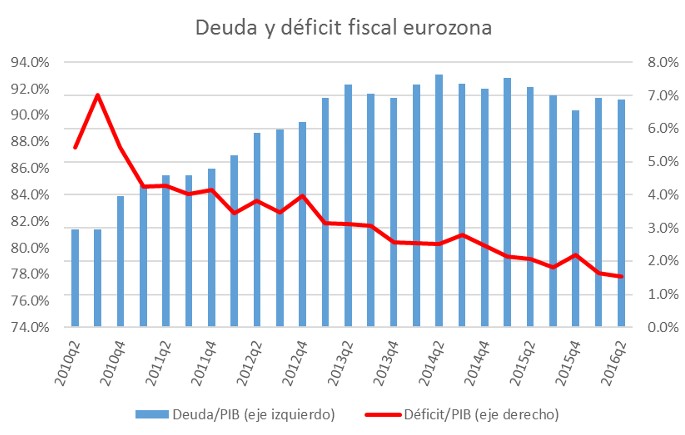

La razón de esta caída no se encuentra en el mecanismo monetario, sino en el ajuste fiscal que, por fin, han realizado los países de la eurozona. Después de años de tímidos o muy tímidos esfuerzos de los países más derrochadores de la eurozona (entre ellos España), se ha conseguido disminuir deuda pública sobre PIB por primera vez desde que empezara la crisis económica en 2008 (aunque muy tímidamente).

Lo que está ocurriendo actualmente en la eurozona es una suerte de efecto expulsión negativo, ya que el crédito que antes absorbía el sector público está empezando a ser canalizado hacia el sector privado. Esto es causa del ajuste fiscal promocionado por los países del norte de Europa y, desde luego, no es nada atribuible al BCE.

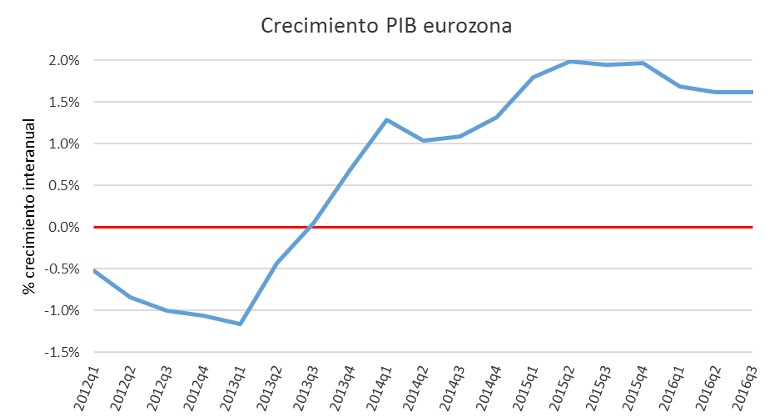

En cuanto a la segunda medalla inmerecida, la fortaleza del crecimiento económico europeo, parecería que el crecimiento de la eurozona se mantiene a flote en un ambiente exterior complicado, con dudas sobre China, implosión de países emergentes y situación política interna con auge de populismos de izquierda y derecha.

Ante este panorama se arguye que, sin la política expansiva del BCE, el crecimiento se habría abortado. Pero lo más interesante es que este crecimiento económico, a priori sano, se está dando en un contexto en el que no hay aumento de crédito ni de precios (los dos requisitos que, supuestamente, son necesarios para generar crecimiento y que persigue de forma explícita el BCE con sus compras de deuda).

Adicionalmente, y como ya hemos comentado, hay un efecto expulsión negativo en el que el crédito, generalmente improductivo, que se destinaba al sector público se está empezando a dirigir al sector privado y a crear crecimiento en el mismo. En pocas palabras, el crecimiento económico se da a pesar del BCE, no gracias a él.

Matando al sector financiero

Llegados a este punto, y dado que los datos demuestran que el QE no es el salvador de la economía, se podría pensar que, al menos, está siendo inocuo, pero, por desgracia, no es así. La política monetaria no convencional del BCE está creando graves distorsiones en el sistema financiero europeo.

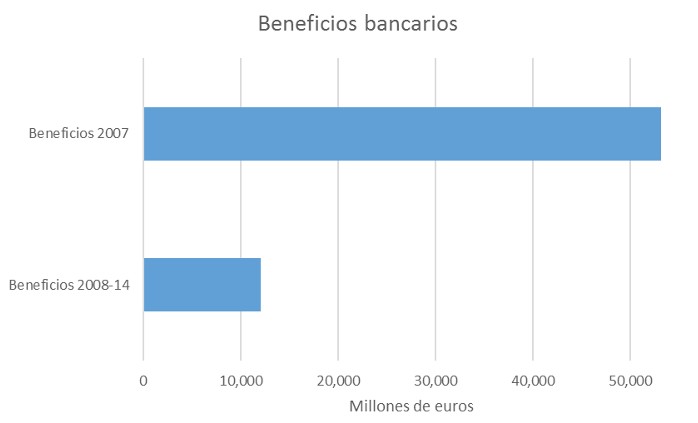

Los tipos de interés negativos, unidos al QE, crean una cantidad enorme de reservas bancarias de la que las entidades tienen muy difícil desprenderse (tendrían que aumentar el crédito de forma desorbitada). Al final, estos tipos negativos funcionan como un impuesto extra a un sector ya de por sí muy castigado por la crisis económica.

Y es que, cuando se introduce un impuesto a algo, lo normal es tener menos de ese algo. Si el BCE establece un pseudo-impuesto al sistema financiero en forma de tipo negativo, lo que esperaríamos en el futuro es menor capacidad de la banca para prestar (contrario al objetivo declarado del BCE).

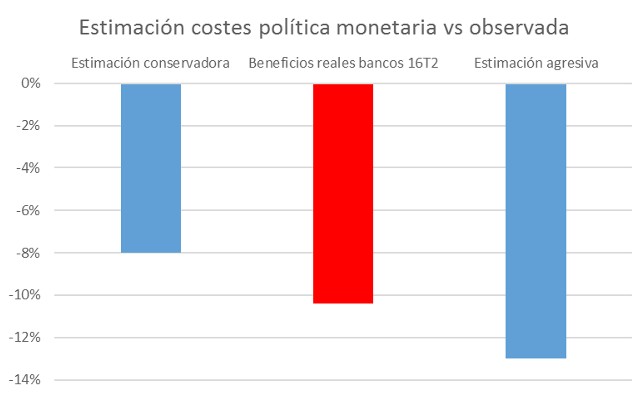

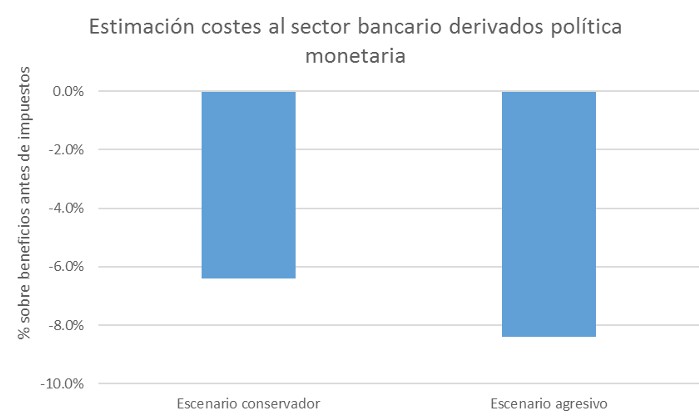

De momento, los tipos negativos ya han conseguido que 2016 sea un año de caída de beneficios bancarios (beneficios en parte dedicados a aumentar reservas y posiciones de capital que exige Basilea III). Desde UFM Market Trens realizamos una estimación de los beneficios que se iban a perder en la banca derivados de la política monetaria. En los cuatro últimos trimestres los beneficios del sector bancario europeo han caído más de un 10% en comparación con los beneficios del año anterior.

Hemos vuelto a hacer el mismo ejercicio con la extensión del programa recientemente aprobado y hemos obtenido los siguientes resultados.

Fuente: Elaboración propia a partir de datos BCE. Escenarios son a un año. Escenario conservador: situación actual. Escenario agresivo: bajada interés a -0.5% y compras desde abril de 80.000 millones mensuales por parte de BCE.

Recordamos que este impuesto significa sancionar a un sector bancario que ya ha sido muy castigado los últimos años post-crisis.

Conclusión

El QE ha sido y sigue siendo un fracaso, ya que el BCE falla en todos los objetivos que se marca con el programa: el crecimiento de la eurozona es anterior al QE y se da en un entorno de baja inflación y congelación de la cantidad total de crédito; el aumento del crédito al sector privado se da por un efecto expulsión negativo, tal y como demuestra el hecho de queel crédito al sector público decrece en una cuantía muy similar al aumento de crédito al sector privado.

A pesar de todo, el crecimiento de la eurozona ha resistido los vaivenes políticos y económicos a nivel internacional registrados en los últimos tiempos. Así pues, de momento, parece que se ha logrado evitar la contaminación de la mala política monetaria a la economía real. Queda por ver si la extensión del QE no termina rompiendo estas barreras y mandando a la economía de la eurozona por la senda del crecimiento insostenible. Estos y más temas son abordados por el informe de UFM Market Trends sobre la economía de la Eurozona.

Daniel Fernández Méndez es director de UFM Market Trends y profesor de la Universidad Francisco Marroquín. Si quiere profundizar sobre éste y otros temas económicos suscríbase a los informes de UFM Market Trends.