Carl Menger en su obra los Principios de Economía Política describe, en el capítulo VII, la teoría general del origen del dinero. En resumen, algunos bienes tienen un elemento de mayor dinerosidad que otros bienes dentro de una economía de intercambio directo o trueque.

Esta dinerosidad consiste en que hay ciertos bienes que tienen una demanda mayor por algún uso general extendido del bien que, posteriormente, lleva a personas que no demandan ese bien a demandarlo por propósitos de intercambio. En esta historia del origen del dinero, se sabe que diferentes bienes fueron utilizados como dinero, tales como el ganado, en Mesoamérica el cacao, y en Europa de forma muy extendida los metales preciosos tales como el oro y la plata.

Estos últimos bienes utilizados como dinero tienen unas características que los hacen ser considerados como mercancías con cualidades para ser un buen dinero. Estas cualidades son, por ejemplo, difíciles de falsificar, existen en cantidades relativamente estables y difícilmente destructibles. Tienen otras características que generan (en una economía digitalizada como la actual) altos costos de transacción: son difícilmente transportables y divisibles.

Por estas últimas características poco propicias para intercambios extraterritoriales se utilizó durante muchos años (hasta 1971 para ser exactos) de una u otra forma el oro, o la plata como base limitante para la emisión de dinero. Después de 1971, con la suspensión definitiva del patrón oro divisa por parte de Nixon, se dio paso definitivamente al dinero fiduciario. El dinero fiduciario es habitualmente papel moneda que hoy en día se encuentra emitido por los bancos centrales.

Teorías como la cuantitativa del dinero explican que el valor de estos bienes de intercambio dependerán de su escasez relativa entre los bienes disponibles para intercambio y la cantidad de dinero (papel moneda) para generar dichos intercambios. Otro elemento relevante del cual depende su valor es la velocidad con que circula dicho papel moneda. La actitud de los agentes económicos frente a dicho papel moneda determina en buena medida su valor. En el momento en que no se confíe en el papel moneda, la gente de deshará de él y su valor caerá inmediatamente. Ejemplos actuales podría ser el caso de Venezuela y el bolívar.

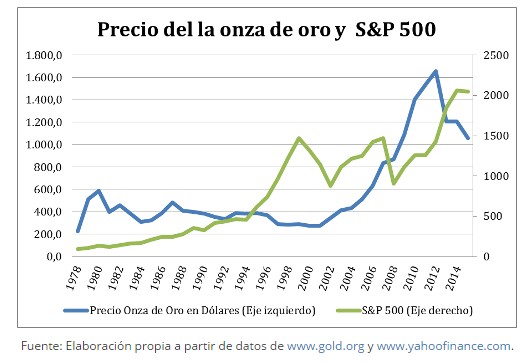

En la anterior gráfica se puede observar el precio de la onza de oro denominada en dólares corrientes y el valor en puntos porcentuales del S&P 500 comparados. Son valores a final de año por 38 años (1978-2015). Puede suponerse que una persona prudente, pensando que el dinero emitido por los gobiernos sin el respaldo y límite que ponía el oro acabaría perdiendo todo su valor y, por ello, invirtió buena parte de su portafolio en oro.

Si se supone que el dólar perderá valor, y el oro mantiene su demanda para otros usos no dinerarios estables y su oferta es relativamente estable, el oro debería de subir en valor. Una persona prudente podría utilizar el S&P 500 como un mecanismo de inversión poco arriesgada, pensando en obtener una rentabilidad relativamente baja comparada con otras inversiones, pero al mismo tiempo de menor riesgo.

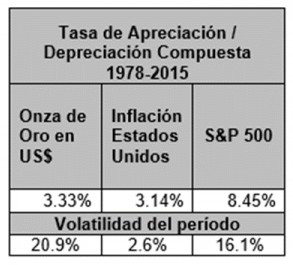

En la siguiente tabla se pueden observar las tasas de apreciación o depreciación compuesta para el citado período de 38 años para tres activos: dólares fiduciarios, el oro (expresado en dólares) y el S&P 500. Se utiliza 1978 pensando en la fecha de nacimiento del autor de este artículo y para simular lo que pudiera ser un portafolio privado de retiro para una persona de la generación de los baby boomers (el padre de este autor).

Se puede observar que el oro se apreció a una tasa compuesta de 3,33% para el período en cuestión. El dinero fiduciario se depreció a una tasa compuesta de 3,14%, lo cual quiere decir que el oro tuvo un rendimiento neto de 0,19% compuesto para el período neto después de inflación. El índice S&P 500 tuvo una tasa de apreciación de 8,45% en el mismo período y neta de inflación de 5,30%.

Se puede observar que el oro se apreció a una tasa compuesta de 3,33% para el período en cuestión. El dinero fiduciario se depreció a una tasa compuesta de 3,14%, lo cual quiere decir que el oro tuvo un rendimiento neto de 0,19% compuesto para el período neto después de inflación. El índice S&P 500 tuvo una tasa de apreciación de 8,45% en el mismo período y neta de inflación de 5,30%.

La volatilidad del precio del oro para el período (calculado con el precio final de cada año) fue de 20,9%, y el del índice S&P 500 de 16,1%. El S&P implica mayor rentabilidad y menor riesgo que una inversión en oro.

¿Qué conclusiones se pueden sacar?

- El oro definitivamente es un buen resguardo de valor. En el período de 38 años analizado, muestra que para resguardar valor es un buen activo. Su utilización como medio de intercambio probablemente implica costos de transacción superiores al 0,19% compuesto de apreciación sobre la inflación.

- El dinero fiduciario es, sin duda alguna, un activo muy malo para resguardar valor. Alguien que hubiera mantenido dinero como activo en el período analizado tendría para 2015 apenas el 31% de lo que tuvo en 1978. Sin embargo, el dinero fiduciario es muy líquido y sus costos de transacción para ser utilizado son los más bajos en relación a cualquier otro activo en el mundo (aún con las leyes mundiales en relación a la prevención del lavado de dinero).

- Los índices diversificados son una buena opción para algún inversor que pretende asumir bajo riesgo y busca una rentabilidad mayor de las que puede producir un servicio bancario tradicional, que con suerte puede refrenar la pérdida de valor de la moneda fiduciaria.

El oro, dadas las condiciones actuales del mundo, no es un buen sustituto del dinero fiduciario como medio de intercambio, pero es un excelente activo para resguardar valor. Para todos aquellos que tengan acceso a algún índice reflejado en oro, es una buena opción para resguardar valor, aunque si se pretende mantenerlo sólo por períodos cortos su volatilidad es incluso más alta que el S&P 500.

En resumen, quizás el mundo actual, con sus valores y significaciones diferentes a las de antaño, indica que es probablemente mejor una inversión en un índice tanto para resguardar valor como para obtener rentabilidades. Mayor rendimiento y menor riesgo en un índice que incluso el oro.

La rentabilidad y el resguardo de valor son mejor llevadas a cabo por la economía real diversificada que el dinero fiduciario y el oro. El oro se mantendrá como un símbolo nostálgico del pasado glorioso de algunas sociedades y como un recuerdo permanente de que todo, inclusive el oro, es cuestión de tiempo.

Clynton R. López es subdirector de UFM Market Trends . Si quiere profundizar sobre éste y otros temas económicos suscríbase a losinformes de UFM Market Trends.