Las economías de medio mundo (emergentes y desarrolladas) desaceleran su crecimiento económico. La preocupación ante lo que podría ser una nueva crisis mundial crece en los mercados. ¿Estamos a las puertas de una nueva recesión mundial?

Aunque ya avisamos en un artículo anterior y en nuestros informes que hay poco riesgo de recesión mundial, volvemos a analizar las economías del mundo esta vez en base al endeudamiento de su sector privado (hogares y empresas).

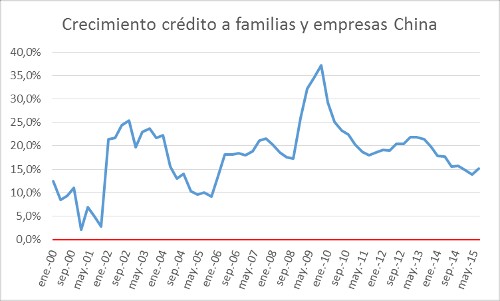

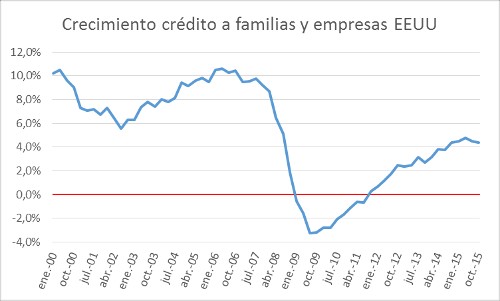

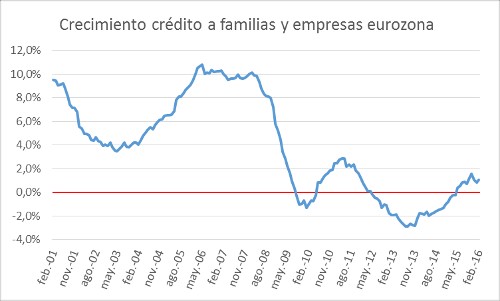

Normalmente, las recesiones vienen precedidas de un boom económico caracterizado por un enorme incremento del crédito al sector privado. Sin embargo, el crédito al sector privado en las principales economías del mundo no ha crecido recientemente de forma acusada. Esta situación está en claro contraste con la ocurrida antes de 2007. La clara excepción es China que cuenta con grandes crecimientos del crédito al sector privado.

EEUU muestra un crecimiento moderado del crédito al sector privado desde 2012, la eurozona se encuentra prácticamente plana desde 2009 y Japón ha incrementado su crédito sólo recientemente y todavía de forma muy lenta. La situación difiere significativamente de la ocurrida desde el año 2000 al 2008 donde el sector privado se endeudó de manera muy agresiva.

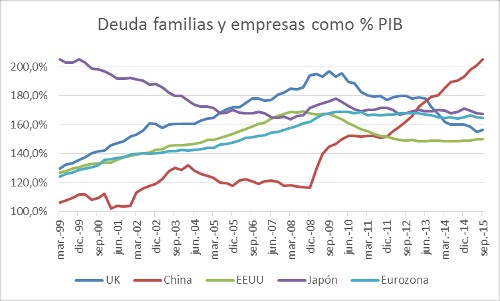

La deuda como porcentaje de PIB del sector privado de las economías más importantes del mundo llegó a su pico en 2008. Desde entonces, sólo China ha continuado el proceso de apalancamiento de su sector privado. La posibilidad de una crisis derivada de una caída de la demanda alimentada por crédito es escasa. Sin boom crediticio la posibilidad de un crack de crédito es reducida.

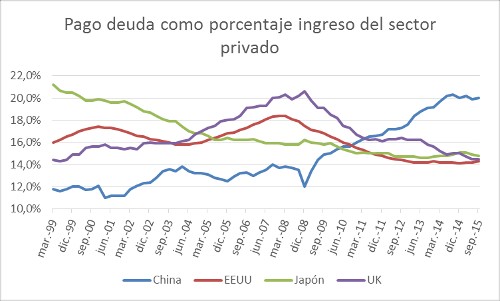

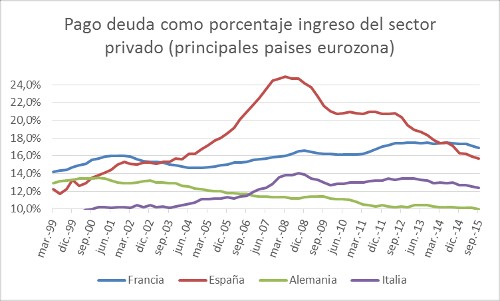

Adicionalmente, el servicio de la deuda del sector privado de las principales zonas económicas nos informa de cómo de cerca se encuentra el sector privado del límite de endeudamiento. Aquí también vemos cómo en la mayoría de los países hay un proceso de desapalancamiento. Las familias y empresas dedican cada vez menor parte de su ingreso al pago de la deuda.

Una vez más la nota disonante la pone la economía china, con un proceso continuo de apalancamiento que podría estar llegando a su fin. Adicionalmente, la economía japonesa y la alemana se encuentran en un proceso de continuo desapalancamiento desde 1999.

El sector privado del resto de países se endeudan fuerte hasta que la crisis económica explota en 2008 y devuelven sus deudas después sin que un nuevo proceso de endeudamiento comience. Una vez más esto nos lleva a concluir que una crisis por caída de demanda derivada de cortes en el suministro de crédito es muy improbable.

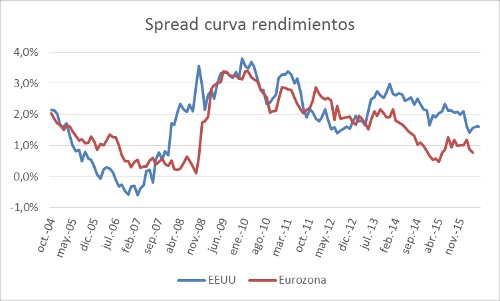

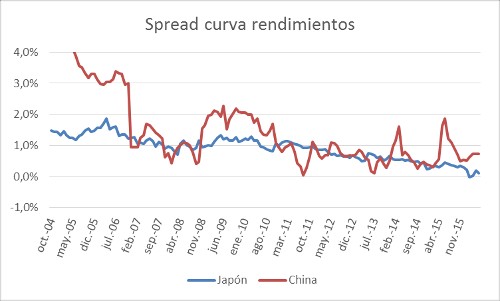

El mejor predictor de crisis económicas es el spread de curva de tipos. Cuando el tipo a corto plazo se encuentra a un nivel parecido o más alto que el tipo a largo plazo, normalmente hay una crisis financiera que termina desembocando en una crisis y recesión económica. En EEUU, este indicador ha sido capaz de predecir todas las crisis económicas desde 1950. Pues bien, este indicador tampoco da señales de alarma en las mayores economías del mundo.

EEUU se encuentra muy lejos de la zona de peligro en este indicador, con un spread todavía grande. La eurozona tiene un spread mucho menor (especialmente desde el anuncio del Quantitative Easing por parte del BCE), pero todavía lejos de dar señal de crisis inminente.

Una vez más la zona económica que más preocupa es China, con un spread que repetidas veces se acerca a cero desde finales de 2011. Sin embargo, la explicación al poco poder predictivo de este indicador en China tiene su explicación en la continua intervención de las autoridades en el mercado monetario chino. El indicador muestra peligro para la economía japonesa, pero ésta ya se encuentra en recesión.

En definitiva, el sector privado de las mayores economías del mundo no se ha visto envuelto en un endeudamiento excesivo como ocurrió desde 1999 al 2008. Desde 2008, las familias y empresas repagan sus deudas y se genera crecimiento sin necesidad de acudir al endeudamiento.

La porción de ingreso destinado al pago de deuda disminuye con fuerza en la mayor parte de los países analizados. Por estos motivos, no se espera que una interrupción del crédito pueda hacer disminuir de manera fuerte la demanda de sectores cíclicos. La excepción a esto es la economía China, con un ciclo de crédito que podría estar llegando a su fin.

Daniel Fernández Méndez es director de UFM Market Trends y profesor de la Universidad Francisco Marroquín. Si quiere profundizar sobre éste y otros temas económicos suscríbase a losinformes de UFM Market Trends.