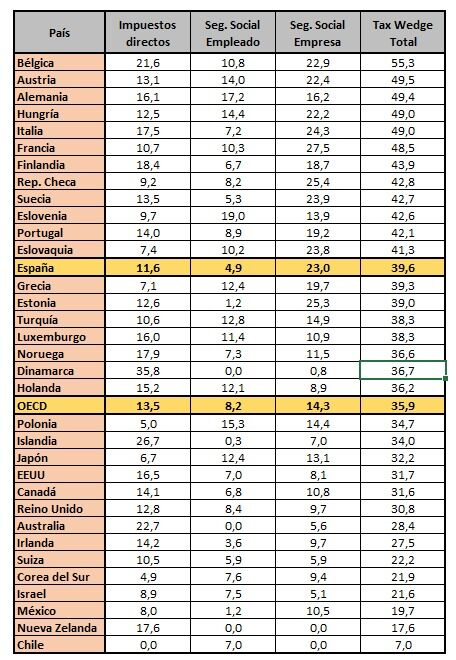

39,6%. Ése es el tax wedge de un trabajador soltero español que gane el equivalente al salario medio de nuestro país. Es decir, de lo que la empresa paga por tener a este español medio contratado, Hacienda se lleva casi el 40% antes de empezar a hablar. El reparto del palo fiscal al trabajo en España es el siguiente: 11,6% en impuestos directos (IRPF), 4,9% en Seguridad Social del empleado y 23,0% en Seguridad Social a cargo de la empresa. En total, 4 de cada diez euros que el trabajador nunca verá. Es un dato elevado que, además, destaca por tres motivos:

- Es superior a la cifra que pagaba el español medio en el año 2000

- Es casi cuatro puntos superior a la media de la OCDE (el club que agrupa a los países más ricos del planeta)

- El neto que le queda a este empleado para sus gastos, una vez pagados estos impuestos, es bastante inferior a lo que le queda a los ciudadanos de otros países de la OCDE

Hace unos días, la OCDE publicaba su informe anual sobre los impuestos al trabajo, Taxing wages 2016. En este documento, el organismo analiza cuál es el peso de los tributos con respecto al coste laboral. Es decir, cuál es la diferencia entre lo que la empresa paga por su trabajador y lo que éste recibe en su cuenta corriente cada mes. Este tax wedge (que se podría traducir como "cuña fiscal" o "presión fiscal sobre el trabajo") es una cifra muy relevante a la hora de analizar cómo se reparten los costes tributarios en una economía y cómo distorsiona la estructura fiscal la creación de empleo.

La buena noticia para los asalariados españoles es que no están entre los más penalizados por trabajar. Por ejemplo, en Bélgica, el 55,3% de lo que paga la empresa a una persona con unos ingresos equivalentes al salario medio va directamente a las arcas públicas; y en Austria y Alemania la cifra está cerca del 50%. Pero es un consuelo muy menor. Porque también hay quien paga mucho menos. Por ejemplo, en países muy ricos y prósperos, como Suiza o Corea del Sur el tax wedge está por debajo del 25%.

En realidad, como puede verse, España está más o menos en línea con el resto de países de la UE. Un poco por debajo si sólo contamos a los de la Eurozona y más cerca de la media si entran todos los miembros de la Unión. Eso sí, si la comparación la hacemos con todos los países de la OCDE, la diferencia entre el tax wedge de España y el de este grupo es de casi cuatro puntos: del 39,6% registrado en nuestro país al 35,9% de la OCDE.

Y cuidado, aquí hablamos sólo de impuestos directos y cotizaciones sociales, no de todos los impuestos. Con esos 6 euros que le quedan de cada diez que gana, el trabajador español todavía tiene que pagar IVA cada vez que vaya a la compra, impuestos especiales, IBI, etc…

** El estudio compara los datos de un empleado soltero con sueldo equivalente al 67-100-167% del salario medio en el país y de una pareja con hijos y con esos mismos ingresos. En el artículo sólo se utilizan los datos de un trabajador soltero con ingresos del 100% del salario medio. En el siguiente enlace se pueden encontrar el resto de datos del informe. La posición relativa de España no cambia demasiado en ninguno de los supuestos. Si acaso, lo hacemos algo peor en el caso de las familias con hijos. En nuestro país, como en todos los demás, la carga fiscal sobre el trabajo es algo más baja para las familias, pero esta reducción no es tan importante como en otros países de la OCDE.

Peor que en el año 2000

El estudio ya incluye la rebaja fiscal en el IRPF que el Gobierno aprobó el pasado año. Y se nota, porque el tax wedge en España cae un punto respecto a 2014. Sin embargo, si miramos un poco más atrás, la comparativa no es tan positiva. Los asalariados españoles pagan ahora mismo un porcentaje superior de impuestos sobre su sueldo que en el año 2000. Como vemos en el siguiente gráfico, las subidas aprobadas en los primeros años de la crisis (de 2007 a 2012) no se han visto compensadas por esa última bajada.

De hecho, en el año 2000, aunque España estaba por encima de la media de la OCDE (pagábamos más impuestos al trabajo), la diferencia era de sólo dos puntos (38,6 frente a 36,6%) mientras que ahora sube a casi 4 puntos.

Si la comparación es con la UE-21, también nuestra posición ha empeorado. Tanto en el año 2000 como en el 2015, los impuestos al trabajo eran algo menores en España que en la UE-21. Pero el margen se ha estrechado (38,6 frente a 43,3% en el año 2000; 39,6 frente a 41,8% en 2015). En conjunto, podemos decir que en lo que hace referencia a los impuestos al trabajo, el siglo XXI ha sido un período de rebajas en la mayoría de los países ricos, pero no en España.

Por último, es interesante analizar el siguiente cuadro. Muestra los ingresos netos que le quedan a este trabajador soltero con un sueldo equivalente a la media nacional de un empleado a tiempo completo (26.259 euros para la OCDE, que toma como referencia la Encuesta Trimestral de Coste Laboral del INE). Están incluidos todos los países de la Eurozona que también forman parte del estudio de la OCDE (no hemos metido a los países de fuera del área euro por no distorsionar con el tipo de cambio).

Estas cifras son muy importantes, porque cuando se mide la presión fiscal en términos de PIB, no se tiene en cuenta en qué situación deja esa presión fiscal a cada trabajador. Es decir, supongamos que dos países tienen la misma presión fiscal sobre el trabajo (el 50%), pero en uno el sueldo medio es de 50.000 euros y en otro de 30.000 euros. Con el mismo nivel de impuestos teórico, en un país el asalariado medio se queda con 25.000 euros, mientras que en el otro se queda con apenas 15.000 euros. La capacidad de este último para consumir, enfrentarse a determinados gastos o invertir se reduce al mínimo. O lo que es lo mismo: la presión fiscal puede ser la misma, pero el esfuerzo fiscal de uno y otro ciudadano no tiene nada que ver.

¿Mucho o poco?

Puede que usted haya leído en los últimos meses muchos titulares en los que se dice que España tiene una presión fiscal más baja que la media de los países ricos de la UE o la Eurozona. Y todos los partidos, de PP a Podemos pasando por PSOE o Ciudadanos, aseguran en sus programas que el problema de España es de ingresos públicos, que están muy por debajo de la media de sus vecinos, y no de gasto público, que está más o menos en la línea de la UE. ¿Cómo encaja todo esto con estas cifras de la OCDE sobre los impuestos al trabajo? ¿Pagamos muchos o pocos impuestos? Para responder, hay que tener en cuenta algunas cuestiones importantes que no se suelen explicar cuando se ponen sobre la mesa las cifras de la presión fiscal en nuestro país:

- UE y OCDE: el primer equívoco parte de tomar siempre a la UE (o la Eurozona) como única referencia. Es lógico fijarnos en los países de nuestro entorno, pero cuidado, el modelo holandés, sueco o alemán no es el único que funciona. De esta forma, como podemos ver en el gráfico superior, España tiene unos impuestos al trabajo inferiores a la media de la UE-21 (y también inferiores a la media de la Eurozona). Pero al mismo tiempo, son muy superiores a los de muchos países ricos y prósperos: EEUU, Canadá, Australia, Irlanda, Reino Unido, Suiza, Nueva Zelanda, Irlanda… y también Dinamarca u Holanda.

- Impuestos indirectos: probablemente le hayan llamado la atención los dos últimos países de la anterior lista. ¿De verdad Dinamarca y Holanda tienen impuestos al empleo inferiores a los españoles? Pues sí, unos tres puntos menos. Y sin embargo, los dos países tienen una presión fiscal superior a la española. ¿Cómo lo hacen? Pues hay dos explicaciones. La primera es que tienen un porcentaje de la población trabajando muy superior al español (ver siguiente epígrafe), con lo que pueden recaudar más, penalizando menos a cada empleado. Pero además hay que tener en cuenta que la mayoría de los países del norte de Europa hace tiempo que eligieron poner más peso en los impuestos indirectos (IVA, especiales, medioambientales) que en los directos. La idea detrás de esta decisión es no penalizar la creación de riqueza y empleo. Al final, el trabajo es como el resto de recursos. Si poner un impuesto al tabaco hace que la gente fume menos, poner un impuesto al trabajo (y el IRPF o las cotizaciones lo son) desincentivará el empleo de la misma forma.

- Menos trabajadores: éste es un tema crucial y que no se pone casi nunca sobre la mesa cuando se habla de las estadísticas tributarias en España. Al final, los que pagan los impuestos en un país son los trabajadores y las empresas, bien de forma directa o indirecta (los impuestos al consumo de personas no ocupadas también llegan del bolsillo de los ocupados). Y aquí tenemos un problema de primer orden. Nuestro país es uno de los que tiene un porcentaje más bajo de participación laboral, ya lo midamos en función de la población activa, de la población en edad de trabajar o del conjunto de la población. Es decir, hay menos invitados para pagar la factura de la cena.

- El esfuerzo fiscal: siguiendo con lo apuntado en el anterior apartado, hay que recordar que España tiene una población de 46,5 millones de personas pero apenas 18 millones están ocupados (apenas un 39%). Mientras, en los países del norte de Europa, el porcentaje de ocupados sobre el total de la población ronda el 50% Por eso, para conseguir una presión fiscal similar a la de nuestros vecinos, España tendría que gravar a los actuales trabajadores con unos impuestos superiores a los de estos países. De hecho, esto ya ocurre y por eso apuntábamos antes que el esfuerzo fiscal de un asalariado español es muy elevado y similar al de países con una presión fiscal mucho más alta. Hay que recordar que hay otra forma de subir la recaudación fiscal: generar empleo y hacer que éste sea más productivo (y por tanto, con mejores sueldos). De hecho, entre el año 2000 y 2008 nuestro país vio un incremento de la recaudación en paralelo a la caída del paro. Los tipos impositivos no eran más altos que antes, pero se consiguió acercar el nivel de ingresos públicos a la media de la UE a base de integrar a más población en el mercado laboral y a la subida generalizada de sueldos que se vivió en aquella época.

- Las cotizaciones 'escondidas': el último aspecto que hay que destacar tiene que ver con las cotizaciones sociales. Lo apuntábamos al comienzo del artículo: de los 39,6 puntos que cada trabajador paga de media en impuestos al trabajo en España, 11,6 llegan de impuestos directos, 4,9 de cotizaciones del trabajador y 23 se abonan vía cotizaciones sociales a cargo de la empresa (en realidad, los porcentajes de las cotizaciones para el salario base son incluso algo más elevados, pero para la estadística, incluyendo todos los conceptos, la OCDE ofrece estos datos). Este 23% es una cifra que mucha gente desconoce. Pero incluso los que saben que estos porcentajes son tan altos no es sencillo que traduzcan en dinero cuánto suponen estos costes a sus empresas. Por eso, puede que haya quien crea que los impuestos al trabajo en España son más reducidos que en otros países, en parte porque no se cuenta este enorme coste que soporta el empleador. Del mismo modo, la cuenta sobre el sueldo bruto se hace sin contar esta cantidad, lo que tampoco es muy realista, porque para el empresario lo relevante es cuánto le cuesta un trabajador y no cómo se reparte ese coste. En este sentido, numerosos expertos piden se regule por ley que las nóminas de los trabajadores incluyan también un apartado con estos costes, para que todos seamos conscientes de cuál es la diferencia entre lo que paga la empresa y lo que recibimos en la cuenta bancaria. Además, sería una medida sin coste, que sólo aumentaría la información en poder del ciudadano. Pero a pesar de todo, no parece que ninguno de los grandes partidos esté pensando en aprobar algo así.