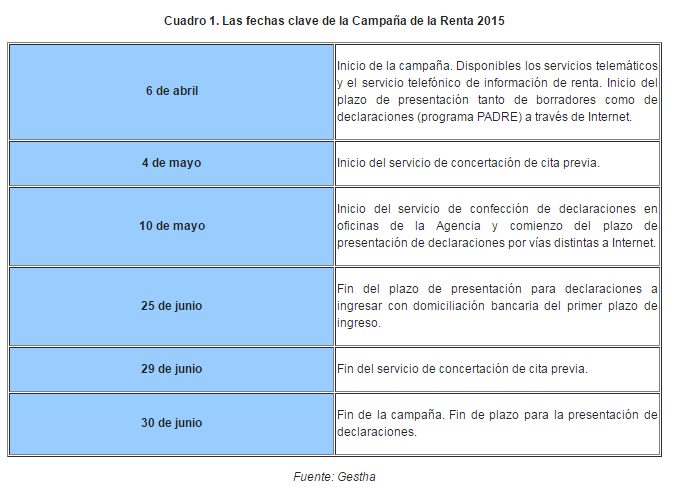

Un año más llega la fecha clave de la Campaña de la Renta 2015. Este año es el día 6 de abril el que hay que señalar en el calendario, pues es el primero para poder entregar la declaración de la renta 2015.

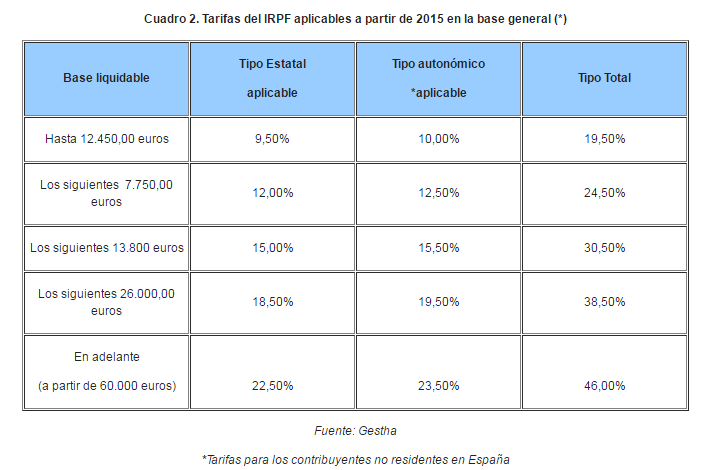

El colectivo de técnicos del Ministerio de Hacienda (Gestha) ha elaborado un manual básico para elaborar la Declaración de la Renta 2015, cuyo principal cambio es la rebaja del IRPF que entró en vigor del pasado año.

Desde Gestha destacan la desaparición de la deducción estatal en el IRPF por alquiler de vivienda habitual para todos los inquilinos cuyos contratos de alquiler se firmaron a partir de 2015, una medida que no afecta a las deducciones autonómicas.

También recuerda que otra de las principales novedades de este año es el lanzamiento de Renta Web, un sistema informático que permite hacer la declaración desde cualquier dispositivo, bien sea la tableta o el móvil. No obstante, los contribuyentes que perciben rendimientos de actividades económicas (autónomos y profesionales) deberán seguir haciéndolo con el tradicional programa Padre.

Este año, el plazo para presentar la declaración se extenderá desde el 6 de abril hasta el 30 de junio, ambos inclusive, en el caso de que la presentación se haga de forma electrónica. Si se hace de forma presencial o por otro medio, los plazos son más ajustados, desde el 10 de mayo hasta el 30 de junio, ambos inclusive, ya que el objetivo de Hacienda es potenciar la presentación telemática.

También recuerdan que hay que tener muy en cuenta las peculiaridades fiscales propias de cada región, dado que las comunidades autónomas tienen transferida la capacidad de aprobar sus propias deducciones en determinadas materias, como el alquiler, la inversión en vivienda habitual, e incluso cambios en los tipos del IRPF.

Aportaciones a planes de pensiones

Las aportaciones a los planes de pensiones o planes de previsión permiten rebajar la base imponible de la declaración de la renta. Este año hay que destacar algunos cambios importantes:

-

Reducción de la cantidad límite que se puede aportar, pasando de 10.000 a 8.000 euros, siempre que no supere el 30% de los rendimientos del trabajo y actividades económicas, independientemente de la edad.

-

Respecto a las aportaciones a planes de pensiones realizadas por el cónyuge del contribuyente cuando éste perciba rendimientos del trabajo o de actividades económicas inferiores a 8.000 euros. En este caso, el límite de la aportación ha aumentado de 2.000 a 2.500 euros.

-

Finaliza la reducción del 40% al recuperar el dinero en forma de capital, la cual se aplicaba a los ingresos procedentes de las aportaciones realizadas antes del 31 de diciembre de 2006, aunque estableció un periodo transitorio.

Reducción por rendimientos del trabajo

- Se elimina la reducción general de 2.652 euros por obtención de rendimientos del trabajo. Por ello, se establece un nuevo gasto deducible de 2.000 euros en concepto de otros gastos que podrá incrementarse en otros 2.000 euros anuales para los desempleados que encuentren un nuevo trabajo que implique un cambio de residencia en el año del cambio y en el siguiente.

- La cuantía que se podrán desgravar los trabajadores discapacitados activos en función del grado de discapacidad aumenta a 3.500 euros y 7.750 euros (antes las reducciones eran de 3.246 euros o de 7.246 euros).

- Nuevos gastos deducibles por movilidad y discapacidad como límite los rendimientos íntegros del trabajo (solo los que han generado el derecho al incremento de gasto), menos los correspondientes gastos deducibles.

- Desaparece la reducción fiscal para los trabajadores activos mayores de 65 años sin que se sustituya por otro gasto deducible. Se mantiene la rebaja de 3.700 euros para las rentas netas del trabajo que no superen los 11.250 euros, disminuyendo conforme aumentan los ingresos hasta desaparecer al llegar a un rendimiento anual de 14.450 euros.

- Continuarán exentas de tribulación las indemnizaciones obligatorias determinadas en el Estatuto de los Trabajadores o en ejecución de sentencias, pero hasta un límite máximo de 180.000 euros, salvo que antes del 1 de agosto de 2014 se haya producido el despido o cese, aprobado un ERE o se hubiera comunicado a la autoridad laboral la apertura del período de consultas de un despido colectivo.

Deducciones por vivienda

Todos aquellos inquilinos con contratos anteriores al 1 de enero de 2015 pueden seguir deduciéndose el 10,05% de las cantidades satisfechas en 2015 y años sucesivos mientras mantengan el contrato de alquiler de su vivienda habitual, y siempre que su base imponible sea inferior a 24.107,20 euros anuales. Tampoco debe olvidarse que todas las comunidades autónomas, salvo Baleares, Murcia y La Rioja, tienen aprobadas deducciones por alquiler, sujetas a sus propias limitaciones, requisitos, colectivos y tipos.

Para los arrendadores, existe ya una reducción única del 60% para el rendimiento neto declarado por el arrendamiento de la vivienda, desapareciendo así la distinción de la rebaja en función de la edad que elevaba al 100% la reducción cuando el inquilino era menor de 30 años.

Los contribuyentes que compraron su vivienda habitual o realizaron algún pago para su construcción antes del 1 de enero de 2013 mantienen el derecho a la desgravación en 2015 y sucesivos años, siempre que hayan deducido por dicha vivienda en 2012 o en años anteriores. Se pueden deducir hasta un 15% de las cantidades invertidas con un límite de 9.040 euros.

También en materia de vivienda, la reforma fiscal mantiene la exención por reinversión en vivienda habitual que evita tributar por la ganancia patrimonial de la venta de la anterior vivienda habitual del contribuyente, siempre que el importe total de la venta se reinvierta en una nueva vivienda habitual en los dos años anteriores o posteriores a la venta de la vivienda antigua.

Las ganancias obtenidas por los mayores de 65 años con la venta de cualquier tipo de bien quedan exentas de tributación. No obstante, esa exención se producirá siempre y cuando las ganancias se destinen a la creación de una renta vitalicia asegurada, con un límite de 240.000 euros y en un plazo de seis meses.

Otras deducciones

En esta Campaña de la Renta se introducen también mejoras al régimen de deducción por donativos a entidades incluidas en el ámbito de la Ley 49/2002 para estimular su fidelización. Así, el contribuyente podrá desgravarse un 50% de los primeros 150 euros donados a ONGs, fundaciones o cualquier entidad acogida a dicha normativa y un 27,5% del resto de aportaciones, porcentaje que aumenta hasta el 32,5% si la cantidad donada a una misma ONG no ha disminuido en cada uno de los últimos tres años.

Asimismo, la reducción por cuotas de afiliación y las aportaciones a partidos políticos se convierte este año en una deducción de un 20% de dichas cuotas y aportaciones, siempre limitadas a una base máxima de 600 euros.

El caso de las familias

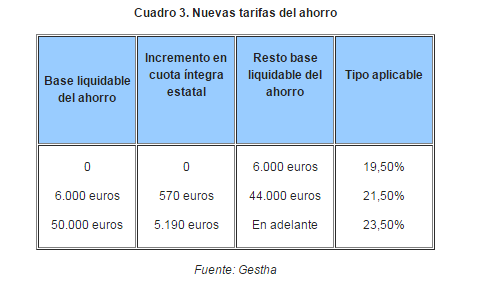

Planes de ahorro

La inversión por aportación se limita a 5.000 euros al año y los planes solo pueden hacerse efectivos por el total en forma de capital. Además, para que exista una exención de los rendimientos positivos que generen, es necesaria una permanencia de al menos cinco años desde la primera aportación, por lo que el beneficio se pierde si se dispone parcial o totalmente de ellos antes de ese plazo.

Hay que tener en cuenta que los tipos de interés están muy bajos, lo que se traduce en que con una inversión de 5.000 euros anuales y a un tipo de interés anual estimado del 2% se podrían alcanzar los 100 euros de interés, lo que supondría que una vez pasados los primeros cinco años, si se han depositado 25.000 euros, se alcanzarían 1.540,6 euros de intereses acumulados si los tipos siguen en esta línea, por lo que el beneficio real en ese lustro sería de una renta exenta de 292,7 euros.

El escaso beneficio fiscal de los Planes de Ahorro 5 no les está haciendo especialmente atractivos a los ojos del ahorrador con los tipos de interés actuales, salvo para los que prefieren incrementar sus ahorros a largo plazo con un producto seguro, aunque sin altas rentabilidades.