Suenan las alarmas de un nuevo Lehman Brothers, esta vez al otro lado del Atlántico. El pánico se ha apoderado de los inversores en lo que parece ser una nueva crisis y subsecuente recesión mundial muy parecida a la acaecida en 2007/08.

Deutsche Bank presentó unos resultados en 2015 ciertamente desesperanzadores. El mayor banco alemán reportaba las primeras pérdidas desde 2008 y encima lo hacía de forma desmesurada, con una pérdida de 6.800 millones de euros frente a los 1.700 millones de beneficio en 2014. Las pérdidas de un solo año se llevan por delante el 9.3% de capital del banco. A priori los números son para echarse a temblar.

De hecho, el precio de la acción no ha hecho más que caer desde el tercer cuarto de 2015 llegando a perder más del 50% de su valor. Parecería que el castigo bursátil de Deutsche Bank es más que merecido, sin embargo vamos a ver que no necesariamente es así.

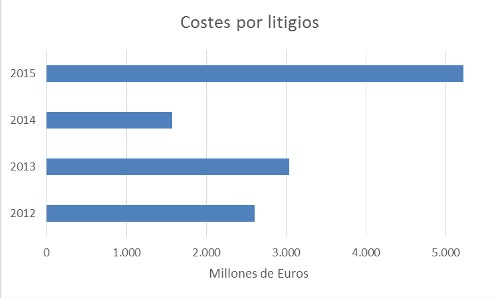

Para analizar la salud y viabilidad del banco alemán a largo plazo debemos analizar de dónde provienen sus pérdidas. En primer lugar, tenemos que gran parte de esa pérdida proviene de cargos por litigios. Debemos recordar que el banco está involucrado en un proceso judicial referente a la manipulación de la tasa Euribor. A este respecto el banco tuvo en 2015 un coste por litigios de 5.200 millones de euros, comparado con 2.000 millones de 2014.

Casi la mitad de la pérdida reportada en 2015 proviene de esta rúbrica. Merezca o no el banco estos cargos por la supuesta manipulación de la tasa Euribor, lo cierto es que este tipo de costes son extraordinarios; es decir, a no ser que el castigo judicial sea de una magnitud enorme, no pone en peligro la viabilidad futura del banco.

Seguidamente, tenemos 5.800 millones de euros de deterioro en fondo de comercio (goodwill). La principal razón de esta previsión es por cambios regulatorios inducidos por el Banco Central Europeo, básicamente, por aumentos en el capital mínimo requerido.

También importante en esta rúbrica ha sido el cambio contable de dos participaciones que el Deutsche Bank tiene en otros dos bancos (uno alemán y otro chino). Igual que en los litigios este sobrecoste, aunque muy importante, es de carácter excepcional.

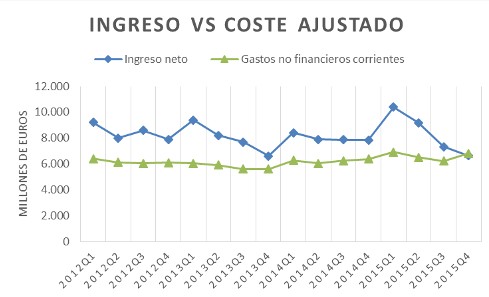

Tener en cuenta estos enormes costes extraordinarios a la hora de evaluar la viabilidad futura del banco germano es lo que termina asustando a los inversores de medio mundo. Sin embargo, si sólo tenemos en cuenta los gastos corrientes, la interpretación de los mismos resultados puede tomar otro cariz.

Fuente: Deutsche Bank Financial Reports

Fuente: Deutsche Bank Financial Reports

Fuente: Deutsche Bank Financial Reports

Si centramos el análisis en los gastos corrientes, la situación no es tan dramática como podría parecer. Y es que, al fin y al cabo, la viabilidad futura del banco depende en mayor medida de estos últimos gastos y no tanto de los extraordinarios.

Ahora bien, vemos que, efectivamente, incluso con gastos ajustados el banco ha entrado en el último trimestre en pérdidas operativas y el cost/income ratio ajustado ha superado el 100%. Especialmente preocupantes son los ingresos netos trimestrales del banco, los más bajos de toda la serie.

Adicionalmente, podemos analizar cómo se comporta la cartera crediticia del banco alemán. Así, vemos cómo la tasa de morosidad sobre préstamos decrece, durante todo 2014 y 2015, desde el 2.7% hasta el 1.9%.

Las provisiones ante impagos crecen en mayor medida que la cantidad de préstamos en dudoso cobro, por lo que la cobertura sobre impagados también crece de forma sostenida, desde el 41.5% de 2012 hasta 61.7% de finales de 2015. En resumen, la cartera de créditos, lejos de haberse deteriorado, ha visto cómo incrementa su calidad.

Para analizar la situación general del banco, además de en sus beneficios y cartera de crédito, debemos investigar su posición patrimonial y de liquidez. Empezando por la primera de las rúbricas analizamos el capital ajustado por activos de riesgo del banco.

Si lo comparamos con la capitalización de los 5 mayores bancos europeos, vemos que, si bien Deutsche Bank no es el más capitalizado, no parece que tenga problemas graves y cumple de sobra con Basilea III (10% mínimo).

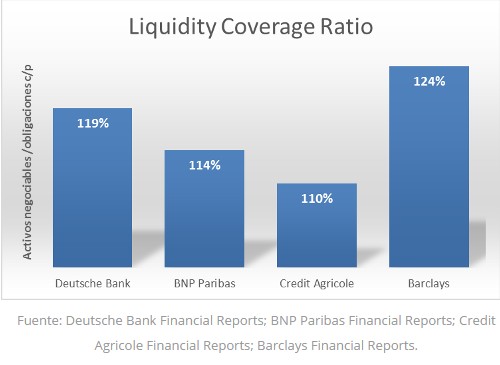

La situación de liquidez de Deutsche Bank ha sido puesta en tela de juicio en las últimas semanas; sin embargo, vemos que, con el Liquidity Coverage Ratio de Deutsche Bank, se encuentra mejor que sus pares europeos, con excepción de Barclays Bank.

Ciertamente, ésta es una medida de liquidez muy inexacta, más bien sería una medida de negociabilidad, ya que los activos considerados como de alta liquidez son en realidad a muy largo plazo (poco líquidos), pero con una gran profundidad de mercado (muy negociables). Ante un evento sistémico la negociabilidad se puede esfumar, y gran parte de los activos no podrían ser utilizados para atender a los pagos requeridos.

En cualquier caso, con la incompleta información financiera que tenemos disponible y ante la falta de un mejor indicador, podemos concluir que la posición de liquidez de Deutsche no es peor que la de otros grandes bancos europeos.

En definitiva, Deutsche Bank no es el nuevo Lehman Brothers, la mayor parte de las pérdidas de 2015 no son estructurales sino puntuales, la cartera de créditos no ha empeorado, y la capitalización y posición de liquidez del banco está en consonancia con la posición de otros gigantes financieros europeos. Pese a todo, el Deutsche Bank sí está afrontando graves problemas.

El primero, y más importante, es la fuerte disminución de sus ingresos operativos hasta el punto de que actualmente tiene pérdidas estructurales. Adicionalmente, los costes por litigios parece que no van a disminuir en el futuro cercano (Morgan Stanley espera que Deutsche afronte 3.900 millones extra durante 2016 y 2017).

Daniel Fernández Méndez es director de UFM Market Trends y profesor de la Universidad Francisco Marroquín. Si quiere profundizar sobre éste y otros temas económicos suscríbase a los informes de UFM Market Trends.