A lo largo de los últimos años, la Unión Europea ha anunciado en diversas ocasiones su voluntad de ejercer un mayor control fiscal sobre las empresas multinacionales. Aunque el grueso de las estrategias tributarias de las grandes compañías se ajusta a las normas comunitarias, el comisario europeo de Asuntos Económicos y Financieros, Pierre Moscovici, ha hablado abiertamente de "erradicar la elusión y la planificación fiscal" en el seno de la Unión.

Esta polémica no es ajena a otras áreas económicas de la OCDE. En el caso de Estados Unidos, las quejas de la Casa Blanca sobre los impuestos que pagan las corporaciones al Fisco norteamericano han ido creciendo a lo largo de los últimos años. Sin ir más lejos, el presidente, Barack Obama, se quejó amargamente en 2009 de que "en un solo edificio de las Islas Caimán estén registradas más de 19.000 empresas... O es el edificio más grande del mundo o es la estafa fiscal más grande del mundo".

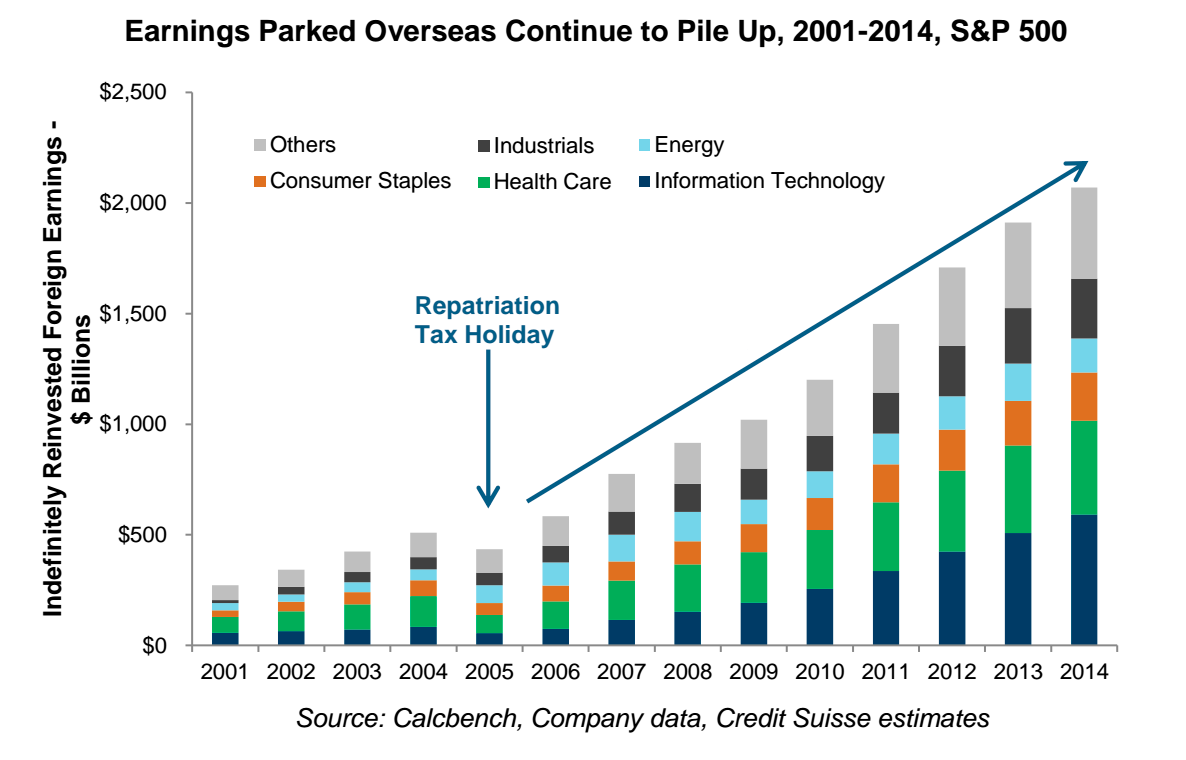

Casos como el de las Islas Caimán han despertado muchas críticas entre los políticos estadounidenses. El banco Credit Suisse estima que las empresas del país del Tío Sam acumulan más de dos billones de dólares en sus filiales extranjeras. ¿Por qué no repatrían esos fondos? ¿Por qué prefieren financiar nuevos proyectos emitiendo deuda en vez de contando con estos recursos?

La respuesta la tenemos en las normas fiscales que rigen la operativa de las empresas estadounidenses. En la mayoría de países de la OCDE, los beneficios obtenidos en el extranjero pueden ser transferidos a la matriz corporativa sin necesidad de pagar ningún recargo fiscal. Esta deducción evita la doble imposición, permitiendo que las multinacionales transfieran más fácilmente sus fondos.

Por ejemplo, si Inditex obtiene beneficios en Reino Unido, la empresa de Amancio Ortega pagará a la Hacienda británica el gravamen correspondiente y, una vez cumplida esta obligación, podrá transferir esos fondos a su matriz corporativa española sin necesidad de pagar ningún impuesto adicional al Fisco español.

Doble tributación

La situación es distinta en Estados Unidos, donde los beneficios obtenidos en el extranjero sí están obligados a pagar un recargo fiscal adicional. Esta tasa se calcula tomando como referencia el tipo del Impuesto de Sociedades vigente en el país norteamericano (35%) y restando a dicho umbral el gravamen aplicado en el país en el que se han obtenido los beneficios.

Tomemos el caso de España. Una filial estadounidense que opere en nuestro país paga un gravamen del 28% en el Impuesto de Sociedades. Repatriar esos beneficios a suelo norteamericano supondría pagar la diferencia entre el 35% y el 28% al IRS (Hacienda estadounidense). Esto explica que paraísos fiscales como las Islas Caimán acumulen estos fondos, a la espera de un mejor trato tributario en Estados Unidos.

Por este motivo, no debería extrañarnos que el volumen de fondos que las empresas norteamericanas mantienen en el extranjero haya crecido de 500.000 millones de dólares en 2005 a 2 billones de dólares en la actualidad. Esta cifra se mantuvo constante durante años; de hecho, entre 2004 y 2005 experimentó una leve reducción, gracias a una "vacación fiscal" que permitió repatriar beneficios con un trato favorable.

Lecciones para Europa

Desde el punto de vista europeo, entorpecer la transferencia de fondos entre las diferentes economías de la Unión, tal y como acaba de plantear Bruselas mediante el intercambio de información fiscal entre los países miembros, podría tener resultados similares. Por un lado, aquellas jurisdicciones con menor presión fiscal saldrían beneficiadas frente a países en los que se aplican más impuestos a las empresas.

Por otro lado, no pocas empresas enfrentarían un problema de descapitalización, con el consiguiente aumento de la deuda privada. De hecho, en Estados Unidos vemos que compañías como Apple han optado por emitir deuda como consecuencia de los frenos fiscales a la transferencia de beneficios empresariales.