Las tasas nacionales del Impuesto sobre la Renta en Estados Unidos son significativamente más bajas que los tipos vigentes en otros países de la OCDE. En 2014, los diferentes escalones de obligaciones tributarias directas van del 10% al 39,6%, con tasas intermedias del 15%, 25%, 28%, 33% y 35%.

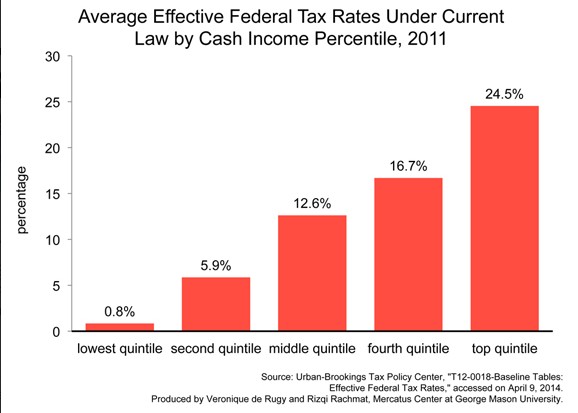

No obstante, cuando analizamos estos tramos de fiscalidad no estamos considerando el rol de las deducciones fiscales. Una vez las incorporamos a nuestro cálculo llegamos a los tramos efectivos de este gravamen. Ese ejercicio ha sido asumido por el Tax Policy Center, que ha dividido a los contribuyentes en cinco niveles de rentas y ha establecido los impuestos efectivos que paga cada uno de estos grupos.

Una vez descontamos las diferentes exenciones y ventajas fiscales, vemos que el quintil de mayores ingresos enfrenta un tipo federal efectivo del 24,5%. Para el cuarto quintil con más renta, el gravamen real ronda el 16,7%. Más baja es la tributación efectiva del tercer quintil por ingresos, ya que dicho grupo paga, de media, un 12,6% al Fisco estadounidense.

Acudiendo a los dos tramos de menos ingresos, vemos que la fiscalidad efectiva es aún más reducida. En el segundo quintil con menos ingresos, el pago real de impuestos se mueve alrededor del 5,9%. Por último, el 20% con menos renta asume una factura tributaria equivalente al 0,8%, lo que prácticamente supone una exención total del pago de este gravamen. Los datos analizados corresponden a las declaraciones de 2011, último ejercicio disponible al completo.

Recargos estatales

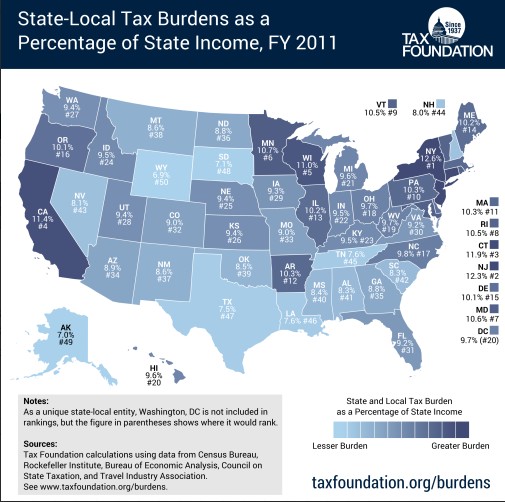

Hasta ahora hemos repasado la incidencia efectiva de los gravámenes vigentes a nivel federal. A estos impuestos nacionales se unen los diferentes recargos que introducen los gobiernos estatales y las Administraciones locales. Para determinar qué áreas del país norteamericano mantienen una presión fiscal más alta o más baja, podemos fijarnos en el mapa siguiente.

Los territorios que aparecen representados con un azul más oscuro son aquellos en los que la suma de impuestos estatales y locales resulta más costosa. Es el caso de Nueva York, que ocupa la primera posición de la tabla, con un gravamen combinado medio del 12,6%. Mucho mejor se encuentra Texas, el tercer territorio con menos impuestos estatales y locales, lo que resulta en un recargo fiscal medio del 7,5%.

De media, la suma de los gravámenes estatales y locales se ubica en un tipo del 9,8%, equivalente a 4.217 dólares anuales. Para el contribuyente que reside en Nueva York, la cuota media del 12,6% se traduce en obligaciones fiscales equivalentes a unos 6.622 dólares anuales. Sin embargo, el 7,5% de Texas supone una obligación fiscal mucho más baja, en el entorno de los 3.088 dólares por cada ejercicio fiscal.

Redistribución fiscal

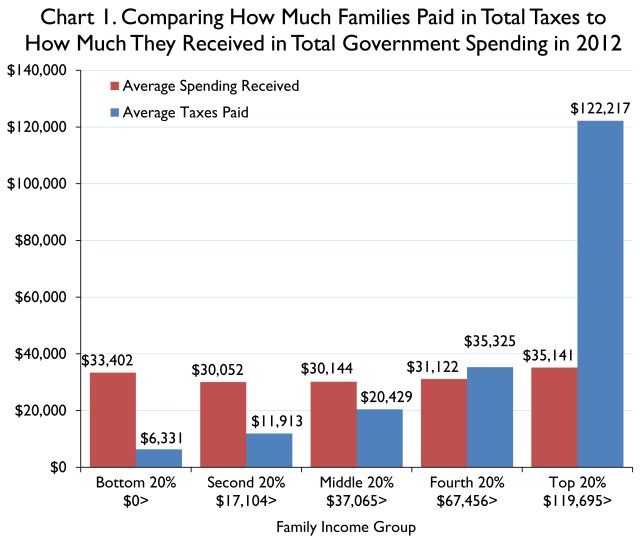

Una vez se han cobrado los impuestos, ¿qué impacto tienen las medidas de redistribución fiscal en la renta disponible de los hogares estadounidenses? Gerald Prante y Scott A. Hodge han estudiado esta cuestión, llegando a las siguientes conclusiones:

1. El 20% con menos ingresos paga anualmente unos 6.300 dólares en impuestos, pero recibe más de 33.400 dólares en transferencias y prestaciones varias.

2. El segundo quintil de ingresos entrega al Fisco una media de casi 12.000 dólares por ejercicio, pero ingresa unos 30.000 dólares de los programas de redistribución vigentes.

3. El quintil central de ingresos aporta unos 20.400 dólares por la vía impositiva y recibe más de 30.000 dólares derivados de los diferentes mecanismos de "gasto social".

4. El cuarto quintil por nivel de ingresos paga al fisco más de 35.300 dólares al año y recibe servicios y prestaciones valoradas en 31.000 dólares anuales.

5. Por último, el 20% más rico contribuye, de media, unos 122.200 dólares en impuestos, recibiendo a cambio unos 35.100 dólares en transferencias y prestaciones.

En esencia, esto significa que el grueso de la financiación del gasto social proviene del 20% más rico, mientras que el cuarto quintil de ingresos se mantiene en una posición cercana al equilibrio entre su contribución fiscal media y el valor monetario de las transferencias y prestaciones recibidas.