Que el propietario de vivienda es el gran perjudicado de la reforma fiscal de los expertos no es ninguna novedad, pero la propuesta de la Comisión presidida por Manuel Lagares incluye dos medidas tributarias a nivel inmobiliario que han pasado más desapercibidas, pese a que su aprobación tendría un gran impacto para algunos contribuyentes: la eliminación de los denominados "coeficientes de abatimiento" y de "actualización de precios" inmobiliarios.

Los pisos han sido el objetivo número uno de los ayuntamientos para intentar elevar su recaudación durante los años de crisis. Prueba de ello es que los ingresos locales procedentes del Impuesto sobre Bienes Inmuebles (IBI), lejos de caer, se han disparado un 46% entre 2007 y 2011. Este resultado no ha pasado desapercibido para muchos fiscalistas y políticos, que, ahora, perciben la vivienda como un elemento idóneo sobre el que lanzar una agresiva estrategia fiscal.

Así, la medida estrella de la reforma Lagares en esta materia consiste en implantar, a largo plazo, un IBI a nivel nacional con el objetivo de aumentar la carga tributaria que soportan los propietarios de vivienda. Pero, mientras tanto, recomiendan que la vivienda habitual, hasta ahora exenta, empiece a tributar por imputación de rentas en la base de ahorro del IRPF.

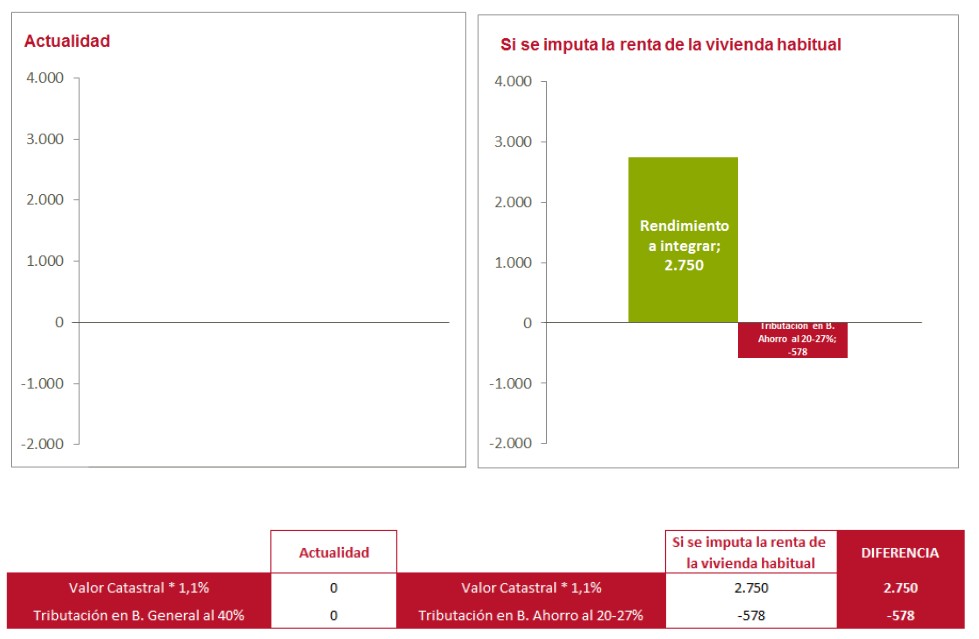

Y esto, ¿en cuánto dinero se traduciría? La firma Abante Asesores ofrece en un informe varias respuestas sobre el impacto directo que tendría sobre el bolsillo del contribuyente algunas de las medidas que contiene la reforma Lagares. En cuanto a la citada imputación de rentas, cita el siguiente ejemplo:

Supongamos un inversor que tiene una vivienda habitual cuyo valor catastral es de 250.000 euros y su marginal [tipo del IRPF] asciende al 40%. Se ha considerado que el tipo aplicable a la base del ahorro se mantiene en el 21‐27% para así poder valorar únicamente el impacto de pasar a tributar en la base del ahorro.

El resultado sería una factura de 578 euros al año en el IRPF, consecuencia de imputar una renta ficticia del 1,1% sobre el valor catastral de la vivienda habitual, al que se aplicaría un tipo fiscal de entre el 20% y el 27%.

Además, cabe señalar que los expertos designados por Hacienda recomiendan revisar fuertemente al alza el valor catastral de la vivienda, lo cual se traduciría en un aumento significativo de la tributación mediante el IBI o la imputación de la vivienda habitual en el IRPF.

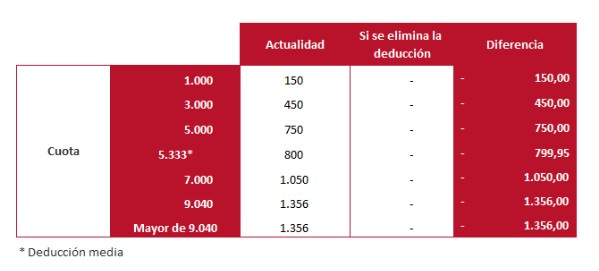

La segunda medida que ha generado más polémica es la eliminación de la deducción por inversión en vivienda habitual, que se traduciría en una subida de impuestos a cerca de 6 millones de contribuyentes. En la actualidad, y siempre y cuando la vivienda habitual haya sido adquirida con anterioridad al 1 de enero de 2013, existe una deducción por inversión en vivienda habitual de un 15% de las cantidades aportadas al pago de hipoteca con un máximo de 9.040 euros, lo cual equivale a una deducción máxima anual por contribuyente de 1.356 euros. Los analistas de Abante ejemplifican el efecto de su eliminación total con el siguiente caso:

Supongamos un inversor que tiene una hipoteca sobre su vivienda habitual comprada antes de 2013 de 15.000 euros. En la actualidad se deduce anualmente el 15% de 9.040 euros (máximo), es decir 1.356 euros anuales. En caso de eliminar dicha deducción, el inversor no podría deducirse nada, perjudicándole anualmente en 1.356 euros.

Es decir, este contribuyente pasaría a pagar 1.356 euros extra al año en IRPF. Su aprobación afectaría a un total de 5,8 millones de contribuyentes, que pasarán a abonar una factura media de 730 euros al año, tal y como avanzó Libre Mercado.

Otras dos medidas ocultas

Pero a las anteriores subidas tributarias cabe sumar otras dos que tendrían un gran impacto en caso de que el propietario decida vender su vivienda.

La primera consistiría en elimina los coeficientes de abatimiento. Tal y como advierten los asesores de Abante, en la actualidad, existe cierto beneficio fiscal si se transmiten elementos patrimoniales (acciones, fondos e inmuebles, entre otros) adquiridos antes del 31 de diciembre de 1994. "La ganancia patrimonial generada puede verse reducida considerablemente. El coeficiente de abatimiento depende del tipo de activo y del momento de la compra". Y, para ello, ponen el siguiente ejemplo con la venta de acciones, aunque el impacto sería similar en caso de la venta de un inmueble adquirido antes de finales del 94:

Supongamos un inversor que ha vendido a lo largo del ejercicio acciones no cotizadas con una plusvalía de 60.000 euros. Dichas acciones fueron adquiridas el 30 de junio de 1987. Se ha considerado que el tipo aplicable a la base del ahorro se mantiene en el 21-27% para así poder valorar únicamente el impacto de eliminar los coeficientes de abatimiento.

En este caso de venta de acciones, el contribuyente pasaría de pagar 3.743 euros a 14.760 euros, un aumento muy sustancial que, igualmente, se trasladaría a la venta de pisos.

La segunda medida tiene que ver con la supresión de la actualización del precio de compra de bienes inmuebles. En la actualidad, al calcular la ganancia generada por la venta de un inmueble, se tiene en cuenta el año de compra del inmueble y se actualiza el valor de compra por un coeficiente de actualización que trata de paliar el efecto de la inflación. Su eliminación "perjudicaría a los contribuyentes, ya que el precio de compra sería inferior y la ganancia patrimonial mayor, teniendo que pagar más impuestos a Haciendapor la operación", aclaran los asesores. ¿Ejemplo?

Supongamos un inversor que adquirió una vivienda en 1.999 por 300.000 euros, la vende en 2014 por 500.000 euros. Se ha considerado que el tipo aplicable a la base del ahorro se mantiene en el 21‐27% para así poder valorar únicamente el impacto de eliminar los coeficientes de abatimiento.

El resultado salta a la vista. El contribuyente pasaría de abonar 31.369 euros por la venta de su piso en el IRPF a un total de 54.864 euros, casi un 75% más.