Aunque España crecerá más de un 1% en 2014 y 2015 y la tasa de paro bajará por primera vez desde el estallido de la crisis, la incipiente recuperación española no está exenta de riesgos, según las últimas previsiones del Banco de España (BdE) y la Fundación de las Cajas de Ahorros (Funcas), publicadas este miércoles. Las principales amenazas que se ciernen sobre la economía nacional a corto y medio plazo son, básicamente, tres: el déficit, la deuda pública y la crisis de los países emergentes.

En cuanto al primer factor, todo apunta a que España incumplirá, una vez más, el objetivo de déficit público fijado por las autoridades comunitarias. El BdE estima que el agujero del sector público se situó en el 7,1% del PIB en 2013, alejado del límite del 6,5% impuesto por Bruselas. De hecho, incluso descontando el coste del rescate financiero (0,5 puntos), el déficit rondaría el 6,6%, desviándose, aunque ligeramente, del objetivo. Funcas, por su parte, calcula que se situará en el 7,3% del PIB (6,8%, sin ayudas financieras).

El problema, sin embargo, es que nada apunta a que este descuadre, uno de los más altos de la OCDE, se reducirá de forma significativa en los dos próximos años. Más bien al contrario. Ambos organismos estiman que rondará el 6% este año y apenas caerá hasta el 5,5% el próximo, frente al objetivo del 4,2% del PIB que exige la UE. España, por tanto, seguirá incumpliendo sus metas de consolidación presupuestaria. De hecho, el desvío podría incluso ser mayor, ya que es "probable que el ciclo electoral imponga un ritmo de ajuste más moderado" estos dos años, advierte Funcas.

Así pues, la deuda pública seguirá creciendo, lo cual representa un "importante motivo de preocupación", según los expertos, "entre otras razones por el efecto negativo sobre la capacidad de crecimiento que va a suponer en el futuro". La deuda pública rozará el umbral del 100% del PIB este mismo año y no dejará de aumentar hasta 2018, siempre y cuando se cumplan las previsiones del Fondo Monetario Internacional (FMI), según advierte Joaquín Maudos, catedrático de Análisis Económico de la Universidad de Valencia, en un artículo publicado por Funcas.

No en vano, para que la deuda pública se reduzca es necesario registrar superávits primarios (descontando el coste de los intereses) y que el PIB nominal crezca por encima del tipo de interés implícito, y nada de esto se producirá a corto o medio plazo. El crecimiento nominal (incluyendo inflación) previsto para 2014 y 2015 oscilará entre el 2% y el 3%, mientras que el coste de la deuda se situará en torno al 4%, siempre y cuando no haya sorpresas desagradables, Por tanto, "solo con un superávit primario de al menos el 1,3% del PIB se conseguiría estabilizar la deuda", algo que nadie atisba.

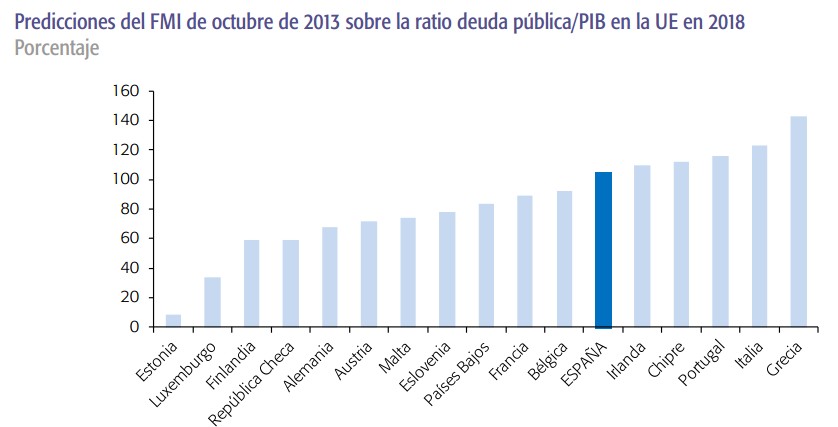

Según el FMI, España será el segundo país, tras Eslovenia, en el que la ratio deuda/PIB va a aumentar en mayor cuantía hasta 2018, cuando rondará el 105% del PIB, convirtiéndose en la sexta economía de la UE con mayor nivel de deuda, tan sólo por detrás de Irlanda, Chipre, Portugal, Italia y Grecia. Y ello, sin contar que el objetivo a largo plazo es volver a situar la deuda pública por debajo del límite del 60% del PIB que estipula el Pacto de Estabilida y Crecimiento.

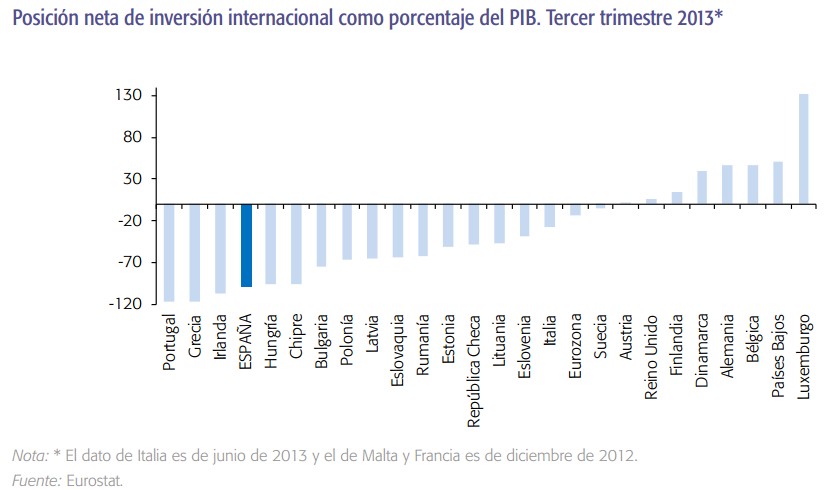

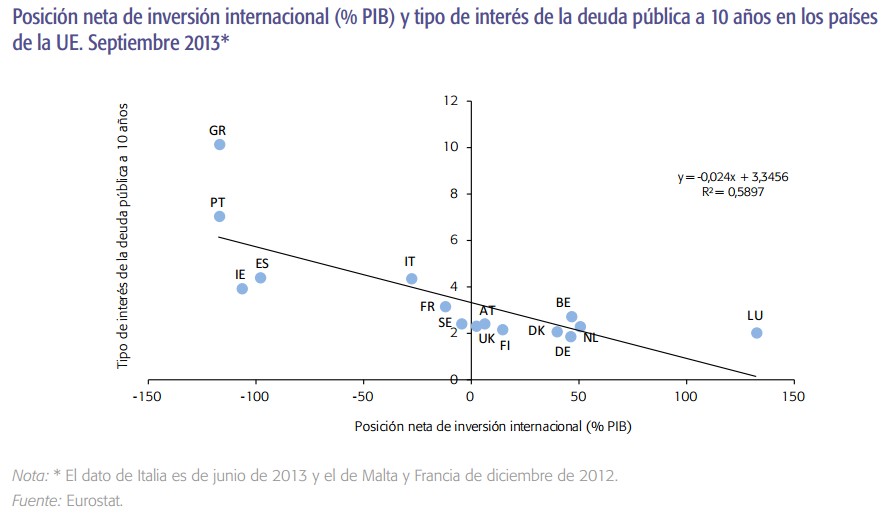

Sin embargo, lo grave es que los países más vulnerables son, además, los que presentan una mayor deuda externa. Y éste también es el caso de España. No en vano, "la solvencia financiera de un país no solo depende del endeudamiento del sector público, sino de la capacidad neta del país (sector público y privado) para devolver su deuda externa. Y es esa posición neta la que determina el riesgo de prestar a un país y que se materializa en las diferencias de tipos de interés (prima de riesgo) entre países", aclara el informe.

En este sentido, la deuda externa neta de España (que incluye la pública y la privada), también denominada posición de inversión internacional, se disparó hasta 2007, durante la época de la burbuja, desde el 32% del PIB en 2000 hasta el 78,1% en 2007, siendo el tercer país de la eurozona en donde más aumentó, tras varios años de elevadas necesidades de financiación externa (déficit por cuenta corriente). Pero el problema es que no ha dejado de crecer durante la crisis, situándose ya en el 98% del PIB, casi 20 puntos extra.

España es el cuarto país de la UE más endeudado con el exterior en términos netos, solo superado por los países rescatados por los fondos europeos.

"La deuda externa neta es un claro determinante del nivel de los tipos de interés al que se financia un país", advierte este experto. Por ello, es fundamental que los países más vulnerables, incluido España, "generen ahorro nacional para financiar su inversión (es decir, logren superávits en sus balanzas por cuenta corriente), a lo que debe de contribuir el sector público reduciendo el déficit público […] En resumen, la disciplina presupuestaria es necesaria para asegurar la sostenibilidad de la deuda, pero también que la economía retorne a la senda del crecimiento", alerta. Sin embargo, a la vista de las anteriores previsiones, este objetivo se antoja complejo.

"La evolución prevista del endeudamiento público ilustra la magnitud del esfuerzo de consolidación presupuestaria aún pendiente y la necesidad de perseverar en una estrategia de consolidación presupuestaria que permita seguir mejorando la confianza en la economía española", indica a este respecto al Banco de España.

El impacto de los emergentes

El último factor de riesgo es el recrudecimiento de la crisis en los países emergentes. La abundacia de liquidez que han prociado los bancos centrales de los países desarrollados se tradujo en una entrada masiva de capitales en las economías emergentes.

Así, entre 2010 y 2012, estos países recibieron flujos de capital privado por un 6% del PIB. La mitad de dichos flujos se materializó en decisiones de inversión extranjera directa (IED), con vocación de permanencia, pero la otra mitad (inversión de cartera y crédito bancario) respondió a la búsqueda de rentabilidad en un contexto de tipos de interés reducidos en las mayores economías desarrolladas.

El anuncio de retirada progresiva de los estímulos monetarios por parte de la Reserva Federal ha iniciado una fuga de capitales en dichos países, generando con ello una situación de inestabilidad financiera que impactará con mayor o menor fuerza en función de las diferentes economías afectadas.

En este sentido, el riesgo de contagio para España, con fuertes inversiones en América Latina y Europa del Este, es doble: exportaciones y el valor de las inversiones de las empresas españolas en el exterior.

Según los analistas de Funcas, las perspectivas de crecimiento de España "continúan intactas incluso en un escenario en el que la crisis de las economías emergentes se recrudezca. Esto es cierto si y solo si (i) la desaceleración de los emergentes no se traduce en un deterioro de las expectativas de crecimiento global y (ii) la actividad de la eurozona gana tracción, permitiendo a países como España mantener tasas de crecimiento aceptables de sus exportaciones".

Pero, "en ausencia de más crecimiento de la eurozona, o si los registros de crecimiento decepcionan en países como China o EEUU, la economía española padecerá los efectos de la desaceleración en los emergentes. La demanda doméstica no está todavía preparada para sustituir al sector exterior como motor del crecimiento, y probablemente no se encuentre en condiciones de hacerlo hasta que se corrijan los múltiples desequilibrios heredados de los años de expansión", concluyen.