Malos tiempos para el entrañable cabezón azul. Un agujero en la chequera de Pocoyó amenaza su presencia en las pantallas de los hogares españoles. Así es, Pocoyó tiene problemas serios para llegar a fin de mes. El protagonista de muchas de las toallas de nuestros peques-peques (menos de 3 años) está a un tris de sumarse a la cola del INEM. Con su nueva emisión de bonos busca una nueva bola extra y evitar el game-over.

En 2010, la empresa decidió acudir al mercado de capitales para hacerse con los dineros del inversor. Su objetivo: 11 millones de euros, pagaderos a tres años. La realidad: sólo un 20%. Tres años más tarde, en plena huida hacia delante y con los vencimientos de esa deuda a la vuelta de la esquina, Zinkia, la empresa que dio vida al dibujo animado, ha decidido pedir más dinero (7,78 millones de euros). Aquí, el cartel del evento.

Un 11%... La teoría financiera es muy clara al respecto: más rentabilidad, más riesgo. Sabedores del riesgo actual del negocio, la cúpula directiva ha decidido llevar a la pasarela de la renta fija un provocador diseño: lentejuelas de doble dígito para las próximas tres temporadas. Pero a la Comisión Nacional del Mercado de Valores (CNMV) no le gusta el patrón. Todo un jarro de agua fría para el diseñador. Lean las palabras de la propia Comisión al respecto:

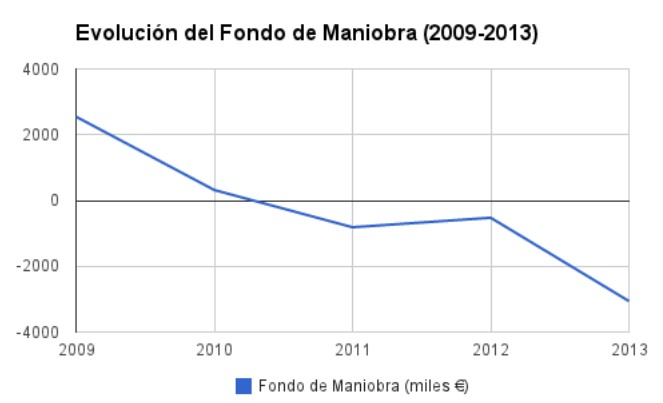

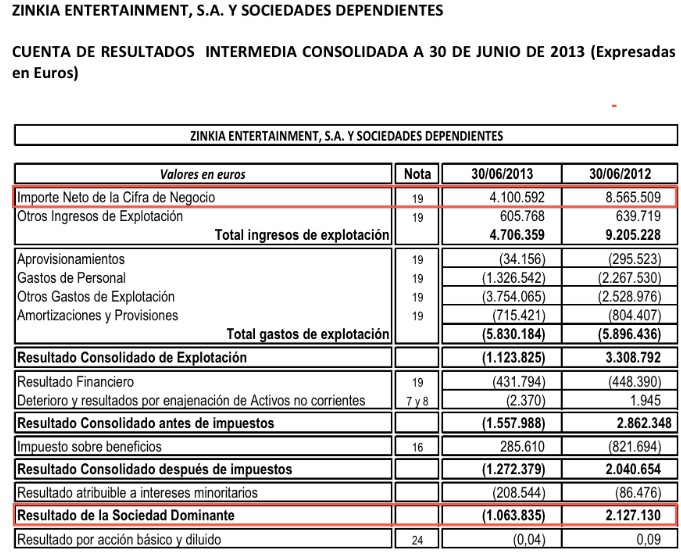

Zinkia no cuenta a corto plazo con liquidez suficiente para atender el pago de sus deudas. A 30 de junio de 2013 presenta un fondo de maniobra consolidado negativo de tres millones de euros. Durante el primer semestre del 2013 su cifra neta de negocios se ha reducido un 48% con respecto al mismo periodo del ejercicio anterior y ha obtenido un resultado consolidado negativo de un millón de euros. Si todas estas circunstancias persistiesen, Zinkia podría incurrir en alguno de los supuestos previstos en la normativa concursal.

Allá cada cual con su perfil de riesgo y su gestión patrimonial, pero yo me sumo al bando de la CNMV. Los datos, a día de hoy, son elocuentes.

Agujero en la caja

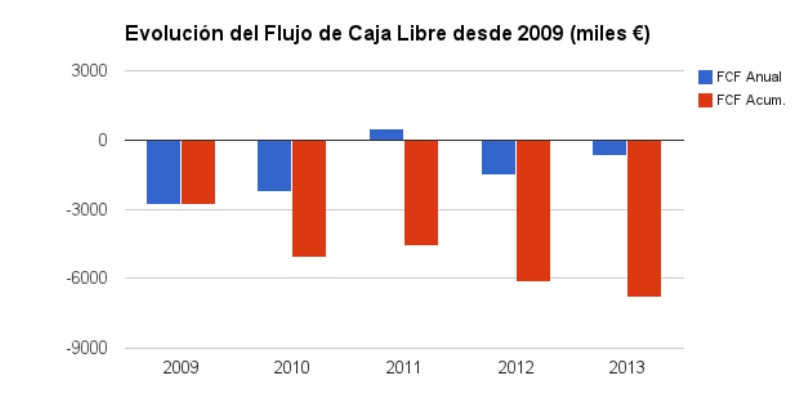

En los últimos cuatro años y medio, el déficit de tesorería acumulado ronda los 7 millones de euros. Cifra muy cercana -mire usted por dónde- al montante que solicita ahora la empresa. En el siguiente gráfico analizo la evolución del importe anual y acumulado del Flujo de Caja Libre de la empresa (en este artículo sobre Pescanova explico el concepto):

A todo esto, a fecha de 30 de Junio de 2013, Zinkia sólo contaba con 365.000 euros en la caja. Para nosotros, los mortales, un lujoso bungalow en la bella costa alicantina; para una cotizada, calderilla.

Problemas de liquidez

Vuelvo a la cita bíblica de la CNMV: "Zinkia no cuenta a corto plazo con liquidez suficiente para atender el pago de sus deudas". Para confirmar este extremo nos basta con acudir a los registros de la propia CNMV y consultar el balance de situación de la empresa.

Cuando la Comisión habla de liquidez se refiere a la capacidad de Zinkia para atender sus compromisos a corto plazo. Una de las medidas de liquidez más conocidas -la misma que utiliza la CNMV en su advertencia- es el Fondo de Maniobra, que no es más que la diferencia entre los activos a corto plazo -aquellos activos que o bien ya son dinero o bien se espera convertirlos en dinero a corto plazo (Activo Corriente)- y los pasivos a corto plazo -las deudas de la empresa a corto plazo (Pasivo Corriente)-.

No hace falta recurrir a Einstein. Yo mismo les doy la fórmula de la bomba atómica en el campo financiero:

Incapacidad para Generar Caja + Fondo de Maniobra Negativo = Concurso de Acreedores Inminente

Les propongo el siguiente tobogán para sus actividades acuáticas del próximo verano:

Desplome de la cifra de ventas

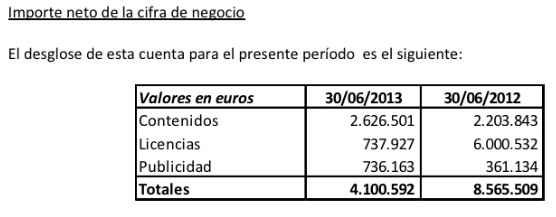

Batacazo monumental en la cifra de ventas (Importe Neto de la Cifra de Negocio) en el primer semestre de 2013 en comparación con el mismo semestre del año anterior: una reducción del 52%. Contagiado por el pesimismo reinante, el resultado se resiente y se abona al color de los enamorados: más de un millón de euros de pérdidas.

El brutal descenso en el volumen de ventas tiene su origen en el descalabro de los acuerdos firmados para la explotación de la marca por parte de otras empresas (licencias) en la primera mitad de año. La mejora experimentada en los ingresos por venta de contenidos (DVDs, etc.) y publicidad (a través de su plataforma digital) es evidente, pero a todas luces insuficiente para la lograr la viabilidad del negocio.

El presidente de la entidad, José María Castillejo, confía todavía en remontar el vuelo en lo que queda de año. En una entrevista concedida a Juan Sainz de los Terrenos y que publica Gurusblog dice exactamente lo siguiente:

Pregunta: Los resultados del primer semestre entiendo que han sido malos y que han quedado muy por debajo de las previsiones. ¿Qué ha ocurrido?

Respuesta: Nosotros nunca hemos dado previsiones semestrales. Nuestras previsiones son anuales. Y consideramos que estamos en el camino de poder cumplir con nuestras previsiones anuales. Es cierto que dependemos de la firma de algunos contratos importantes, pero también es cierto que esos contratos se están negociando y que en estas fechas pensamos que estamos a tiempo de poder firmar antes de final de año algunos que nos permitan alcanzar nuestros objetivos anuales.

Y digo yo: ¿por qué no esperar un par de meses a que se firmen esos contratos y buscar luego la financiación? ¿Acaso esos contratos dependen del éxito de la emisión de deuda? ¿Por qué comprometer el dinero del inversor si los acuerdos previstos finalmente no se materializan? ¿Por qué un 11%?

Reducción de plantilla

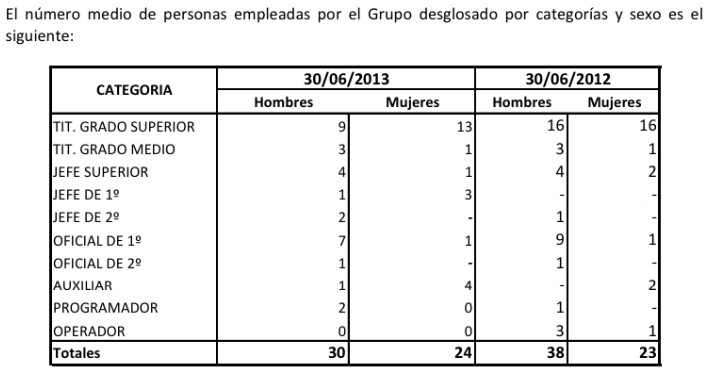

No voy a discutir aquí las ventajas o desventajas de acometer un recorte en el número de empleados, pero que se nos venda la idea de que estamos ante un proyecto en expansión cuando la realidad es que la plantilla se ha visto recortada en un 30% en el último año y medio, pues no cuadra, la verdad. Vean si no la foto donde se compara la plantilla del primer semestre de 2013 con el mismo semestre del 2012. Especialmente sangrante la reducción en los titulados de grado superior.

A este paso, lo siguiente es plantarle un ERE en la cara al mismísimo Pocoyó. El humorista José Mota describiría perfectamente esta emisión de deuda con una de sus famosas frases: Si no es por no ir. Si hay que ir, se va. Pero ir pa’ ná es tontería.

Pablo J. Vázquez es Doctor en Economía y especialista en Value Investing. Si estás interesado en la Bolsa y el Value Investing, puedes consultar su página web www.pablojvazquez.com, donde tendrás acceso a todos sus artículos, material, cursos, etc. También puedes seguirle en Twitter.

Pablo J. Vázquez es Doctor en Economía y especialista en Value Investing. Si estás interesado en la Bolsa y el Value Investing, puedes consultar su página web www.pablojvazquez.com, donde tendrás acceso a todos sus artículos, material, cursos, etc. También puedes seguirle en Twitter.