Desde que estalló la crisis de deuda en Grecia, ésta se ha contagiado a los demás países de la periferia europea. Los llamados PIIGS (Portugal, Irlanda, Italia, Grecia y España) son conocidos por sus problemas de excesiva deuda pública.

Grecia es, sin duda, el que se encuentra en peor situación, con una pérdida casi total del acceso al mercado de capitales. El país heleno ha recibido dos planes de rescate por parte de la troika (Comisión Europea, BCE y FMI) y ha reestructurado su deuda sin demasiado éxito hasta el momento. Asimismo, el BCE ha comprado deuda pública de Irlanda y Portugal desde mayo de 2010, interviniendo en su mercado secundario de bonos para asegurar la liquidez, permitiendo así que ambos gobiernos pudieran seguir financiándose.

La situación actual y la escalada de deuda

Sin embargo, el principal problema en estos momentos es que las pasadas intervenciones monetarias han resultado del todo superficiales e incapaces de acabar con el problema de deuda en estos países. De hecho, la situación se agravó en agosto de 2011, momento en el que el BCE extendió su programa de compras para adquirir bonos de España e Italia.

La crisis de la deuda europea se focaliza ahora en tres países: Grecia, España e Italia. El país heleno, lejos de finalizar su particular calvario, sigue precisando del respaldo del BCE para poder financiarse y, de hecho, todavía no se ha despejado la incógnita acerca de su permanencia o no en el euro. Asimismo, en el caso de España e Italia, el debate actual se centra en si precisarán o no un rescate soberano. La evolución del endeudamiento público en España e Italia muestra la gravedad del problema.

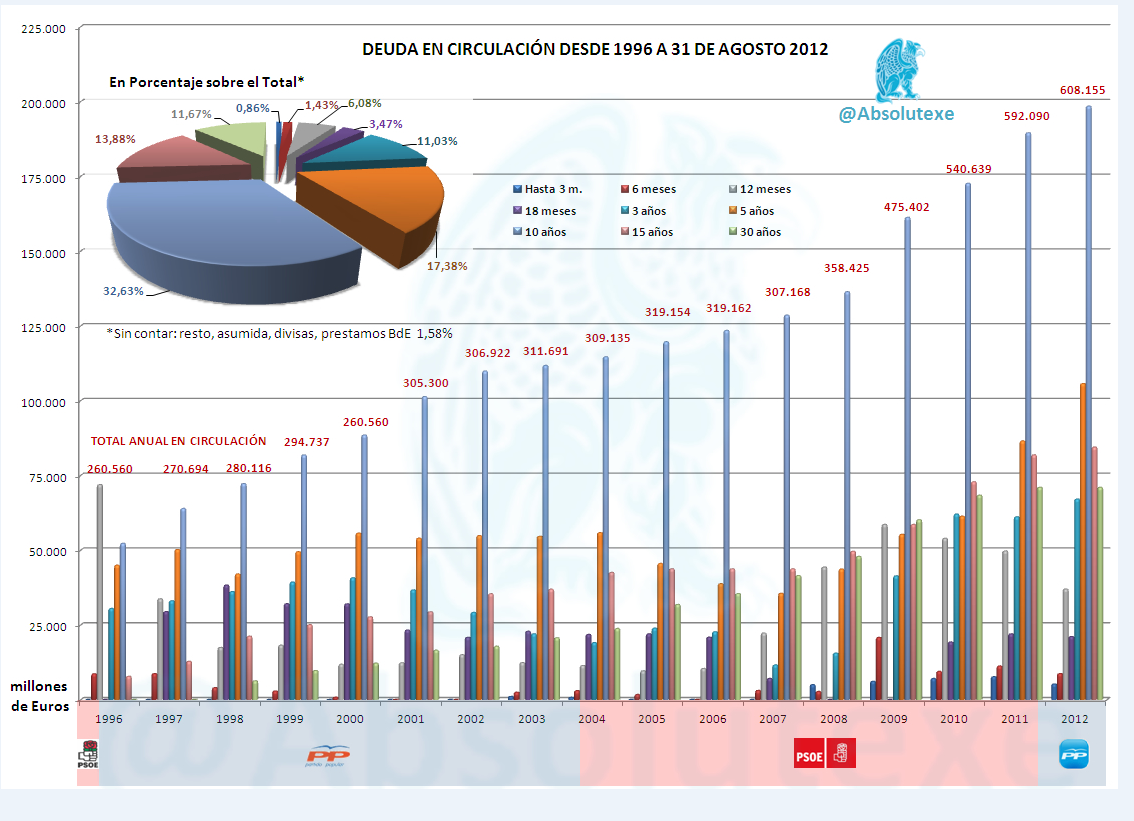

Deuda en circulación de España desde 1996. Gráfico de @absolutexe

Hasta el momento, España ha lanzado nuevas subastas de deuda sin que las anteriores emisiones hubieran vencido. Así pues, en lugar de desapalancarse (menos deuda), el Estado español sigue pidiendo cada vez más financiación en los mercados, en un momento en el que sus ingresos fiscales se contraen. La deuda total en circulación asciende a 608.155 millones de euros en agosto. La prima de riesgo ha registrado varios repuntes en los últimos meses, llegando a tocar un máximo histórico de 649 puntos básicos, aunque ahora ronda el nivel de los 400 gracias a la promesa de intervención del BCE en caso de que España precise ayuda internacional.

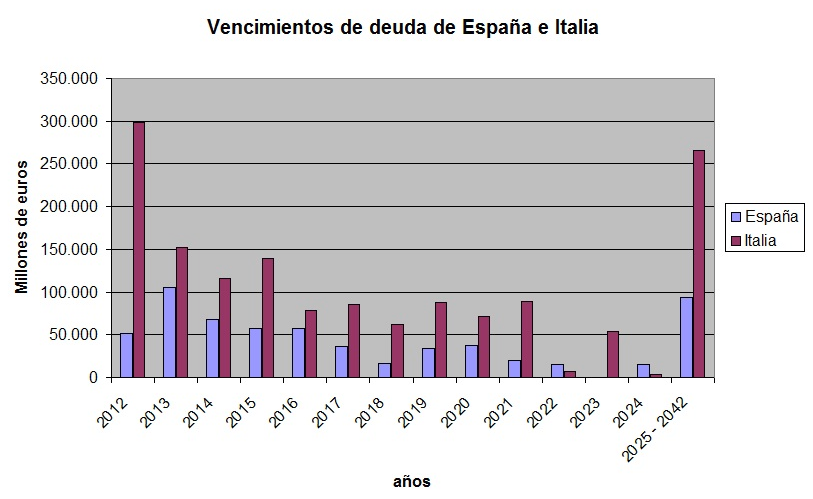

Italia, por su parte, también ha aumentado su deuda, y ahora su volumen en circulación ronda los 1,5 billones de euros. Pero, más allá de su cuantía, lo que más preocupa es su elevado volumen de vencimientos. Pese a ello, mantiene una prima de riesgo inferior a la española (algo superior a los 300 puntos básicos), lo cual refleja un mayor acceso a los mercados de capitales.

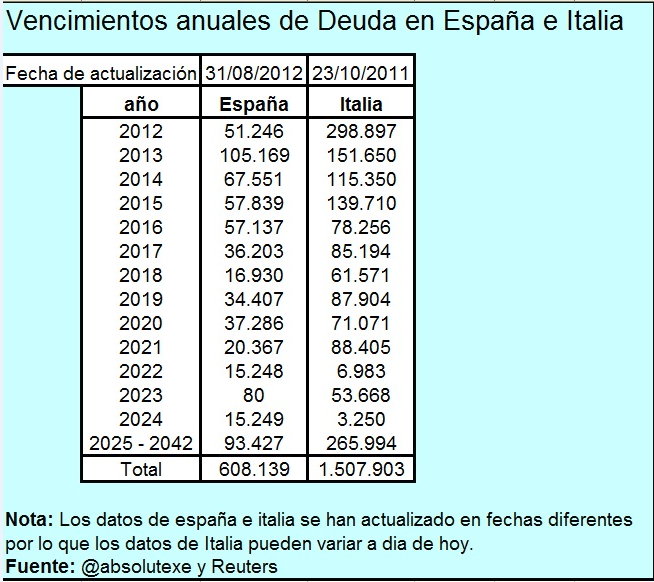

Vencimientos de deuda de España e Italia. Gráfico: @absolutexe y Reuters

Las necesidades de financiación de la zona euro

Los vencimientos de deuda de España e Italia en 2013, sumados a los del ejercicio corriente, ascienden a unos 600.000 millones de euros. El problema es que sus sectores públicos siguen gastando más de lo que ingresan, por lo que sus necesidades de financiación siguen en aumento.

A ello se añade la continua depreciación de la deuda periférica por parte de las agencias de calificación de riesgos. El incremento del riesgo asociado a los bonos españoles e italianos hace que los bancos extranjeros hayan reducido su exposición al mercado de renta fija de ambos países, dejando un hueco que en gran medida ha sido cubierto por las entidades financieras nacionales. La banca española e italiana acumulan en sus balances 255.500 y 351.000 millones de euros de bonos nacionales, respectivamente. La duda que subyace ahora entre los inversores es si la banca de ambos países tendrá la capacidad suficiente para absorber por sí sola las grandes necesidades de financiación de sus respectivos gobiernos.

Si tenemos en cuenta la situación descrita anteriormente y que, además, España e Italia tendrán muy difícil seguir endeudándose al nivel e interés actual, sus elevados déficits públicos y que sus futuros vencimientos de deuda superan con creces el medio billón de euros, es normal que los mercados duden de la solvencia de ambos países.

Según los informes que manejan los grandes bancos de inversión estadounidenses, se estima que el desequilibrio entre oferta y demanda de bonos españoles e italianos se aproxima a los 600.000 millones de euros. Dicho cálculo parte de la premisa de que un 67% de los tenedores internacionales de deuda y un 20% de los nacionales desean reducir su exposición en el mercado de renta fija de ambos países. El BCE, por tanto, necesitaría comprar esos 600.000 millones de bonos españoles e italianos para cubrir la brecha entre oferta y demanda, incrementando así su balance hasta alcanzar el 6% del PIB de la zona euro.

Además, si el BCE tomase la decisión de intervenir, la prima de riesgo alemana se dispararía unos 100 puntos básicos, según dichos estudios. Así pues, la unión monetaria no quedaría exenta de riesgos, hasta el punto de que los inversores podrían empezar a deshacer sus posiciones de deuda soberana europea, con lo que el BCE tendría que intervenir aún más, extendiendo sus compras de bonos por toda Europa.

Llegado el caso, según las citadas estimaciones, el volumen de adquisiciones del BCE podría alcanzar la cifra de los 2 billones de euros, pero no sólo en activos soberanos sino también en títulos de deuda privada para rebajar las evidentes tensiones que acontecerían en el sistema financiero.

¿Cómo intervendrá el BCE?

El BCE ha acumulado hasta ahora un total de 225.000 millones en deuda de países periféricos, de los que 150.000 millones son bonos de España e Italia. Si ahora extiende sus compras, ¿que instrumentos usará? Existen distintas opciones:

- Rebajando los tipos de interés: esto ayuda a los bancos de los países periféricos a refinanciarse, pero podría no tener ningún efecto en la estructura temporal de tipos de interés de mercado.

- Reactivando el programa de compras para España e Italia: las intervenciones en el mercado de bonos de España e Italia con este instrumento serían limitadas, ya que el Fondo permanente de rescate europeo (ESM, por sus siglas en inglés) es el único que tiene la autoridad para intervenir en los mercados secundario y primario de bonos.

- Nueva inyección extraordinaria de liquidez: ofrecer más crédito en forma de una segunda LTRO (Long Term Refinancial Operation), Operación de Refinanciación a Largo Plazo. Hasta ahora, se ha usado para dar liquidez a la banca y para que ésta, a su vez, compre deuda pública, rebajando así las tensiones soberanas. Hay indicios de que se producirá una nueva ronda de LTRO en diciembre.

- Extender la compra de activos: las LSAPs (Large Scale Assets Purchase), Compras de Activos a Gran Escala, tendrán beneficios macroeconómicos, pero su magnitud es desconocida e incierta, mientras que sus costes son claros. Su impacto positivo dependerá, en gran medida, de los incentivos de los estados y los bancos para realizar ajustes. La solvencia sólo puede restaurarse de forma sólida y creíble mediante austeridad en el caso de los estados y desapalancamiento en el caso de los bancos.

El ESM, ¿solución o problema?

EL BCE ya cuenta con la posibilidad de emplear el ESM, todo un leviatán financiero que, ejecutado de forma adecuada, podría acabar con el actual problema, pero que puede empeorar la crisis de deuda desplazándola a muy largo plazo y haciéndola incluso mayor. El ESM goza de la posibilidad de realizar compras de activos soberanos en el mercado secundario y primario, y puede ponerse en marcha de dos maneras:

1. Que el ESM goce de licencia bancaria y, por tanto, pueda recurrir al crédito ilimitado del BCE para realizar sus operaciones de compra, de modo que los gobiernos podrían financiar con facilidad -y sin límite- sus déficits y sus deudas. Otra posibilidad es que el BCE compre la deuda que emite directamente el ESM para financiarse.

2. O bien que el BCE compre de forma masiva bonos en el mercado secundario que, previamente, han sido adquiridos por el ESM en el primario, añadiendo así riesgo creditito a su balance.

Lo más probable es que el BCE compre la deuda del ESM, garantizando de este modo su financiación sin grandes impedimentos legales. Pese a ello, este mecanismo para financiar estados por la puerta de atrás puede poner en riesgo la propia unión monetaria. No en vano, la compra de activos por parte del BCE a los bancos y agentes a través de las LSAPs pueden ser usados por el sector privado para deshacerse de los bonos basura, tal y como aconteció en el caso de la deuda griega, sin que exista garantía alguna de que el mercado de capitales empiece a comprar de nuevo deuda cuando el BCE deje de hacerlo.

Asimismo, el impacto de las compras de deuda a 10 años de España e Italia es difícil de medir. Así, por ejemplo, si se llevara a cabo una nueva operación LTRO se estaría reforzando la contraproducente conexión entre bancos infracapitalizados y estados infrafinanciados (la banca cargaría en sus balances nuevos bonos dudosos).

Es importante remarcar que el verdadero problema financiero en Europa son los bancos con un balance que va disminuyendo de valor cada vez que se desprecia la deuda pública, y los estados que mantienen un gasto público superior al que sus economías pueden soportar, y pese a lo cual siguen recibiendo crédito. La única solución viable a los problemas de deuda europea sigue siendo la austeridad presupuestaria y el desapalancamiento bancario.