La auditoría detallada de Oliver Wyman sobre la solvencia del sistema financiero español publicada el pasado viernes arrojó, por encima de todo, una cifra y una conclusión por parte del Gobierno: 53.700 millones de euros es la necesidad de capital extra que precisa la banca; y unos 40.000 millones el dinero que, en principio, solicitará el Gobierno a las autoridades comunitarias para rescatar entidades, del máximo de 100.000 millones puestos a disposición por el Eurogrupo.

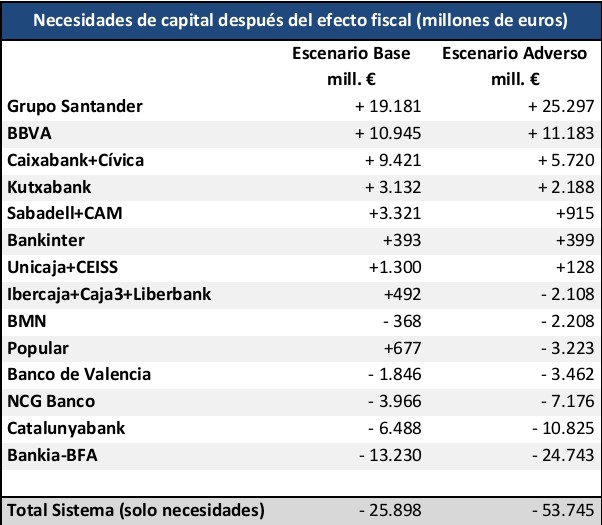

La estimación de Wyman para el escenario adverso, que es el que sirve de referencia para todos los inversores por mucho que lo niegue el Gobierno, se resume en el siguiente cuadro de su informe.

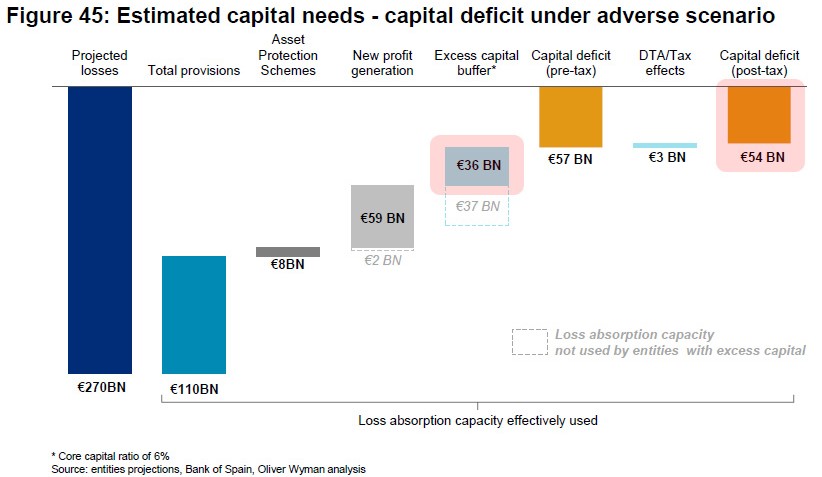

Tras analizar los balances de las grandes entidades financieras a cierre de 2011, la auditora concluye que la banca española sufrirá unas pérdidas próximas a los 270.000 millones de euros entre 2012 y 2014. Ahora bien, ¿cómo cubrirán este agujero?

De esa cuantía global hay que descontar los 110.000 millones ya provisionados; los 8.000 millones que cubrirá el Estado mediante los esquemas de protección de activos (EPA); los casi 60.000 millones de beneficios estimados que logrará el sistema financiero durante estos tres ejercicios -unos 20.000 millones al año-; los 36.000 millones de exceso de capital como resultado de reducir la ratio mínima de capital (Tier 1) del 9% exigido al 6%; y unos 3.000 millones derivados de efectos fiscales. Lo que resta, 53.745 millones, es pues la inyección extra de capital que precisa la banca (59.300 sin contar los procesos de fusión en marcha y los efectos fiscales).

El siguiente cuadro recoge las necesidades específicas por entidad:

Pero, según avanzó el Ministerio de Economía el pasado viernes, el coste del saneamiento ni siquiera llegará a esa cifra, ya que algunas entidades serán capaces de atraer capital por sus propios medios, de modo que el Gobierno tan sólo pedirá a Europa unos 40.000 millones de euros para rescatar a la banca nacional.

Moody's no se cree el resultado

Hasta aquí los datos oficiales. Sin embargo, apenas 48 horas después han comenzado las dudas sobre este resultado. La primera en cuestionar la auditoría ha sido la agencia de calificación de riesgos Moody's. La entidad ha considerado este lunes que los 53.700 millones de capital extra son del todo insuficientes para mantener la estabilidad financiera, elevando las necesidades a un rango que oscila entre 70.000 y 105.000 millones de euros, casi el doble de lo estimado por Wyman.

Y es que la auditoría de Wyman presenta, básicamente, las mismas dudas que arrojó el informe publicado el pasado junio sobre las necesidades generales del sistema. La banca cuenta con tres partidas para poder absorber las pérdidas estimadas de 270.000 millones hasta 2014 sin caer en la insolvencia, es decir manteniendo el nivel de capital exigido: provisiones ya efectuadas, beneficios antes de provisiones y reservas de capital constituyen el colchón para cubrir el agujero.

Las dudas de los inversores se centran en las reservas de capital y la previsión de beneficios. Dando por bueno el agujero que estima Wyman, las pérdidas que registrarán las distintas entidades analizadas se resumen en el siguiente cuadro:

Bankia será la que perderá más dinero, unos 42.000 millones hasta 2014, seguida de Banco Santander (34.000 millones). El problema es que Bankia sólo cuenta con un colchón de 25.000 millones frente a los más de 90.000 que presenta Santander.

La trampa de la ratio de capital

En cuanto a la ratio de capital, las estimaciones de Wyman en el escenario adverso reducen esta exigencia al 6%. ¿Problema? En el Memorandum de Entendimiento suscrito por el Gobierno español y Bruselas sobre el rescate bancario, las autoridades comunitarias exigen a las entidades españolas un capital mínimo equivalente al 9% de sus activos (ponderados por riesgo). Es decir, si una entidad es capaz de absorber todas sus pérdidas pero se queda con un capital inferior al 9%, el Estado tendrá que inyectar la diferencia. Este dato es muy relevante, ya que las necesidades extra de capital varían de forma muy sustancial si se exige un Tier 1 del 6% -como contempla Wyman- o del 9% -que es lo que fija Bruselas-.

Las necesidades de la banca española por cada grupo bancario sería el siguiente con un capital mínimo del 9%, según la tabla elaborada por Juan Ramón Rallo -pinchar en la imagen para ampliar-.

Con el 9%, tan sólo Santander y Kutxabank no necesitarían capital adicional, mientras que el resto de entidades analizadas precisarían unos 80.000 millones de euros extra, cifra que se elevaría a 88.000 millones -7.800 más- si se suman los esquemas de protección de activos concedidos por el Estado a la CAM, Unnim e Ibercaja-Liberbank-Caja 3 (futuras pérdidas que cubrirá el Gobierno).

La duda de los beneficios

La segunda gran duda radica en la estimación de beneficios antes de provisiones entre 2012 y 2014. Wyman estimó el pasado junio que la banca podría generar hasta 68.000 millones en beneficios, pero ahora -apenas tres meses después- reduce esta cifra a 59.000 millones. Además, en el fondo, esto significa que el completo saneamiento del sistema quedaría aplazado hasta 2014. "Las pérdidas ya están ahí, ocultas en los balances de los bancos, pero el capital necesario para cubrirlas lo estará, tal vez, a comienzos de 2015", señala Rallo.

"Si de sanear hoy la banca se trata, habrá que inyectar lo antes posible el capital que se cree que afluirá a los bancos a lo largo de los próximos años para alcanzar el 9% de capital (no porque Bruselas lo vaya a exigir de inmediato sino porque es una ratio razonable de capitalización para disipar dudas). Eso significaría que los bancos necesitarían a corto plazo unos 55.000 millones de euros más, con lo que las cifras totales de inyecciones de capital ya ascienden a casi 135.000 millones de euros" que, una vez descontados los beneficios de 2012 ya incorporados -unos 20.000 millones-, arrojaría unas necesidades próximas a 115.000 millones, en sintonía con el cálculo de Moody's.

Y ello, sin tener en cuenta la exposición de la banca nacional a la deuda pública española, próxima a los 300.000 millones, -es decir, sin contemplar en ningún caso quitas en los bonos soberanos-.

Las incongruencias del Gobierno

Por último, llama la atención al menos dos incongruencias por parte del Gobierno. El presidente, Mariano Rajoy, descartó por completo el pasado mayo la necesidad de un rescate bancario por parte de Europa. Días después solicitaba a la UE un préstamo de hasta 100.000 millones. Asimismo, el Ejecutivo descartó el pasado viernes la posibilidad de que aconteciera el "escenario adverso" estimado por Wyman, al que concede una probabilidad del 1%, pero, al mismo tiempo, reconocía que pedirá a Bruselas 40.000 millones para la banca, una cifra muy superior al escenario base (26.000 millones).