La poca transparencia con la que actúa la Reserva Federal (FED) hace dudar de si sus actuaciones tienen en realidad algún efecto positivo sobre la economía de EEUU. Aunque podríamos remontarnos tiempo atrás, las gigantescas operaciones monetarias realizadas por la FED tras el estallido de la crisis financiera en octubre de 2008 son las que realmente han desestabilizado su balance.

A continuación se muestra el cambio que ha experimentado el balance de la FED, es decir, cómo el banco central estadounidense ha comprado diferentes activos movilizando o creando dinero.

Balance de la Reserva federal (01/2005 – 07/2012)

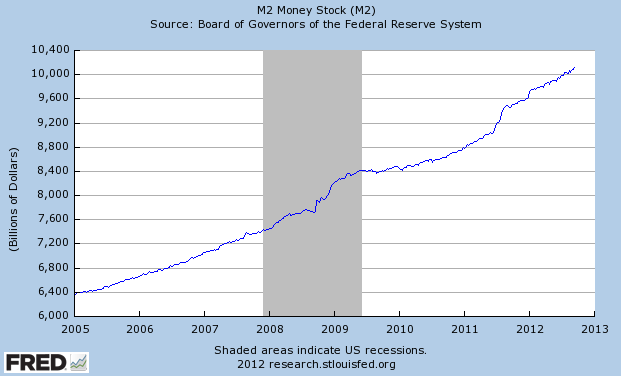

Los precedentes

Antes del estallido de la crisis, el balance de la Reserva Federal se situaba en poco menos de un billón de dólares. Desde enero de 2005 a octubre de 2008, su balance había aumentado de 750.000 millones a cerca de 950.000 millones de dólares. En ese período, aumentó a un ritmo de 4.348 millones al mes. Asimismo, la M2 (papel moneda, más cuentas bancarias depositadas en la Reserva Federal, más cuentas corrientes, más cuentas de ahorro, más cuentas de certificados de depósito de menos de 100.000 dólares) creció de 6,4 billones de dólares a 8 billones.

El rápido incremento de la base monetaria hace pensar en el proceso de burbuja financiera -expansión crediticia- que se gestaba entonces en Estados Unidos (la M2 crecía a un ritmo mensual de 34.782 millones de dólares).

Quantitative Easing y Operación Twist

La primera inyección extraordinaria de liquidez que realizó la FED tras el estallido de la crisis fue la denominada Quantitative Easing (Q1). La "flexibilización cuantitativa" es una operación extraordinaria empleada por la FED para aumentar la oferta monetaria en la economía. La Q1 empezó en noviembre de 2008 y acabó en marzo de 2010.

La operación estaba destinada a salvar el sistema financiero comprando, de inicio, 500.000 millones de dólares en mortage backed securities a la banca, es decir, bonos respaldados por hipotecas. Lo que pasa es que estos activos son, en realidad, bonos basura que valen prácticamente cero, mientras que la Reserva Federal los compró a precio hinchado. A mediados de diciembre de 2008, la FED bajó los tipos de interés hasta un nivel próximo a cero, y ahí los mantendrá hasta 2015, como mínimo.

Posteriormente, la Q1 se amplió para poder rescatar a Fannie Mae y Freddie Mac (las dos agencias hipotecarias semipúblicas que quebraron tras el colapso de Lehman). La FED destinó 100.000 millones de dólares a comprar debt obligations of mortage (obligaciones de deuda hipotecaria) y federal home loans (préstamos hipotecarios federales), dos activos que también son considerados como basura. En marzo de 2009, la FED volvió a ampliar la Q1 con 750.000 millones para comprar más mortage backed securities, y volvió a invertir 100.000 millones de dólares en deuda de Fannie y Freddie.

Así pues, la Q1 terminó en el primer trimestre de 2010 con un total de 1,45 billones de dólares invertidos en bonos hipotecarios basura, más 200.000 millones de dólares usados para comprar agency debt (deuda tóxica de las agencias hipotecarias). Es decir, cargó en su balance 1,65 billones de dólares en la compra de activos tóxicos. En total, sumando otro tipo de activos, la inyección extraordinaria de la Q1 ascendió a 1,95 billones de dólares. En el primer trimestre de 2010, el balance de la FED ascendía ya a 2,3 billones de dólares, porque parte del dinero inyectado y prestado ya había sido devuelto.

Sólo ocho meses más tarde, la Reserva Federal decidió iniciar una segunda ronda de compras, la denominada Q2 se ponía en marcha en noviembre de 2010 con una cuantía inicial de 600.000 millones de dólares, con el fin de concluir en junio de 2011. Pero, en esta ocasión, todo el dinero se destinó a comprar Treasury securities (deuda pública de EEUU). El balance de la FED se incrementó hasta alcanzar la cifra de 2,9 billones de dólares.

Además de las Quantitaive Easing 1 y 2, la Reserva Federal también puso en marcha en septiembre de 2011 la conocida como la Operación Twist. Esta inyección estaba destinada a rebajar aún más el tipo de interés de la deuda soberana de Estados Unidos. Para ello, la FED compró bonos con un vencimiento de entre 6 a 30 años por valor de 400.000 millones de dólares, al mismo tiempo que vendía bonos que vencían a 3 años o menos por la misma cantidad.

Es decir, vendió deuda pública a corto plazo para comprar bonos a largo plazo. De este modo, los tipos de interés de la deuda pública a largo plazo tendían a bajar sin necesidad de incrementar aún más el balance de la FED, evitando (solo en parte) los efectos inflacionarios de este tipo de operaciones.

La operación Twist se amplió en mayo de 2012 con 267.000 millones extra, usando el mismo procedimiento de compra a largo y venta a corto. Esta inyección no modificó el balance de la FED de forma cuantitativa, pero sí su configuración (la calidad de los activos y los plazos de vencimientos).

Otra ronda de QE, futuro inflacionario

Pese a todas estas operaciones, el pasado 13 de septiembre la Reserva Federal anunció la puesta en marcha de la Q3. La FED comprará ahora Treasury securities y mortage backed securities por un valor de 40.000 millones de dólares al mes. Lo que diferencia esta tercera ronda de liquidez de las dos anteriores es que ésta no tiene límite de cantidad ni de tiempo.

Además, lo más probable es que no se esterilicen las compras -no venderá activos para comprar otros por la misma cuantía-, de modo que su balance crecerá de nuevo en el apartado de bonos hipotecarios y deuda soberana, lo cual acabará generando inflación tarde o temprano (la FED pondrá en circulación mucho más dinero en el mercado).

Si la Q3 tuviese una duración similar a la media de las anteriores inyecciones monetarias, su impacto sería de 480.000 millones de dólares, aunque todo parece indicar que dicha operación se alargará más de un año. De este modo, el balance de la FED dentro de un año ascenderá ya a un total de 3,5 billones de dólares, como mínimo, tras haber adquirido cerca de 2,5 billones en activos tóxicos hipotecarios.

Desde noviembre de 2008 a septiembre de 2012, la M2 en EEUU ha pasado de 8 billones de dólares a 10,1 billones de dólares, de forma que la masa monetaria ha aumentado 0,5 billones más con respecto al período que va de 2005 a noviembre de 2008 -en plena expansión crediticia-. Y ello, pese a la brutal crisis financiera acontecida durante esta etapa, caracterizada por la contracción del crédito, la devaluación de activos y las quiebras e impagos generalizados en el sector financiero.

Cuando estalla una burbuja basada en la expansión artificial del crédito -sin respaldo alguno de ahorro real- es normal que se descubra que ciertos activos no valen lo que se ha pagado por ellos y se produzca una sana reordenación de los recursos hacia otros sectores con demandas reales y no sostenidas meramente por el crédito, como es el caso de la burbuja inmobiliaria.

Dicho de otro modo, la necesaria y lógica destrucción de masa monetaria (deflación) como resultado de la crisis no sólo no se ha producido sino que la expansión ha continuado, sólo que a otro nivel, tal y como refleja el aumento exponencial del balance de la FED. Este sustacial crecimiento del crédito monetario, del todo inusual en tiempos de recesión, nos alerta de una creciente burbuja crediticia producida por la Reserva Federal y destinada al sector público y a las grandes corporaciones financieras que dependen de los bancos centrales.

Un proceso que corre el riesgo de acabar desembocando en elevada inflación, al tiempo que evita la necesaria liquidación de proyectos erróneamente emprendidos durante la época del boom inmobiliario. Esta nueva burbuja dificultará el saneamiento del sector financiero, algo totalmente insostenible en el largo plazo.

Oferta Monetaria M2 (01/2005 – 07/2012)