Europa apenas cuenta con "tres meses" para salvar el euro. Esta advertencia, procedente de la directora gerente del Fondo Monetario Internacional (FMI), Christine Lagarde, resume en tan sólo una frase la crítica situación que atraviesa en estos momentos la Unión Monetaria. Desde que estalló la crisis de deuda europea en 2010, ya han caído tres países de la zona euro. Grecia, Irlanda y Portugal han tenido que recurrir al rescate internacional y la consiguiente intervención de sus economías para poder seguir financiándose -vía fondos europeos y FMI- y evitar la quiebra y salida del euro. Ahora, la sombra del rescate total se cierne sobre España, seguida de Chipre, Italia y Bélgica.

El futuro de la Unión se decide en las próximas semanas y todo depende de lo que haga Alemania, la locomotora de Europa y, en realidad, el prestamista de última instancia de la zona euro. A continuación, se exponen los distintos escenarios que barajan los analistas y autoridades comunitarias y la posición que, hasta el momento, mantiene Berlín.

1. Unión fiscal, bancaria y eurobonos

Los países más débiles, con el apoyo expreso de Francia y de Bruselas, han lanzado su particular solución para la crisis europea: unión fiscal, bancaria y eurobonos. Es decir, socializar (redistribuir) las pérdidas de los bancos y estados insolventes entre todos los contribuyentes de la Unión.

El problema aquí es triple. En primer lugar, Berlín ve factible este proceso, pero tan sólo a medio y largo plazo, ya que exige la creación a priori de una auténtica unión política en donde cada país miembro ceda su soberanía presupuestaria y económica a Bruselas. Los contribuyentes alemanes no están dispuestos a cargar con las facturas de los países en problemas (Portugal, Italia, Irlanda, Grecia y España: los llamados PIIGS) sin que exista un mecanismo creíble y efectivo para controlar estrechamente sus cuentas. De hecho, su Tribunal Constitucional ya dejó claro que sin cesión total de soberanía tampoco habrá eurobonos. Curiosamente, Francia es uno de los países más reticentes a tal cesión.

En segundo lugar, está el factor tiempo. Y es que, aunque la canciller Angela Merkel cediera a las pretensiones de los países del sur, este complejo y arduo proceso tardaría meses e incluso años en estar plenamente operativo. El riesgo inminente de que Grecia salga del euro y de que España e Italia precisen ser rescatados a corto plazo hace prácticamente inviable esta opción.

Jens Weidmann, presidente del Bundesbank:

Si de verdad queremos avanzar hacia una unión política, tenemos que reconocer un entorno completamente nuevo, y eso significa que todos tendríamos que renunciar a una soberanía nacional considerable. Significa que una instancia central puede interferir directamente en los presupuestos y los impuestos para imponer el cumplimiento de los acuerdos. Tenemos que preguntarnos con honestidad si estamos dispuestos a ceder tanta soberanía nacional [...]. Llevará años y años. Tendríamos que modificar los tratados de la UE y nuestras Constituciones, e incluso celebrar un referéndum en el caso de Alemania.

En tercer lugar, siendo Alemania el principal avalista de los eurobonos, la mayoría de analistas coincide en que este mecanismo se traducirá en un mayor coste de financiación para Berlín y una menor nota crediticia.

2. Nueva inyección y compra masiva de bonos por parte del BCE

La premura de la situación ha provocado que tanto el presidente del Gobierno, Mariano Rajoy, como otros líderes del sur de Europa urjan al BCE a que vuelva a comprar masivamente deuda periférica o bien inyecte de nuevo liquidez extraordinaria en los bancos comunitarios con el fin de reducir la prima de riesgo de España e Italia.

Sin embargo, ambos mecanismos cuentan, igualmente, con las reticencias de Alemania y, de hecho, en ningún caso ayudarán a resolver los problemas de fondo. Así, el BCE ya prestó casi 1 billón de euros a tres años a la banca comunitaria entre finales de 2011 y principios de 2012. La banca española fue una de las más favorecidas, empleando parte del dinero para comprar deuda pública nacional, reduciendo así la prima de riesgo, pero su efecto balsámico apenas duró cuatro meses. Es decir, no resuelve nada, su efecto es temporal y, al fin y al cabo, se trata de un préstamo que tiene que ser devuelto.

Andreas Dombret, miembro del Bundesbank:

Un cortafuegos no puede apagar un incendio. Tan sólo sirve para ganar tiempo [...] El fuego tiene que ser extinguido por otros medios.

En cuanto a la compra de bonos periféricos en masa, el BCE ya ha adquirido más de 200.000 millones de euros desde mayo de 2010 sin que el problema de fondo se haya resuelto. Además, la monetización de deuda acrecentaría el riesgo de alta inflación en la zona euro, violando de paso los estatutos de la entidad monetaria y el tabú alemán.

Weidmann advierte al respecto lo siguiente:

Tomemos el ejemplo de Grecia. Somos el mayor poseedor de deuda griega. ¿Ayudó en algo? [...] Si el BCE ejerciera de prestamista de último recurso para los gobiernos, redistribuiría los riesgos de solvencia entre los contribuyentes nacionales, para lo cual no existe legitimidad democrática y, por tanto, está estrictamente prohibido en los tratados de la UE [...] El problema es que si los políticos tienen la impresión de que pueden pasar su responsabilidad a otro, entonces optarán por la salida fácil [...] El objetivo primordial del Eurosistema es mantener la estabilidad de los precios, y a la larga, es la mejor contribución que podemos hacer a la estabilidad financiera.

Luis Garicano, economista de Fedea:

El BCE necesitaría gastar hasta 2 billones de euros en comprar deuda española e italiana [...] Esto es posible, pero supondría olvidarse del miedo a la inflación y de la credibilidad en Alemania [...] Por unas semanas o meses, España puede salir del ojo del huracán, pero esto no supondrá un alivio definitivo, nuestro bono continuaría en niveles de riesgo que no permitirían su compra por fondos de pensiones, etc.

3. El mega-rescate de España, Italia y... ¿Francia?

Otro de los escenarios es hacer uso de los fondos de rescate europeos para sostener a los países en problemas. Tras el fiasco del rescate de la banca española, y con la prima de riesgo por encima de 500 puntos, el mercado duda de la solvencia de España, al tiempo que la presión sobre Italia sigue en aumento. El problema, según explica un reciente informe de Credit Suisse, es que "Portugal no puede rescatar a Grecia, España no puede rescatar a Portugal, Italia no puede rescatar a España, Francia no puede rescatar a Italia..." Y Alemania no puede rescatar a todos.

Efectivamente, hasta la fecha, el Fondo de rescate temporal (EFSF, por sus siglas en inglés) ha empleado algo más de 213.000 millones de euros en el rescate de Grecia, Irlanda y Portugal, según los últimos datos disponibles propiciados por Societe Generale. La capacidad de préstamos haciendo un uso combinado del EFSF y el Fondo de rescate permanente (ESM), cuya entrada en vigor está prevista para el próximo julio, asciende a un total de 700.000 millones.

Así pues, suponiendo que España consume los 100.000 millones del rescate acordado el pasado sábado, apenas restarían 400.000 millones, una cantidad insuficiente para cubrir las necesidades financieras del estado español e italiano hasta 2014 en caso de rescate total de ambos países -370.000 y 620.000 millones de euros, respectivamente-. Es decir, o se refuerza de algún modo el mecanismo europeo de rescate o bien Europa abre de par en par sus puertas al FMI -que, a su vez, tendría que recaudar más recursos de sus socios-, lo cual sería percibido como un fracaso del proyecto europeo.

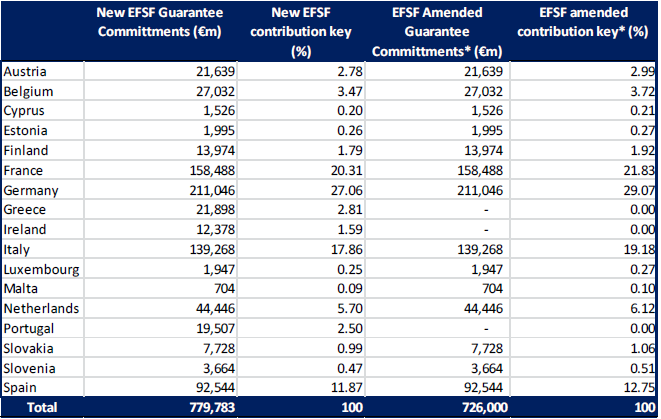

Además, el problema es que, según van cayendo las fichas del dominó, Alemania es el avalista final de los fondos comunitarios. Tal y como muestran los siguientes gráficos, la capacidad de préstamo del EFSF y del ESM depende de las aportaciones y garantías (colateral) que realizan los distintos estados miembro, pero los países rescatados difícilmente pueden aportar dinero, de modo que su cuota se repartiría entre los restantes.

Las estimaciones a este respecto son diversas. Bernstein, por ejemplo, señala que Alemania tendría que aportar cerca de 800.000 millones de euros en garantías (32% de su PIB y un 42% más de deuda) si caen España, Italia y Bélgica, con lo que su deuda pública se elevaría hasta el 135% del PIB. Mientras, si cayera Francia, la deuda alemana se aproximaría al 300% del PIB (más de 7 billones de euros) para mantener en pie el edificio comunitario. Simplemente, insostenible.

La canciller alemana, Angela Merkel:

La fortaleza de Alemania no es infinita. Las fuerzas de Alemania no son ilimitadas.

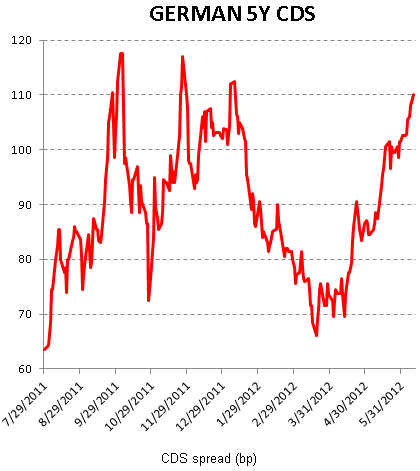

Precisamente, tras el anuncio de rescate español, subió ligeramente la rentabilidad de la deuda alemana a 10 años -1,52% frente al 1,47% de la subasta previa- y el coste de los seguros de impago (credit default swaps o CDS).

¿Pero puede caer Francia? Pocos contemplan de momento esta opción, sin embargo la agencia de calificación independiente Egan Jones decidió esta misma semana rebajar el rating de Francia hasta BBB+ desde A-, ante la previsión de que las promesas electorales de François Hollande encarecerán el coste de su deuda pública en los próximos meses, ya que el presidente galo apuesta por aumentar el gasto.

4. Ruptura del euro

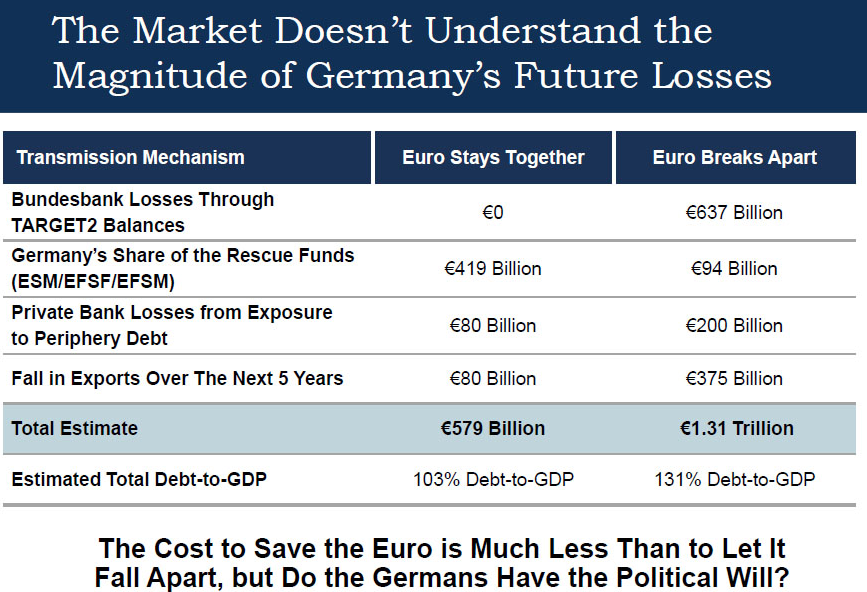

Sin embargo, la ruptura del euro también tendría un importante coste para Alemania, debido a la elevada exposición de su banca a los países periféricos, a la financiación del Eurosistema y al previsible desplome que sufrirían sus exportaciones. Así, en un reciente informe, la firma de inversión Carmel Asset Management estima que la salida de los PIIGS supondría para Alemania un coste próximo a los 1,3 billones de euros, disparando su deuda hasta el 131% del PIB, mientras que el rescate de estos países supondría una factura de casi 580.000 millones para las arcas germanas asumiendo un escenario de impago dentro del euro, de forma que a Berlín le compensaría mantener intacta la actual estructura de la Unión.

El coste más elevado de la ruptura se produciría por el lado de las exportaciones (375.000 millones de euros en los próximos cinco años) y por los préstamos de su banco central (Bundesbank) al Eurosistema (637.000 millones).

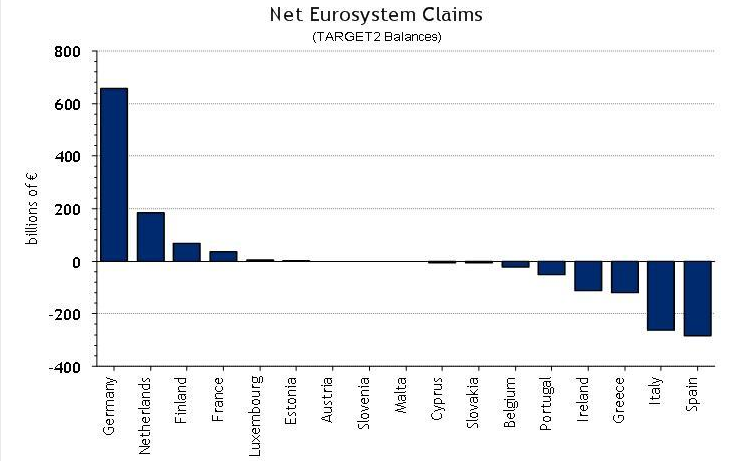

El Eurosistema (Target 2) es el sistema de compensación de pagos ente los bancos centrales de la eurozona. El Target 2 refleja que, desde el estallido de la crisis, la banca alemana, a través del Bundesbank, ha estado financiando, en gran medida, las necesidades financieras de las economías periféricas (déficit por cuenta corriente) así como la fuga de capitales que han estado sufriendo sus respectivos sistemas financieros. La ruptura del euro, y el consiguiente pago de la deuda externa con monedas devaluadas, generaría importantes pérdidas a la banca germana.

¿Conclusión? Euro, pero no a cualquier precio

Alemania tiene, por tanto, grandes incentivos para seguir sosteniendo en pie a la Unión Monetaria con el respaldo de su solvencia, pero no a cualquier precio. Es decir, no mediante rescates soberanos incondicionales, eurobonos o unión bancaria sin cesión de soberanía previa y mucho menos inflación disparada vía monetización de deuda por parte del BCE -la estabilidad de precios es algo esencial para los alemanes tras la hiperinflación sufrida en los años 20-.

Hans-Werner Sinn, presidente del prestigioso IFO germano.

Grecia ha recibido dinero equivalente a 115 planes Marshall y, sin embargo, su situación no ha mejorado. ¿Es que acaso no es suficiente?