En un artículo anterior, les hablaba de la burbuja tecnológica que vivió el mercado allá por el año 2000. Ahora tenemos a Facebook sobre el tapete. Si está pensando acudir a la OPV para invertir sus ahorros, tal vez le puedan interesar los datos que a continuación le ofrezco. A buen seguro, habrá escuchado o leído maravillas de esta empresa (usuarios, potencial, etc.), pero mi objetivo en este artículo es hablarle de aquellos aspectos no tan positivos. A partir de ahí, ya tiene más argumentos encima de la mesa.

En primer lugar, ¿qué precio está dispuesto a pagar el mercado por el negocio? La cifra todavía es una incógnita, pero parece ser que la cosa se movería en una cifra cercana a los 100.000 millones de dólares. Y lo que realmente importa, ¿eso es caro o barato? Pues bien, existen ya en el mercado empresas que se mueven en el mismo sector y cuya valoración actual bien nos puede facilitar la respuesta.

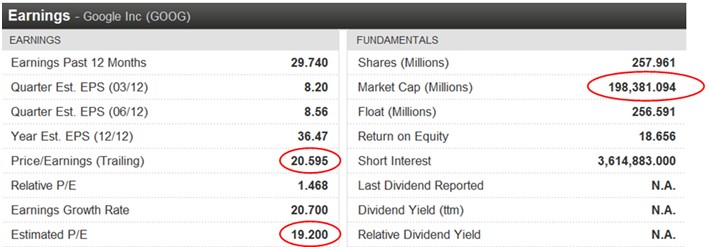

Por ejemplo, Google (GOOG). Basta con acudir a los datos que nos ofrece Bloomberg, para saber que la capitalización bursátil de la compañía –el número total de acciones por el precio al que cotiza la acción– ronda los 200.000 millones de dólares. Ya tenemos, pues, el primer dato: la capitalización bursátil de Google duplicaría a la de Facebook.

Sigamos. ¿Qué negocio genera Google? Las ventas de la empresa en 2011 ascendieron a casi 38.000 millones de dólares (Wow!). ¿Y qué sabemos de Facebook? Pues una cifra más que respetable, pero muy por debajo de los números de Google: ligeramente superior a los 3.700 millones. Si atendemos al beneficio, Google arroja una cifra superior a los 9.700 millones de dólares. ¿Y Facebook? 1.000 millones.

Resumiendo: el mercado estaría dispuesto a pagar por el negocio de Facebook el doble de lo que está dispuesto a pagar por hacerse con el negocio de Google, cuando éste último genera unas ventas y un beneficio diez veces superior al primero. Si hablamos en términos de PER (Price/Earnings Ratio), el de Google se sitúa en torno a 20, mientras que el Facebook se dispararía a 100. Dicho de otro modo, si Facebook mantuviera el beneficio actual, tendríamos que esperar 100 años para recuperar nuestra inversión.

Evidentemente, el mercado no espera un beneficio constante sino creciente; pero sólo si es capaz de multiplicar por diez su beneficio actual podríamos entonces hablar de un interesante PER de 10. ¿Crecerá tanto?

Estoy convencido de cuál sería la respuesta de Warren Buffett a esa pregunta. Contestaría con otras dos: ¿Conoce usted bien el negocio de Facebook? Y ¿se utilizará Facebook dentro de 10 años? Si no es capaz de responder a alguna de esas dos preguntas, le recomiendo, sinceramente, que no invierta ahí su dinero. ¿Que puede salir bien? Pues sí, pero como la quiniela de esta semana…

Otro ejemplo, Tuenti. La red social de la casa, con ñ de España. ¿Qué sabemos de su valoración? Pues sabemos que Teléfonica, cuando se hizo con el 86% de la compañía, estimó su valor en un importe ligeramente superior a los 80 millones. En el momento de la compra, la facturación estimada de Tuenti era de unos 10 millones; esto es, la valoración de Telefónica equivalía a 8 veces las ventas estimadas. Si lo llevamos al terreno de Facebook, una valoración de 100.000 millones de euros equivale a 27 veces la cifra de ventas conocida.

Otro dato aislado. Puede que ustedes no le den la misma importancia que yo, o incluso puede que lo consideren como algo positivo; pero a mí, personalmente, no me gusta: el 12% de los ingresos de Facebook proviene de Zynga, compañía que desarrolla juegos sociales, conocida por ser la creadora del juego Farmville. Si una parte del negocio depende de la aceptación de un juego como Farmville, mi dinero ahí no va.

Por último, otro dato. Pero de los importantes, de los que definen la viabilidad de un negocio. Si ustedes acuden al formulario presentado por Facebook en la Securities and Exchange Commission (SEC), verán que la empresa asienta todo su potencial en el siguiente gráfico -la mala calidad del gráfico obedece, incomprensiblemente, a la fuente original-:

La mágica cifra de los usuarios diarios de Facebook en todo el mundo: 483 millones, a fecha de 31 de Diciembre de 2011. Pero veamos ahora qué entiende Facebook por usuario, y, por lo tanto, como potencial consumidor de publicidad o juegos:

Daily Active Users (DAUs). We define a daily active user as a registered Facebook user who logged in and visited Facebook through our website or a mobile device, or took an action to share content or activity with his or her Facebook friends or connections via a third-party website that is integrated with Facebook, on a given day. We view DAUs, and DAUs as a percentage of MAUs, as measures of user engagement.

Me atrevo con la traducción: "BASTA CON PINCHAR EL BOTÓN ‘ME GUSTA’ PARA CONVERTIRSE EN UN USUARIO DE FACEBOOK". Humm…

Déjenme sólo, para concluir, una anécdota de Warren Buffett. En una charla a los alumnos del MBA de la Universidad de Florida, el gurú de Omaha decía que si él fuera profesor y tuviera que poner un examen pediría como ejercicio valorar una empresa de internet a partir de los datos que él facilitaba. Y tenía claro cómo puntuar: “Anybody that gave me an answer, I’d flunk” (a todo aquél que no dejara el examen en blanco, lo suspendería). ¿Quién sabe lo que vale una empresa de internet? Si ni siquiera yo lo sé, decía…

Pablo J. Vázquez es Doctor en Economía y especialista en Value Investing. Puedes seguirle a través de Twitter en @pablojvazquez