El súbito desplome de los indicadores de actividad industrial y de servicios, unido a la grave inestabilidad financiera en Europa, hicieron temer lo peor en el tramo final de 2011. Sin embargo, la enorme inyección de liquidez al sistema financiero ha provocado una rápida reacción de los indicadores económicos que hace pensar, de momento, que la Eurozona evitará el peor escenario. Los reguladores parecen haber aprendido las lecciones de 2008 y son conscientes de la enorme fragilidad del sistema financiero.

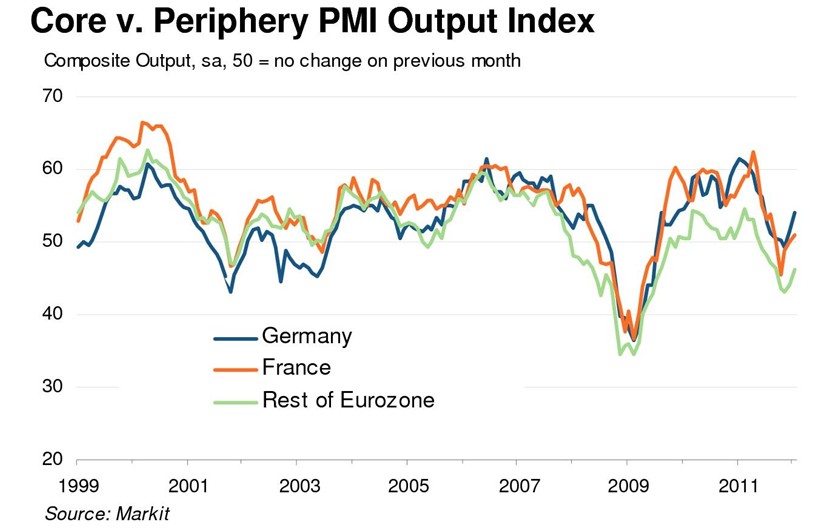

La empresa Markit Economics ha publicado el índice Flash de actividad para Francia, Alemania y el conjunto de la Eurozona, que es lo que vemos en el gráfico siguiente.

Se aprecia claramente cómo la caída, que estaba siendo tan intensa como en 2008, se ha frenado bruscamente. Alemania se encuentra ya en zona expansiva (54,0), mientras que Francia se sitúa ligeramente por encima de la zona contractiva (50,9). El conjunto de la Eurozona, debido a la fortaleza de Alemania, sale de la zona contractiva (50,4). Sin embargo, si excluimos Francia y Alemania, el resto de la Eurozona sigue en zona moderadamente contractiva, aunque menos que en diciembre.

La recuperación ha sido, sobre todo, en servicios, mientras que la industria se recupera con mucha más debilidad, lo cual implica que la inyección de liquidez del BCE a la banca (LTRO) ha logrado influir indirectamente sobre el consumo.

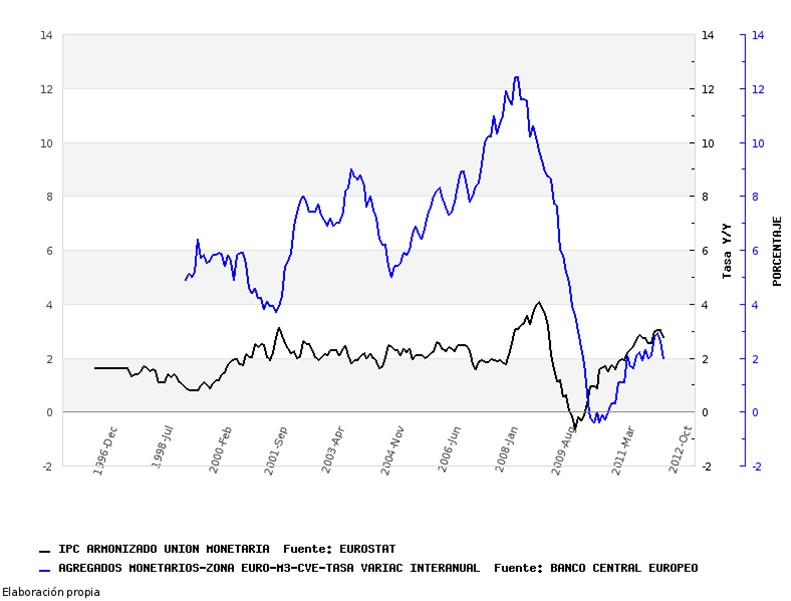

Con la tasa de variación interanual de la masa monetaria (M3) cayendo hasta el 2% en noviembre y la inflación de la Eurozona moderándose hasta el 2,7% en diciembre, el presidente del organismo monetario, Mario Draghi, ha actuado con decisión y sin miedo a provocar tensiones inflacionarias.

Existen, no obstante, críticas serias por parte de diversos analistas a este modo de actuar del BCE. La primera de ellas es que en una economía extraordinariamente influida por las finanzas esto no hace sino fomentar aún más esa lamentable deriva, pues dirige de forma selectiva los recursos de la economía europea al sector bancario.

Así, si bien la inyección de liquidez ha logrado estabilizar al sector bancario momentáneamente, esta estrategia profundiza en la mala asignación de recursos que, al fin y al cabo, ha sido la causante última de la crisis actual.

En el gráfico anterior se observa claramente cómo la masa monetaria creció durante muchos años de forma mucho más rápida que los precios de consumo, lo que ocasionó todas las burbujas de activos que ahora tienen a la banca europea al borde de la quiebra. Si, como parece, el BCE está comportándose como el banco de los bancos y tiene como prioridad básica el no dejar quebrar a ninguno, ¿qué incentivo hay para que hagan una gestión sensata de su negocio? La única consecuencia posible será una gestión cada vez más arriesgada con el fin de incrementar los bonus de los que ya disfrutan los grandes directivos del sector.

Numerosos inversores y expertos coinciden en que el BCE sólo está ganando tiempo. Estas enormes inyecciones de liquidez, que irán aumentando de forma inevitable a cada amenaza de quiebra en la banca europea, conseguirán estabilizar a corto plazo la situación, pero a costa de empeorarla a largo plazo, pues el BCE puede crear dinero pero no riqueza, y el no consentir las necesarias quiebras financieras impide el saneamiento del sector, mermando a largo plazo la capacidad productiva del resto de la economía.

Otro pernicioso efecto de estas acciones es una distribución cada vez peor de la riqueza, pues, finalmente, son las élites financieras las que se benefician en su mayor parte de ellas mientras que el grueso de la población ve cómo salarios y pensiones se quedan rezagados de los precios y los servicios públicos empeoran cada vez más mientras los impuestos son cada vez mayores y el paro y el subempleo se disparan.

Algunos economistas insisten en la necesidad de acometer una reforma radical del sector monetario y financiero, no con parches de dudosa utilidad y que pueden ser sorteados, como la tasa Tobin, que realmente no es sino una maniobra de distracción, sino con medidas de calado real como, por ejemplo, la eliminación de la reserva fraccionaria o la recuperación del patrón oro.

Por desgracia, aún falta mucho tiempo para que tales cosas se lleve a cabo, pues desde ninguno de los centros reales de decisión se está planteando nada así. Es de suponer que hasta que el capital financiero no fagocite en mucha mayor medida al productivo, llevando con ello a la ruina a la economía real y provocando un vuelco en la distribución del poder, no veamos a políticos con capacidad real para abordar reformas serias.