La UE tal y como la conocemos podría estar viviendo sus últimos días. El riesgo de que la crisis de deuda que se desató hace dos años en Grecia se lleve por delante todo el proyecto europeo es cada vez más alto. Muchas veces, desde comienzos de 2010 se ha alertado sobre el peligro que se cernía sobre el Viejo Continente. Pero quizás nunca como ahora se ha estado tan cerca de una explosión de incalculables consecuencias. Eso sí, al menos queda el consuelo de que muchas veces la única manera de que los políticos reaccionen es que se encuentren al borde del abismo. Y ése es el sitio por el que ahora mismo caminan varios gobiernos de la Eurozona.

Quizás el dato más significativo de la tensión que se vive en los mercados de deuda sea la inversión de las curvas de rentabilidad. Éste es un fenómeno extraño y que sólo se produce cuando hay serias dudas sobre la capacidad de un agente de hacer frente a sus obligaciones. Ahora mismo, la deuda a dos y tres años de los PIIGS (Portugal, Irlanda, Italia, Grecia y España) cotiza casi a la par o incluso algo más cara que sus bonos a diez años.

Evidentemente, lo normal es que el interés suba cuando lo hace el plazo de devolución. Cualquier inversor pide más rentabilidad cuando va a prestar a 10 años vista (y por lo tanto no podrá disponer de su dinero en este tiempo) que cuando sólo va a perder esta disponibilidad durante dos o tres años. Pero cuando surgen las dudas sobre su solvencia, entonces se dispara el interés a corto plazo porque se descuenta que incumplirá y porque su refinanciación de las deudas que van venciendo ya tiene en cuenta esta incertidumbre. En estos momentos, la deuda española a tres años cotiza a 6,24%, mientras que los bonos a diez años lo hacen a 6,69%.

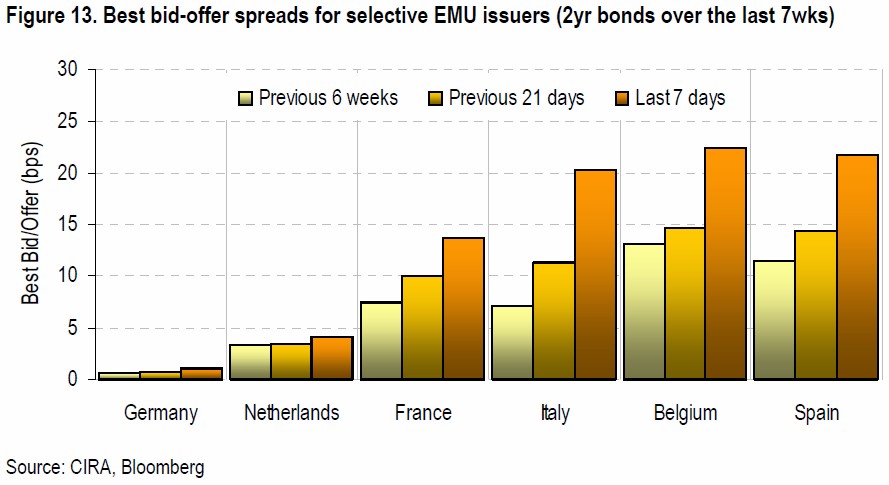

Pero Italia, Portugal o Irlanda ya han visto que sus letras a corto superaban a sus bonos a largo. En el caso del país transalpino, las rentabilidades son 6,88% a diez años y 7,06% a dos años; nuestros vecinos peninsulares pagan 11,28% y 14,23% respectivamente y los celtas 8,21% y 8,38%. Aemás, los diferenciales de la deuda a dos años se han disparado en los últimos días en otros países, como España, Bélgica o Francia, lo cual también indica un fuerte deterioro de la liquidez de los bonos en la zona euro.

"Si cae Italia..."

Especialmente preocupante es el dato italiano. Nadie está muy seguro de qué pasaría si Roma o Madrid siguen el camino de Atenas, Lisboa o Dublín. Parece seguro que no hay dinero suficiente en la UE como para rescatar a los dos grandes países del sur, especialmente en el caso de Italia, que acumula la mayor cantidad de deuda de todo el continente. Este mismo viernes, se ha sabido que Angela Merkel y Nicolas Sarkozy advirtieron a Mario Monti de que "si cae Italia, cae el euro".

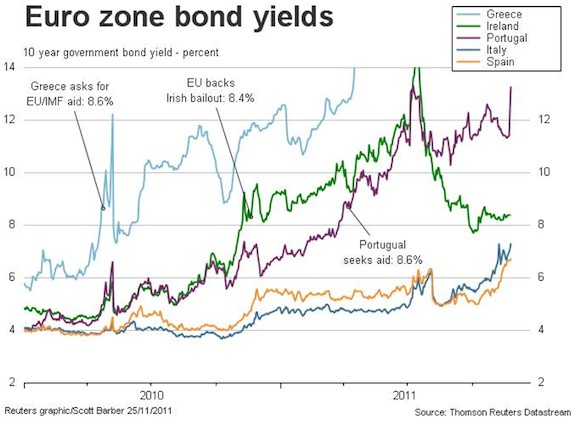

El problema es que la deuda de este país se acerca peligrosamente a los niveles de rescate (los que tenían Grecia, Irlanda y Portugal cuando sus gobiernos tuvieron que pedir la ayuda de la UE). La rentabilidad de los bonos de estos estados cotizaba alrededor del 8,5% el día que solicitaron oficialmente ayuda. Italia todavía está lejos (alrededor del 7%), pero también es cierto que a partir de estos niveles el incremento suele ser mucho más rápido (el conocido como punto de no retorno). Hace dos meses habría sido prácticamente impensable que Roma llegase a esta cifra. Hoy en día no extraña a casi nadie.

El contagio

Lo anterior es muy preocupante, porque viene a sumarse a la mala situación que ya se vivía en estos países. Pero esta semana se ha añadido un dolor de cabeza extra para los políticos y los ciudadanos europeos. El virus de la crisis de la deuda pública se ha extendido a lugares que se creían inmunes a esta enfermedad.

Alemania tuvo su primera sorpresa este jueves, cuando fue incapaz de colocar todo el papel que tenía previsto en una subasta de su Tesoro Público. Los bonos belgas están en máximos históricos y este viernes se elevaban 6 puntos básicos hasta el 5,82%, antes de la subast que tendrá lugar el lunes. Y el costo de asegurar su deuda contra una cesación de pagos tocó un récord de 407 puntos básicos, con un alza de 14 puntos básicos en el día.

Por su parte, la prima de riesgo de Francia estuvo la semana pasada a casi 200 puntos de la de Alemania. Y en los últimos días esta cifra se ha moderado porque el bund germano ha sufrido un incremento en su rentabilidad, no porque el galo haya caído, que no lo ha hecho. El 9 de septiembre, por ejemplo, el bono de Francia a diez años cotizaba al 2,48% y este jueves cerraba al 3,72%.

Los inversores empiezan a descontar que serán estos países (junto a Holanda, Finlandia o Austria) los que tendrán que pagar la factura de los destrozos de sus vecinos de la Eurozona. Y muchos están cada vez más convencidos de que no será barata.

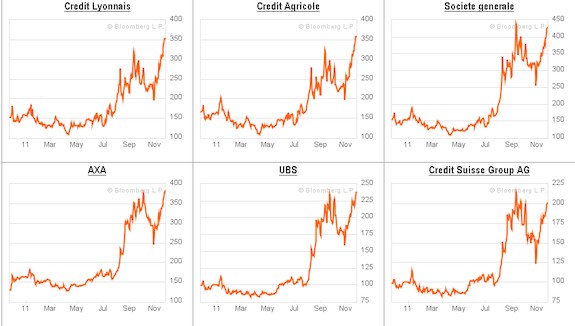

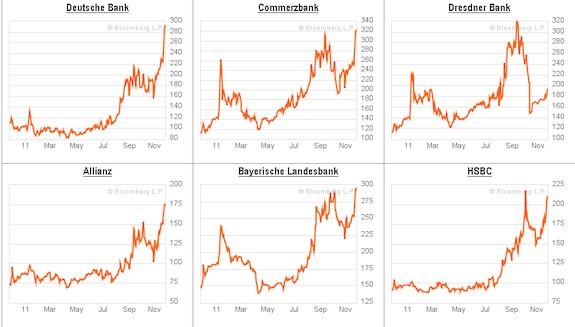

A todo esto, los CDS (Credit Default Swaps) o seguros contra impagos están en máximos (o cerca de estos niveles) en toda la Eurozona. Tanto en el caso de los bancos europeos como en la deuda soberana es mucho más caro que hace sólo unos días conseguir que alguien se haga cargo del riesgo. Pocos indicadores hay más fiables que éste acerca de la falta de fiabilidad que los mercados perciben en la economía del Viejo Continente. Debajo pueden verse varios gráficos con la evolución de los CDS de algunas de las principales entidades europeas a lo largo de 2011. Esta semana han alcanzado nuevos máximos.

Sin duda, los bancos franceses han estado entre los más afectados. Por ejemplo, los CDS de Credit Agricole se situaban este miércoles en un máximo de 351 puntos báicos, mientras que BNP alcanzaba los 340 puntos básicos. Mientras, Societe Generale llegaba a los 408 puntos, un nivel muy elevado aunque todavía algo alejado de su máximo de 428 puntos del 13 de septiembre.

La gota y el vaso

Cada una de las noticias anteriores por separado ya sería preocupante. Pero todas juntas pintan un panorama estremecedor. La crisis de deuda comenzó hace casi dos años y la acumulación de noticias ha provocado un cierto escepticismo. Es como si cada tres semanas alguien dijera que la Eurozona va a explotar y luego no pasa nada. Pero siempre hay una gota capaz de llenar un vaso que, por lo demás, cada vez está más lleno.

Esta apariencia de inmediatez explica que las reuniones de los gobiernos europeos se estén multiplicando en los últimos días. Existen dos equipos claramente definidos. El primero lo lidera Alemania, con el entusiasta apoyo de Finlandia y Holanda. Su objetivo es que los gobiernos de los países en problemas acometan las reformas necesarias antes de soltar ni un solo euro. Para eso, exigen un mayor control de su política fiscal y económica, lo que llevaría a una unión más estrecha con Berlín al control de los mandos.

En la otra esquina, Francia lidera a los PIIGS, a los que se van uniendo todos los estados que caen en la red del encarecimiento de la deuda. Su objetivo es que el BCE y Alemania suelten el dinero. Luego, ya se hablará de reformas cuando sea necesario. El resultado, aparentemente es el mismo: ayuda a cambio de reformas. Pero en esta cuestión el diablo se esconde en los detalles. ¿Harán esos cambios en su legislación estos países si ya han sido rescatados? Ésa es la pregunta que la señora Merkel se hace cada día. Su electorado piensa que no. Ella, por el momento, tampoco está muy convencida.