La semana pasada, el Wall Street Journal (WSJ) se hacía eco de la posibilidad de que el Fondo Monetario Internacional (FMI) pudiera estar ya trabajando en la concesión de líneas de crédito tanto para España como para Italia.

¿Necesita España ayuda financiera oficial?

Tras una década de tipos de interés excepcionalmente bajos que incentivaron la exportación masiva de capitales desde el corazón (Alemania, Francia, Países Bajos) hacia la periferia europea, los balances del sector bancario europeo se hallan íntimamente conectados con las fortunas de los países periféricos. Esto es especialmente importante si tenemos en cuenta que los bancos de la periferia destinaron buena parte de dichos influjos de capital a la financiación de actividades tan improductivas como las del sector público en unos casos (Grecia, Portugal) o a la creación de burbujas inmobiliarias en otros (España, Irlanda).

La relación entre bancos y estados, por tanto, se retroalimenta: mientras que el deterioro de la situación fiscal de los estados tiene su reflejo en un empeoramiento de la calidad (y, por tanto, del valor) de la deuda pública que los bancos tienen en balance, las pérdidas acumuladas por éstos como consecuencia de la depuración de los excesos de años anteriores está obligando a numerosos estados a recapitalizar y asumir parte de las mismas.

El dilema ante el que se encuentran tanto gobiernos como autoridades monetarias es el de cómo parar este círculo vicioso. La forma ideal sería mediante la reactivación del crecimiento económico, objetivo al que han ido destinadas políticas de estímulo de todo tipo durante los tres últimos años pero que, sin embargo, han resultado fallidas. La nueva estrategia, por tanto, se centra en diseñar un cortafuegos que elimine o, al menos, minimice el efecto contagio en ambos sentidos, es decir, tanto desde el balance del sector bancario hacia el del sector público y viceversa.

En este sentido, la primera parte del cortafuegos pasa por eliminar cualquier duda sobre la situación del sector bancario. Las pérdidas tendrán que aflorar y las entidades tendrán que ser recapitalizadas. La primera cuestión, por tanto, será averiguar las verdaderas necesidades de capital de los bancos europeos.

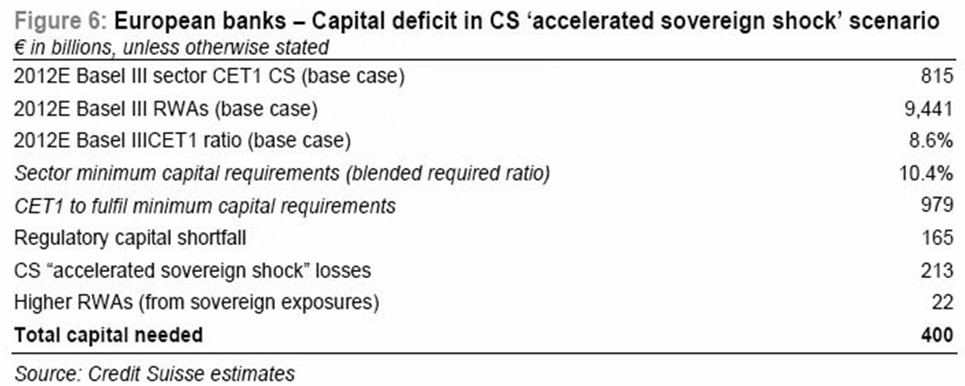

El servicio de estudios de Credit Suisse estimaba hace unas semanas que dichas necesidades ascendían a unos 400.000 millones de euros, lo que contrasta con una capitalización bursátil de sólo 540.000 millones. Al calor de estos datos, no parece posible que el sector bancario pueda generar en el corto plazo (mediante ventas de activos) los recursos necesarios para apuntalar el sistema. Es por ello que los estados tendrán que aportar una parte importante del capital necesario, lo que en la práctica supondrá -tal y como recientemente señalaba The Boston Consulting Group en un informe- la nacionalización del sector finaciero en casi todo el continente.

Teniendo en cuenta que algo más de un tercio de la zona euro (Italia, España, Grecia, Portugal e Irlanda) carece de los recursos públicos necesarios como para respaldar un proceso de recapitalización en sus respectivos sectores bancarios sin poner con ello en riesgo la solvencia del país en su conjunto, es muy probable que sea el Fondo Europeo de Estabilidad Financiera (EFSF) el vehículo utilizado para tal fin. Tras su reciente ampliación, el EFSF goza de una capacidad de 440.000 millones de euros, suficiente como para recapitalizar el sistema bancario europeo (400.000 millones), así como para financiar la parte correspondiente al EFSF de los planes de rescate tanto de Portugal como de Irlanda (unos 40.000 millones entre los dos).

La segunda parte del cortafuegos requiere la construcción de un cordón sanitario alrededor de España e Italia. La supervivencia del euro dependerá de que ninguno de estos dos países colapse. Sin embargo, la carencia de recursos en Europa tras la recapitalización de sus sistema bancario obligará a recurrir al FMI quien, tal y como comentaba el WSJ la semana pasada, pondrá a disponsición de estos dos países unas líneas de crédito con las que asegurar sus necesidades de financiación durante los próximos 12-18 meses.

Estas medidas tratarán de mitigar los posibles efectos secundarios (knock-on effects) que, derivados de posibles quiebras tanto en el sector bancario europeo como en el espacio soberano (muy probablemente la reestructuración de Grecia se producirá antes de fin de año), pudieran transmitirse a través de los mercados mayoristas de financiación.

Sin embargo, las necesidades conjuntas de España e Italia (unos 550.000 millones de euros sólo en 2012) ya superarían los recursos de los que actualmente dispone el FMI (unos 300.000 millones de euros). De ahí la urgencia de incrementar éstos si realmente se quiere que el cordón sanitario sea creíble y efectivo. Nótese que, aunque la prensa internacional ha mencionado líneas de crédito por cuantías que serían unas tres veces la cuota de cada país (es decir, de unos 14.000 millones de euros en el caso de España y de unos 27.000 en el de Italia), eso sería insuficiente. Habría que incrementar los recursos del FMI en una cantidad cercana a los 250.000 millones de euros que, al tipo de cambio actual, se corresponde con los 350.000 millones de dólares que la prensa internacional parece estar barajando.

Una "línea de crédito preventiva"

La idea de que España pudiera recibir, en algún momento, un apoyo oficial de estas características no es nueva. Ya en enero de este mismo año, Erik Nielsen, entonces economista jefe europeo de Goldman Sachs y actual economista jefe global de Unicredit en Londres, hablaba de la posibilidad de este escenario.

En la actualidad, el FMI ofrece dos tipos de líneas de crédito, una flexible (flexible credit line) y otra preventiva (precautionary credit line). Mientras que las dos requieren que los países candidatos cumplan una serie de criterios muy exigentes relativos a su capacidad para financiarse en los mercados, a la calidad de los datos estadísticos proporcionados, a la estabilidad del sistema financiero o a las políticas monetaria y fiscal, la segunda permite la existencia de riesgos al cumplimiento de algunos de dichos criterios. Dada la situación actual de las finanzas públicas a nivel sub-soberano (especialmente en lo que respecta a las Comunidades Autónomas) y de las dudas existentes sobre la salud del sistema bancario español tras el estallido de la burbuja inmobiliaria, es muy probable que España reciba el apoyo de la segunda.

A diferencia de los programas Stand-By Agreement (SBA) como los de Grecia, Portugal o Irlanda, las líneas de crédito se proporcionan a países solventes y con fundamentales sólidos que, por diferentes circunstancias, puedieran verse abocados a una crisis de liquidez. La línea de crédito permite a estos países decidir cuándo quieren hacer uso de los recursos que tienen a su disposición, pero sin verse obligados a ello. Una línea de crédito preventiva sería, por tanto, una especie de rescate light.

En la coyuntura actual, lo normal es que la línea de crédito permitiera al Banco Central Europeo (BCE) dejar de comprar bonos españoles e italianos en el mercado secundario. En su lugar, serían los departamentos del Tesoro de estos dos países los encargados de hacer uso de dichos recursos, marcando un objetivo en la rentabilidad (yield) para la deuda pública. El Tesoro ajustaría la oferta de bonos y letras en relación a la demanda de cada subasta, compensando la diferencia entre la necesidades de financiación y las cantidades efectivamente adjudicadas mediante recurso a la línea de crédito.

¿Quién financia al FMI?

Los recursos de que dispone el FMI proceden -principalmente- de aportaciones de sus países miembros, materializados bien a través del pago de cuotas bien mediante distintos acuerdos de financiación. En este sentido, una de las vías mediante las que incrementar los recursos financieros podría ser la de adelantar un año el incremento de las cuotas aprobado en diciembre de 2010 y previsto para octubre de 2012.

Aunque paradójico, muchos países en vías de desarrollo (como China, India, Brasil o Sudáfrica) estarían dispuestos a aportar nuevos recursos para rescatar a Europa, ya que la entrada en vigor del nuevo sistema de cuotas también les otorgaría mayor poder de decisión dentro del FMI. No es sorprendente, por tanto, que Estados Unidos, que sería el país que perdería más poder e influencia en el organismo, se haya opuesto -al menos por el momento- al incremento de los recursos del FMI.

Otras formas adicionales de financiación podrían ser la emisión de bonos, ampliar el número de préstamos bilaterales con países miembros o, tal y como ha propuesto recientemente Raghuram Rajan, profesor de la Universidad de Chicago y antiguo economista jefe del FMI, la creación ad hoc de un vehículo especial de financiación para el rescate europeo.

Lo peor está por ver

Lo que está claro es que todavía no hemos visto, ni mucho menos, lo peor de la crisis. Pese a sus buenas intenciones, las continuas intervenciones y distorsiones producidas por gobiernos y autoridades monetarias no harán sino alargar y profundizar el proceso de ajuste. Por lo pronto, las nacionalizaciones masivas en el sector bancario se encuentran a la vuelta de la esquina. Sobre si la nueva estrategia de contención funcionará (evitando, así, las quiebras de un número indeterminado de países desarrollados) o no, el tiempo dirá.