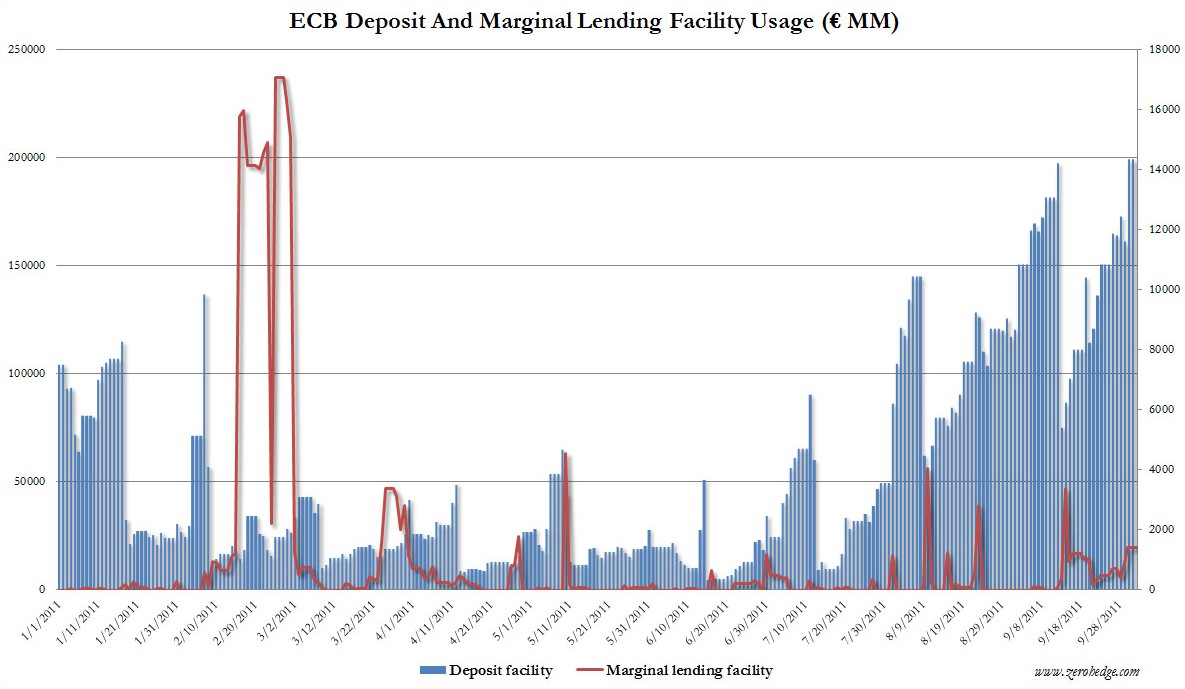

La tensión que sufre el mercado interbancario europeo, en donde los bancos se prestan dinero entre sí, ha registrado un nuevo máximo. El volumen de dinero depositado por la banca de la zona euro en el Banco Central Europeo (BCE) ascendió a casi 200.000 millones de euros, batiendo el récord de 198.000 millones registrado el pasado 12 de septiembre.

El aumento del uso de esta facilidad de depósito es una señal de que el mercado financiero no funciona correctamente. En condiciones normales, los bancos prestan estos excedentes a otras entidades en el interbancario a cambio de un determinado tipo de interés. Que lo mantengan en el BCE equivale, sin embargo, a dejarlo guardado en la caja fuerte, ya que la remuneración que ofrece el banco central por estos depósitos es mínima, muy inferior a la del interbancario. El uso de estos depósitos se ha disparado en las últimas semanas como consecuencia del agravamiento de la crisis de deuda pública europea. Ahora el nivel de desconfianza alcanza un nuevo máximo, síntoma de que los bancos dudan de la solvencia de otras entidades, de ahí que se refugien en el BCE.

Este lunes, las bolsas europeas sufrieron una nueva jornada de caídas generalizadas, lideradas una vez más por el sector financiero. Entre las entidades más afectadas destacan las francesas BNP y Societe Generale con pérdidas próximas al 5% y la francobelga Dexia, que a primera hora de la sesión perdía hasta un 14% y cerró con una pérdida superior al 8%.

Detrás de estos desplomes está la crisis de deuda soberana de la zona euro. Y es que, tal y como avanzó Libre Mercado, los tres grandes bancos galos (BNP, SocGen, BNP y Credit Agricole) acumulan casi 600.000 millones en deuda -pública y privada- de Grecia, España e Italia. El peso total de sus activos representan el 250% del PIB galo. Por su parte, Dexia está también muy expuesta a la deuda pública periférica, especialmente a la de Grecia, Portugal e Italia.

La acumulación de este tipo de activos en su balance está restringiendo hasta el extremo su acceso a financiación en el mercado. Es decir, los bancos no les prestan dinero en el interbancario, ya que dudan de su solvencia. El grado de liquidez de una entidad financiera es esencial, ya que refleja su mayor o menor capacidad para cubrir sus compromisos a corto plazo (deuda) con recursos de corto plazo. Si el banco es incapaz de recabar en el mercado la liquidez precisa para refinanciar su deuda a corto entra en estado de insolvencia.

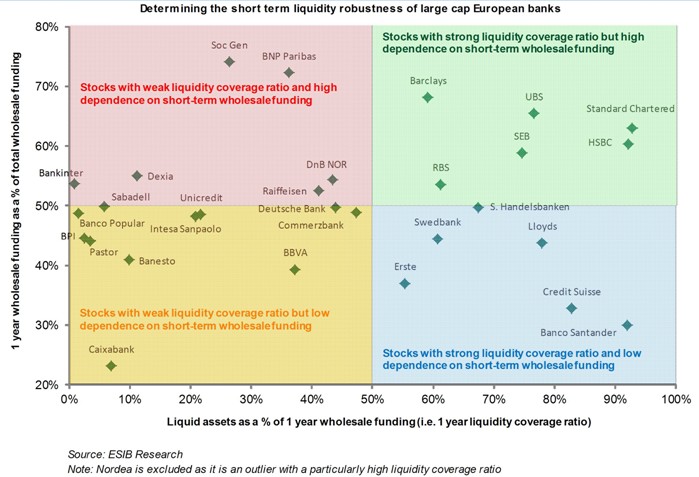

Los bancos menos líquidos de la zona euro

Y es aquí, precisamente, donde cobra especial interés el análisis elaborado por el banco luso Espirito Santo acerca de la liquidez y las necesidades de financiación a corto plazo (menos de un año) de la banca europea. El siguiente gráfico muestra que los galos SocGen y BNP y el belga Dexia son las entidades menos sólidas en este ámbito (cuadrante superior izquierdo) por ser las que tienen una mayor necesidad de financiación a corto plazo y un menor volumen de activos liquidables.

Los ministros de Finanzas de Bélgica y Francia se reúnen este lunes para tratar, precisamente, la delicada situación de sus respectivos sistemas financieros, en medio de los rumores acerca de la necesidad de inyectar nuevamente recursos públicos para apuntalar a sus principales entidades.

En ese sentido, la agencia de calificación estadounidense Fitch rebajó la semana pasada el rating de Dexia de "BB" a "B+" debido, principalmente, a sus problemas de financiación y liquidez. Si persisten los problemas en los mercados financieros durante un periodo prolongado el acceso a la financiación resultará todavía más difícil para Dexia, indicaba la agencia en su comunicado.

Este lunes ha elevado su advertencia tras amenazar con revisar a la baja la nota de las tres principales entidades operativas de Dexia (Dexia Banca Bélgica, Dexia Crédito Local y Dexia Banca Internacional en Luxemburgo) por el nuevo deterioro en la liquidez del grupo. La decisión de Moody's se basa en los temores que provoca el nuevo empeoramiento de la liquidez de la entidad, en un contexto en el que las condiciones de financiación en el mercado son cada vez más complicadas. Por ello, la agencia ha anunciado la revisión de las tres principales entidades del grupo, para una posible rebaja de su calificación.

Pese a ello, Fitch confía en que al ser Dexia propiedad estatal, y debido a su importancia sistémica, existe una elevada probabilidad de que reciba nuevamente apoyo público de Bélgica, Francia y Luxemburgo si fuera necesario. Dexia tiene una exposición a la deuda pública griega de 3.400 millones de euros, y recibió una inyección pública de 6.000 millones en el auge de la crisis financiera de 2008 por parte de los gobiernos de Francia y Bélgica. El titular belga de Finanzas, Didier Reynders, adelantó hace unos días que no se pretende negociar la escisión del grupo bancario, sino que se va a examinar la situación en la que se encuentran los bancos para ver de qué manera se puede ayudar a remontar el bache actual.

Contagio a la banca de EEUU

Las bolsas europeas han comenzado la semana con fuertes caídas tras conocerse que Grecia incumplirá sus compromisos de reducción de déficit público marcados por las autoridades internacionales. Además, el ministro de Finanzas alemán ha rechazado la posibilidad de ampliar la contribución germana al actual Fondo de rescate bancario y se ha mostrado contrario a su apalancamiento -a través del BCE- para monetizar deuda periférica. A ello, se suma, además, la advertencia de un importante parlamentario conservador alemán, señalando que Grecia está en bancarrota y, probablemente, necesite un "quita" en su deuda del 50% como mínimo.

Por su parte, los ministros de Finzanzas de la zona euro discuten nuevamente este lunes la reforma del Fondo de rescate y el desbloqueo del siguiente tramo de ayuda a Grecia, aunque no se esperan grandes novedades.

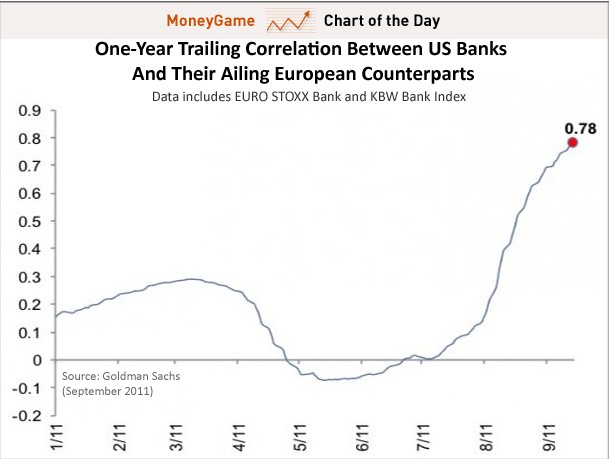

Las crecientes dudas sobre el rescate griego, y su consiguiente quiebra, sigue golpeando con dureza al sector financiero europeo. Hasta tal punto esto es así que la Reserva Federal de Nueva York está solicitando a los bancos europeos información detallada sobre su situación diaria de liquidez, ante el temor de que la crisis del euro cruce el charco y acabe afectando al sistema bancario norteamericano a través de las filiales europeas allí ubicadas.

No en vano, tal y como muestra el siguiente gráfico de Goldman Sachs, la correlación que existe entre la cotización de los bancos europeos y estadounidenses se ha disparado en los últimos tiempos debido, precisamente, al temor de que la crisis de la zona euro impacte también en la banca de EEUU.