La crisis de deuda pública, a uno y otro lado del Atlántico -tras la rebaja crediticia de EEUU por parte de S&P-, continúa invariable. Nada ha cambiado, todo sigue igual. Los problemas estructurales que presentan numerosos países desarrollados siguen tan presentes como la semana pasada, y las intervenciones de gobiernos y bancos centrales para atenuar la presión de los mercados generan un impacto cada vez menor.

Tras la degradación crediticia de EEUU, los líderes políticos de las grandes potencias mantuvieron intensos contactos este fin de semana para calmar a los mercados y evitar así un lunes negro en bolsa. Los ministros de Economía y Finanzas del G20 y los gobernadores de los bancos centrales subrayaron este lunes su compromiso de "tomar todas las medidas" de manera concertada para "garantizar la estabilidad financiera y la liquidez de los mercados", así como trabajar "intensamente para obtener resultados concretos en favor de un crecimiento más fuerte, duradero y equilibrado".

Por su parte, y en el ámbito concreto de la zona euro, el BCE anunció el domingo su intención de comprar deuda pública española e italiana en el mercado secundario después de que la prima de riesgo de ambos países se disparara la semana pasada. Sin embargo, el efecto bursátil de ambos anuncios está obteniendo resultados muy limitados este lunes.

Efectivamente, contradiciendo su compromiso de hace apenas unos días, el BCE ha comprado deuda soberana de España e Italia, dos países que tienen una notable importancia en la zona del euro en un momento en que la degradación de la calificación de la deuda estadounidense hace temer una nueva oleada de ventas.

Las primeras estimaciones de los analistas rondan los 5.000 millones de euros. Tales adquisiciones han logrado reducir las primas de riesgo de ambas naciones al entorno de los 290 puntos básicos, tras haber acabo la semana pasada en el ámbito de los 375 -casi 100 puntos de diferencia en una sola jornada-. La rentabilidad de sus bonos frente a los alemanes estaban en alrededor del 5,3% para las obligaciones a diez años y entre un 4,4 y un 4,5 % para las de cinco años.

La bolsa se da la vuelta

Dicha relajación logró disparar a primera hora de la sesión las bolsas de Madrid y Milán, avanzando a tasas superiores al 2,5%. Sin embargo, el repunte apenas se disipó en tres horas. En una jornada de alta volatilidad, ambos índices se dieron la vuelta y cotizaron en rojo a partir de la media sesión. El Ibex cerró con una caída del 2,44%.

Las bolsas europeas también cayeron de forma generalizada pese a la intervención del BCE: Milán se dejó un 2,4%, Francfort un 5,02%, seguido de París (-4,68%), Londres (-3,39%) y Lisboa (-3,13%). Por su parte, el índice Nikkei de Tokio cerró con una pérdida del 2,17%, al igual que los mercados bursátiles del Sudeste Asiático. Todo ello agravado de forma sustancial por la fuerte caída de Wall Street tras la degradación de EEUU.

La bajada generalizada de la bolsa internacional y la casi inmediata moderación de los índices de Madrid y Milán constatan, más allá de las dudas que genera EEUU, el muy limitado efecto de la intervención del BCE en el mercado de deuda pública. Pese a ello, numerosos analistas y gobiernos de la zona euro siguen presionando a la entidad que preside Jean-Claude Trichet para que mantenga e incremente la compra de bonos españoles e italianos. Sin embargo, los datos demuestran que este mecanismo extraordinario ha fracasado. Y ello, por varios motivos.

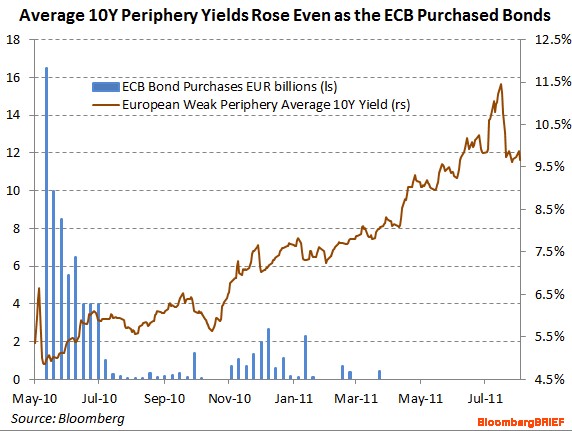

El BCE ha empleado la misma estrategia con los países de la zona euro ya rescatados. En la actualidad, acumula en su balance cerca de 75.000 millones de euros en deuda pública de Grecia, Irlanda y Portugal. Pero las compras no han impedido que la rentabilidad media de los bonos periféricos a 10 años se eleve hasta una tasa cercana al 10%.

Por otro lado, la entidad tendría que poner en marcha una compra masiva de deuda española e italiana para tratar de contener su elevada rentabilidad. En este sentido, cabe recordar que Grecia, Irlanda y Portugal acumulaban una deuda pública de 637.000 millones de euros a finales de 2010, una cifra muy inferior a la que sumaban España (639.000 millones) e Italia (1,8 billones).

¿Problema? El BCE apenas cuenta con un capital de 10.700 millones de euros. De este modo, si el BCE comprase 100.000 millones de euros en bonos españoles e italianos y éstos se depreciasen apenas un 10% su balance entraría en números rojos, con lo que precisaría de aportaciones extra de capital por parte de los socios comunitarios -ya tuvo que ampliar su capital en 5.000 millones en 2010- o bien imprimir directamente euros para cubrir las pérdidas -violando nuevamente los tratados fundacionales de la UE-.

Fondo de rescate europeo

Además, la compra de bonos se ha concebido en todo caso como una medida temporal. De ahí, precisamente, que se siga discutiendo la posibilidad de flexibilizar el actual Fondo de rescate europeo (EFSF por sus siglas en inglés) para que éste, y no el BCE, pueda comprar deuda pública de los países periféricos. En este sentido, el presidente francés, Nicolas Sarkozy, y la canciller alemana, Angela Merkel, señalaron el domingo en un comunicado conjunto que los acuerdos del pasado 21 de julio (segundo rescate griego y ampliación de las facultades del fondo europeo) deberían obtener cuanto antes las "autorizaciones parlamentarias" para que se apliquen antes de finales de septiembre.

Pero, una vez más, los mensajes son contradictorios. Por un lado, el Gobierno de Merkel aclaró este lunes que el fondo de rescate europeo va a seguir "como es", como era desde su creación, en 2010, a raíz del primer rescate griego, frente a las especulaciones sobre su empleo para comprar bonos soberanos en el mercado secundario. Por otro, el tamaño de dicho Fondo sigue siendo insuficiente para rescatar a España e Italia, llegado el caso. El debate acerca de la ampliación del Fondo sigue su curso, pero Alemania se mantiene reticente ya que, en última instancia, serán sus finanzas públicas las que tendrían que soportar la carga, con el consiguiente encarecimiento de su deuda pública y probable degradación crediticia.

La nueva intervención del BCE tan sólo sirve para ganar algo más de tiempo, pero el fracaso de los mecanismos puestos en marcha hasta el momento para frenar la crisis de deuda (rescates y compra de bonos) tan sólo muestra que el margen es cada vez menor.