Hasta el inicio de la crisis, el Banco Central Europeo había sido un organismo europeo bastante tranquilo y relativamente ignorado por la prensa en general. Pero la llegada de la recesión llevó a Jean-Claude Trichet, su presidente, a bajar los tipos de descuento al 1%, inyectar miles de billones en el sistema bancario y comprar bonos de los gobiernos periféricos por valor de 80.000 millones de euros. Ésta es, según algunos, una acción prohida por el tratado de Mastritch, por lo que tanto el organismo como su presidente atrajeron así todas las miradas.

Las críticas tampoco se han hecho esperar. Los gobiernos en problemas han criticado a Trichet, acusándole de no ser suficientemente expansivo. Con Sarkozy, por ejemplo, las disputas vienen de largo. El presidente francés ha llegado a acusar a Trichet de "estar obsesionado con una inflación [de precios] que no existe". Desde París, se creía que la influencia del Bundesbank, tradicionalmente muy duro con la inflación de precios, sobre el BCE era determinante.

De hecho, Trichet ha alentado esta fama en sus ruedas de prensa, haciendo siempre hincapié en la necesidad de mantener el principal indice de precios bajo control y asegurando que es su principal prioridad. Pero a la hora de la verdad, ¿cómo ha actuado Trichet? ¿Tienen sentido las criticas de la periferia por no ser más expansivo?

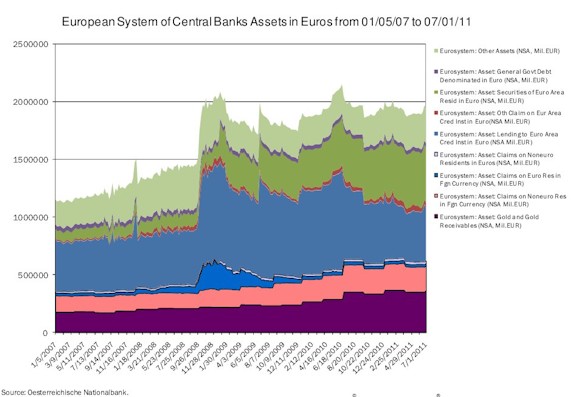

Como se puede ver en la imagen, la reacción de Trichet a la crisis ha consistido en llevar el balance del BCE de estar por encima del billón de euros, hasta practicamente los 2 billones de euros. Los criticos de Trichet argumentan que la reacción de la Reserva Federal o del Bank of England ha sido más agresiva, lo cual es cierto. Pero no se debe olvidar que la Reserva Federal está a cargo de la moneda de reserva mundial (de hecho, durante esta crisis ha abierto prestamos a bancos de todo el mundo, incluyendo los europeos) y que el Bank of England se ha embarcado en una expansión extraordinaria para salvar al sistema bancario que ha llevado al Reino Unido a estar sufriendo subidas de precio del 4'5%.

Desde el inicio del crash, en 2008, Trichet advirtió repetidamente de la necesidad de la austeridad fiscal por parte de los gobiernos, término que se pondría de moda más adelante, para evitar alargar la crisis innecesariamente. Pero a la vez, no era tan austero por lo que respecta al sistema bancario: bajaba los tipos de interés progresivamente desde 4'5% hasta el 1% y ofrecía liquidez ilimitada. Diversos economistas alabaron estas medidas de Trichet asegurando que era exactamente lo que la eurozona necesitaba para salir de la crisis rapidamente. Trichet siempre puso mucho enfasis en indicar que estos programas eran solo prestamos temporales y por lo tanto no representaban Quantitive Easing, como las acciones de la Fed o el BoE.

A mediados de 2009, las condiciones del sector bancario empeoraban a pesar de los planes de rescate de los gobiernos. Por eso, Trichet decicidió comprar covered bonds, paquetes de inversiones que se formaron durante la burbuja por valor de 60.000 millones de euros. Trichet y la prensa volvieron a insistir en que no era similar al QE de otros bancos centrales porque las compras se iban a esterilizar, es decir se iban a vender activos por valor igual a la compra, dejando la masa monetaria intacta.

La indenpendencia del BCE

Pero en Alemania estas noticias no sentaron bien, ya que la esterilización era una operación de maquillaje más que real. Así, Trichet asegura que tuvo que defender la independencia del BCE respecto a las presiones de Angela Merkel que lo acusaba de ser demasiado laxo. La supuesta esterilización de Trichet consistía en depósitos que los bancos comerciales realizaban en el banco central. El problema es que sólo fueron una esterilización de maquillaje con la intención de dar la impresión de ser menos laxo de lo que realmente era, ya que 1) era una medida temporal y por lo tanto el dinero acabaría en el mercado, 2) los depositos eran elegibles como colateral en la ventanilla de descuento, así que podían servir para obtener liquidez extra en cualquier momento.

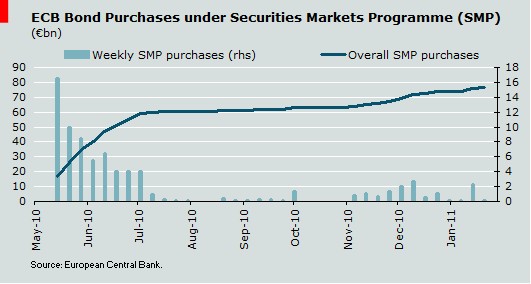

La crisis siguió su curso y la insolvencia se trasladó del sector bancario a los gobiernos. Trichet estuvo ayudando indirectamente a la deuda soberana aceptando los bonos como colateral, pero finalmente tuvo que intervenir directamente para evitar la quiebra de Grecia, y más tarde de Irlanda y Portugal. Lo hizo bajo el plan denominado SMP, Securities Makets Programme, que consistió en la compra directa de bonos de los gobiernos por parte del BCE. Trichet volvió a negar que consistiera en un plan de QE, ya que volvía a usar el mismo sistema de "esterilización".

Este movimiento sorprendió a mucha gente. Primero porque hasta el momento se pensaba que un movimiento como este estaba prohibido bajo el tratado de Mastritch, y segundo, porque daba al traste con la apariencia de austeridad y dureza respecto a política fiscal de la que había hecho gala Trichet. De hecho, el presidente del BCE siguió con sus declaraciones duras respecto a la necesidad de una política fiscal responsable, lo cual le valió críticas de los paises períféricos en problemas. Pero cada vez que un gobierno empezaba a tener problemas el BCE aparecía para mantenerlo a flote. Las acciones empezaban a separse del discurso, ante la necesidad de los paises periféricos y la voluntad de mantener la unión a cualquier precio.

Trichet y el resto de autoridades europeas incluso pasaron por alto cuando el banco central de Irlanda decidió saltarse la autoridad del BCE e "imprimir" sus propios euros para facilitarselos a su sistema bancario. En 2011, los paises de la Unión finalmente se pusieron de acuerdo para crear el EFSF, el fondo de rescate europeo, pero no debemos olvidar que los bonos del EFSF no son más que un preludio del eurobono y que pueden ser usados como colateral en la ventana de descuento del BCE.

La oposición real dentro del banco central a todas estas acciones vino por parte de los miembros alemanes. Por ejemplo, ya a finales de 2010, Axel Weber hablaba de la necesidad de retirar todos los estímulos y subir los tipos de interés. A pesar de la fama de duro, Trichet dejó que el indice de precios medio en la zona euro se elevara hasta 2,7% en mayo, bastante por encima del límite del 2%, sin subir los tipos de interés u otra reacción. En España se llegó a un 3,4%.

La batalla por su sucesión

El mandato de Trichet acaba este año y durante principios de este año se abrió la batalla política por su sucesión. El candidato mejor posicionado parecía ser el alemán Axel Weber, que contaba con el apoyo de Angela Merkel. El segundo candidato, el italiano Mario Draghi tenía el sustento de Nicolas Sarkozy. Weber, presidente del Bundesbank, representaba el ala más responsable y menos inflacionaria, mientras que Draghi, ex-Goldman Sachs, representaba la opción más laxa y inflacionaria.

Conforme pasaban las semanas la nominación de Weber parecía cada vez más segura, hasta que saltó la sorpresa con su dimisión del BCE. Él mismo explicaba las razones alegando que las políticas de responsabilidad monetaria y fiscal no tenían apoyo dentro de la Unión Europea y por lo tanto se veía incapaz de ejercer como presidente. Merkel cortó las declaraciones al respecto durante dos semanas, para finalmente ceder y nominar al candidato propuesto por los franceses, Mario Draghi, que aparentemente sí está dispuesto a aceptar las condiciones que Weber rechazó.

La crisis de la deuda de fondo

Los últimos meses de Trichet no parece que vayan a ser cómodos. La crisis de la deuda europea se ha recrudecido, mientras el indice de precios sigue por encima del 2%, dejando poco espacio para maniobrar. Como había anunciado, la semana pasada subió los tipos de interés al 1'5%, pero al mismo tiempo aseguraba que continuaría aceptando como colateral los bonos de Portugal, que fueron recientemente calificados como bonos basura por Moody's, como ya pasó con los de Grecia y Irlanda.

Así, aunque Trichet siempre ha usado una retórica dura y de responsabilidad, a la hora de la verdad siempre ha salido al rescate de los bancos y de los paises de la unión, monetizando sus bonos o aceptándolos de colateral incluso cuando son calificados de bonos basura. La necesidad de mantener la Unión Monetaria ha estado siempre por encima de la necesidad de controlar los precios, que empiezan a anclarse en niveles preocupantes.

Las perspectivas de futuro indican comportamiento similar, ya que su sucesor Draghi no parece que vaya a cambiar de rumbo, sino todo lo contrario. El Banco Central Europeo y los intereses políticos de la unión parecen tener claro que el objetivo es manterse unidos, usando las políticas monetarias necesarias, a pesar de mantener un discurso de austeridad y contención monetaria seguramente destinado a contentar a la población alemana y de los paises nórdicos.