Desde la Reserva Federal de EEUU (FED) y muchos de sus defensores se asegura que la inflación de precios no es un problema para seguir adelante con sus planes de inyecciones monetarias. Pero al mismo tiempo, y contradiciendo la versión oficial, Bernanke está empezando a probar los diferentes mecanismos que tiene a su disposición para intentar controlar y retirar la enorme liquidez que ha inyectado durante la crisis.

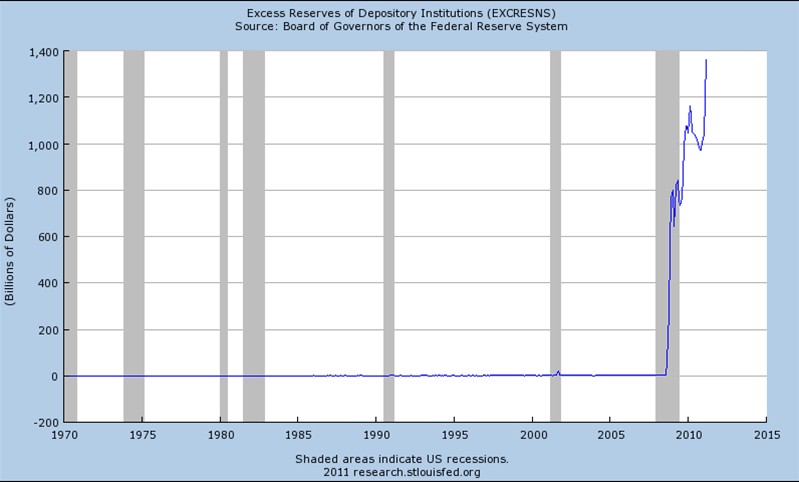

El problema principal de Bernanke son las reservas excesivas -en la gráfica- de los bancos, resultado de los diferentes planes que la FED ha empleado durante esta crisis para inyectar liquidez. Una pequeña parte del nuevo dinero ha salido al mercado, principalmente vía gasto del Gobierno, pero la mayoría está parado en posesión de los bancos, que no están aumentando la cantidad de préstamos ante la baja demanda de crédito y, por tanto, acumulan el nuevo dinero como reservas excesivas.

Sin embargo, la realidad es que los bancos tienen todo este dinero para empezar a prestar y multiplicarlo vía reserva fraccionaria en cualquier momento que deseen, es decir, cuando la demanda de crédito aumente. Todos los economistas están de acuerdo en que sucederá, pero hay fuertes discrepancias en el cuándo.

En el momento en que suceda, si no se toman fuertes medidas, el riesgo es que el dólar podría llegar a hiperinflacionar, según advierten distintos analistas. Una pista acerca de la opinión de la Reserva Federal la encontramos en que Bernanke ya está empezando a probar las herramientas que piensa emplear para tratar de controlar todo este exceso de liquidez.

Interés de la ventana de descuento

Tradicionalmente, los bancos centrales suben los tipos de interés a los bancos comerciales por los préstamos que conceden a través de la denominada ventanilla de descuento para encarecer su financiación, repercutiendo así en los intereses que acaban cobrando al mercado, provocando una reducción en el crecimiento del crédito.

Pero en el momento actual los bancos comerciales tienen un exceso de dinero parado -las antes mencionadas reservas excesivas-, y no necesitarían acceder a la financiación de la ventanilla de descuento durante un largo periodo. Por lo tanto, la repercusión de la subida de estos tipos de interés no tendría apenas repercusión, quizás solo psicológica. Es por esta razón que Bernanke ha tenido que desarrollar herramientas monetarias inéditas.

Pagar intereses por las reservas excesivas

Nunca antes en la historia la Reserva Federal había pagado intereses en las reservas excesivas. Es una nueva herramienta con la que Bernanke va a experimentar durante esta crisis. Como se ha comentado anteriormente, las reservas excesivas es dinero depositado en la FED que los bancos no están usando para conceder préstamos. En tiempos normales o de burbuja las reservas excesivas son mínimas, ya que los bancos prestan todo lo que pueden gracias al actual sistema monetario y las generosas garantías del gobierno al sistema bancario.

Pero durante esta crisis la demanda de crédito se ha congelado a la vez que el banco central estadounidense ha inyectado liquidez en el sistema bancario, provocando así el crecimiento inédito de las reservas excesivas de los bancos.

Bernanke consiguió en 2006 que el Congreso le permitiera pagar intereses por las reservas excesivas, pero la aplicación de la medida fue pospuesta hasta 2011, ya que el pago de estos intereses representa pérdidas para el Gobierno. Ante la crisis, el Congreso cedió y permitió a Bernanke pagar intereses en las reservas excesivas a partir de 2008.

Los efectos de pagar intereses en estos depósitos, además de ser una forma discreta de financiar a los bancos, incentiva a las entidades a mantener el dinero parado. Es decir, los bancos van a preferir mantener el dinero depositado en la Reserva Federal, cobrando los correspondientes intereses en lugar de prestarlo al sector privado, que siempre lleva implícito un cierto riesgo de impago a menos que la diferencia en el interés pagado justifique el riesgo.

Así pues, subiendo los tipos de las reservas excesivas Bernanke podría frenar el ritmo al que los bancos prestan dinero al sector privado. Pero es importante entender que esta herramienta es incapaz de retirar toda la liquidez creada durante la crisis. Tan sólo podría retrasar su salida, y al precio de inyectar aún más dinero -los intereses que paga la FED-.

Ahora mismo, estos tipos están muy bajos, en el 0,25%, y es de suponer que tienen un impacto mínimo, pero durante el resto de la crisis -y dada la irrelevancia de los tipos de descuento- se van a convertir en uno de los principales recursos de Bernanke para controlar el ritmo de crecimiento del crédito y, por tanto, de la masa monetaria.

"Reverse repos"

Aunque la forma y reglas exactas van variando, el concepto de "reverse repo" es muy sencillo: la Reserva Federal toma dinero prestado del sistema financiero a cambio de pagar un interés -normalmente muy bajo- usando bonos como colateral. Pero un banco central no tiene ninguna necesidad de pedir dinero prestado al sistema financiero, por lo que la finalidad de una "reverse repo" es, sencillamente, retirar liquidez del mercado temporalmente.

Uno de los usos tradicionales de las "reverse repos" es mantener los tipos de interés de la "federal fund rate" (similar al interbancario europeo) dentro del rango que desea la Reserva Federal. Al variar la cantidad de dinero disponible en el sistema financiero para prestar (oferta monetaria) también cambian los tipos de interés. Desde la propia FED ya anunciaron un uso inédito para este tipo de operaciones, explicando que pueden usarse para retirar parte de la liquidez inyectada a raíz de la crisis.

La cuestión es que esta afirmación del banco central estadounidense es, como mínimo, incompleta. Si bien es cierto que las "reverse repos" retiran liquidez del sistema financiero, es importante tener en cuenta que solo es algo temporal. Cuando la "reverse repo" se acaba, el dinero regresa al sistema financiero. Y la duración de las "reverse repos" es, normalmente, muy corta, desde un día hasta un máximo de 65 (aunque estos casos no son los más comunes, al menos hasta ahora).

De este modo queda claro que las "reverse repos" no sirven para retirar la liquidez definitivamente, tan sólo para retenerla apenas unos días. La intención de Bernanke, sin embargo, es emplearlas para jugar con las expectativas de los inversores y tratar así de cambiar la tendencia del mercado a corto plazo.

Hace apenas un mes la Reserva Federal anunció el comienzo de estas operaciones, pero su uso ha sido simbólico. La primera retiró temporalmente liquidez por valor de 1.750 millones de dólares y la segunda 750 millones. Para ponerlo en perspectiva, durante ese mismo mes la Reserva Federal inyectó en el sistema alrededor del 100.000 millones de dólares a través del Quantitative Easing 2 (QE2) y el QELite.

Así pues, parece un contrasentido comprar bonos públicos del Gobierno (QE) y venderlos temporalmente (reverse repos), todo al mismo tiempo. Pero es que la intención de Bernanke es empezar a probar el impacto de las "reverse repos" en el mercado, acostumbrar al sistema financiero y, por último, mandar un mensaje sobre la posibilidad del fin de la orgía monetaria.

No obstante, Bernanke no conoce el impacto real que podría suponer la retirada de liquidez y, por tanto, necesita ir haciendo pruebas para calibrar sus modelos. El problema es que las reacciones en el pasado no son necesariamente indicativas de las que provocarán en el futuro. Es por esta razón que, aunque los banqueros centrales siempre hablan de su tarea con lenguaje científico, en realidad es más bien un arte inexacto.

Aumentar el coeficiente de caja

Otra herramienta tradicional de los bancos centrales para contraer la masa monetaria es aumentar el coeficiente de caja, esto es, incrementar el porcentaje de fondos que los bancos comerciales deben depositar cuando realizan un préstamo. Cuanto más alto sea dicho coeficiente más caro es para el banco conceder un crédito.Ésta es la única de las herramientas barajadas hasta ahora que, realmente, podría contraer la masa monetaria de una forma más o menos permanente, al menos hasta que el banco central decida bajarlo otra vez).

El problema aquí radica en que si bien una parte del sistema financiero, con exceso de reservas, podría aguantar sin problemas dicha subida, otras muchas entidades no cuentan con tales fortalezas. De este modo, muchos bancos tendrían graves problemas en caso de que Bernanke apueste por incrementar de forma sustancial el coeficiente de caja.

Venta de activos

La Reserva Federal también podría vender parte de los activos de su balance para retirar de manera definitiva al menos una buena parte de la liquidez inyectada. Pero esta solución tampoco está exenta de riesgos. De hecho, todo apunta a que sería inviable.

En la actualidad, el balance de la FED está compuesto, básicamente, por dos tipos de activos: deuda pública del Gobierno y activos hipotecarios de los bancos.

- Bonos públicos: Bernanke está adquiriendo bonos del Gobierno estadounidense mediante los programas de Quantitative Easing, convirtiéndose en el principal comprador del mercado. Si cambia radicalmente su política y no sólo dejara de comprar sino que empezara a vender, provocaría un fuerte aumento en la rentabilidad de la deuda (tipos de interés), encareciendo la financiación del Gobierno en un momento en el que su deuda crece a un ritmo histórico. Así pues, muchos temen que esta solución acentúe el riesgo de quiebra de EEUU.

- Activos hipotecarios: la Reserva Federal también compró una gran parte de estos activos a un precio muy superior a su valor de mercado, de modo que su venta no retiraría toda la liquidez inyectada. Ello podría agravar el hundimiento del mercado inmobiliario estadounidense, algo que el Gobierno está tratando de evitar -sin demasiado éxito-. Es muy significativo que el programa QE-Lite sirva para que la FED reinvierta en la compra de más deuda pública el dinero que obtiene del vencimiento de activos hipotecarios, consolidando así la expansión monetaria cuando había prometido lo contrario.

Además, la Reserva Federal admitió implícitamente a principios de año que su programa de compras, tanto de deuda como de hipotecas, ha sido una mala inversión. No obstante cambió sus normas de contabilidad para poder traspasar al Tesoro de EEUU (los contribuyentes) las pérdidas derivadas de estos activos.

Conclusión

En definitiva, la FED no podrá retirar toda la liquidez que ha inyectado en el sistema bancario durante esta crisis, pero que sí tiene opciones para limitar y, hasta cierto punto, controlar el ritmo al que los bancos prestan este dinero al sector privado. La herramienta principal será, posiblemente, los intereses que paga por las reservas excesivas.

Por otro lado, muchos analistas no descartan un Quantitative Easing 3 (QE3), un nuevo plan de compra de deuda pública, como única forma de que el Gobierno pueda mantener su actual nivel de gasto. En tal caso, la FED seguirá financiando al Gobierno, lo cual acentuará las presiones inflacionarias. Sin embargo, al mismo tiempo, Bernanke podrá emplear las herramientas mencionadas para restringir el crédito al sector privado y así tratar de mantener bajo control el aumento de precios.

Como resultado, en caso de materializarse este escenario, EEUU facilitaría, aún más, la financiación a la parte improductiva de la sociedad -el Gobierno- mientras que la restringiría a la parte productiva -el sector privado-, lo cual dificultará el crecimiento económico a medio y largo plazo. De hecho, la mezcla de estos ingredientes avivaría el riesgo de una futura estanflación (recesión, paro y subida de precios).