El Banco Central Europeo (BCE) ha subido este jueves los tipos un 0,25% por primera vez en dos años. Desde mayo de 2009, el precio oficial del dinero en la eurozona se situaba en el 1%, el nivel más bajo de su historia. Sin embargo, Jean-Claude Trichet ha explicado que era necesaria la subida para contener la creciente inflación en la eurozona.

Desde que se ha conocido la noticia, han surgido las voces contrarias a la decisión del BCE. Desde partidos, sindicatos y organizaciones de consumidores se alerta de que esta medida pondrá un peso añadido en el equipaje de los europeos, en un momento en el que comenzaba a percibirse una ligera recuperación. Después de una década de tipos históricamente bajos (que muchos señalan como los responsables de la burbuja que explotó en 2007) y tras dos años con el interés en el 1%, muchos parece que no tienen suficientes.

Sin embargo, éste podría ser el primer paso para un crecimiento sólido. Y puede que sea la economía española, curiosamente la más endeudada de Europa, la que más beneficiada salga de la medida a largo plazo. Aunque a corto plazo podría provocar dolorosos efectos, como la subida de las hipotecas.

Ahorrador o no ahorrador

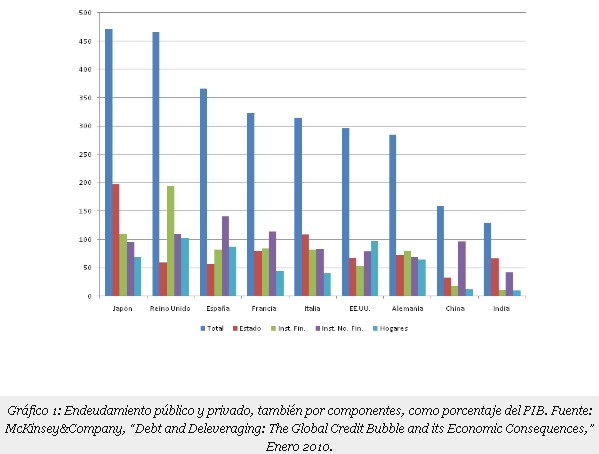

Como dice la publicidad de una conocida entidad bancaria, todos los consumidores se dividen entre ahorradores o no ahorradores: es decir, si deben más o menos dinero del que poseen. En la actualidad, los españoles estamos en el podio de los ciudadanos más deudores del mundo. El endeudamiento público y privado se sitúa en los alrededores del 350% del PIB, cifra sólo superada por la de Japón y Reino Unido.

Por eso, la noticia es vista como negativa por un porcentaje alto de familias: evidentemente, para el que tenga una hipoteca, la decisión de Trichet y el anuncio de que podría volver a subir los tipos en los próximos meses son malas noticias. El problema es por qué se ha generalizado la idea de que lo mejor es que haya muchos deudores. La tasa de ahorro en todo el mundo ha ido cayendo de forma generalizada a lo largo de las últimas décadas. Y en algunos países, como España, ese proceso se ha generalizado. Hace veinte años, la deuda total (público y privada) era del 150% del PIB. Hoy, es más del doble.

Sin embargo, más allá de la posición particular de cada hogar, puede que la subida de tipos sea beneficiosa para el conjunto de la economía.

Amortización de la deuda

Un primer efecto de los bajos tipos de interés, poco comentado habitualmente, es que desincentivan la amortización de la deuda. La razón es clara en los préstamos a tipo variable, pero lo mismo se produce en los de tipo fijo. Por ejemplo, alguien que pidiera un préstamo al 5% y no esté consiguiendo con ese dinero más del 2% de rentabilidad, lo normal es que quiera amortizar la deuda (pagar lo que le queda) para no seguir perdiendo dinero con su mala inversión.

Sin embargo, con los tipos muy bajos, rescatar esa deuda le supondrá un gran desembolso: tendrá que pagar la parte del capital pendiente y los intereses a precios actuales. Según suban los tipos, el valor a día de hoy de toda esa deuda pendiente baja. Hay más incentivos para pagar ese préstamo, liquidar la deuda y empezar de nuevo.

Amortización de activos y malas inversiones

Evidentemente, para amortizar deuda es necesario en muchas ocasiones vender activos. Además, durante la etapa de crecimiento se realizaron numerosas inversiones poco productivas (construcción de viviendas) La explosión de crédito que se vivió en España en la década previa al estallido de la crisis hizo que se concedieran préstamos para financiar proyectos que de otra manera no habrían conseguido el dinero. Lo lógico, con este panorama, es que estuviéramos en medio de una desinversión brutal, con caídas en los precios de los activos (fundamentalmente inmobiliarios) que reflejarían el ajuste del mercado.

Sin embargo, con los tipos al 1%, hay pocos incentivos para liquidar esas malas inversiones. Lo normal es que alguien que ha pedido dinero para, por ejemplo, edificar un complejo de viviendas que ha caído de precio intentara liquidar esa inversión. Seguramente tendría que asumir pérdidas, pero eso también le serviría para sanear su balance, que quedase claro cómo están sus cuentas y que pueda dedicar sus recursos a un nuevo proyecto más productivo.

De hecho, desde que se conoció el anuncio de Trichet de que subiría los tipos, se han sucedido las noticias de bajadas en los precios de los pisos anunciados en webs como idealista.com. Los propietarios saben que será más complicado encontrar comprador y, además, sube el coste de oportunidad de tener ese activo muerto sin rentar nada. Ahora tienen más razones para vender la casa y utilizar el dinero para inversiones más productivas (aunque será un fastidio para muchos de ellos, porque quizás hayan perdido dinero).

Más crédito, más solvencia

Desde que comenzó la crisis se ha repetido a menudo que uno de los problemas de la situación en España es la falta de crédito. En teoría, los tipos más bajos deberían ayudar a que se concediesen más préstamos. Pero para que alguien quiera prestar su dinero necesita primero que se le ofrezca una rentabilidad adecuada y, en segundo lugar, conocer la verdadera posición de solvencia del que le pide el dinero. Asimismo, para que alguien quiera pedir prestado dinero, ha de tener un cierto patrimonio neto, esto es, se ha de encontrar en una cierta posición de solvencia (lo cual no sucede si sigue muy endeudado).

La inversión necesita ahorro y confianza. Ninguna de las dos cosas se cumple ahora mismo. Como no se han liquidado esas malas inversiones a las que hacíamos referencia antes, por lo tanto, es mucho más difícil discernir qué agentes económicos están en una situación solvente y cuáles no.

Al igual que una familia, un país no puede acumular préstamos indefinidamente. El 350% del PIB que soporta España en la actualidad es una cifra muy elevada. Lo normal es liquidar inversiones previas y desapalancarse, como en un hogar, antes de volver a pensar en pedir más dinero. Desde hace tres años este proceso ha estado congelado, quizás ahora puede reiniciarse impulsado por los tipos de interés más elevados.

Más control de las finanzas públicas

Tampoco es casualidad que las finanzas públicas estén saliendo muy dañadas de esta crisis. Los gobiernos de todo el mundo se han lanzado a gastar con la ventaja de disponer de dinero barato. Eso ha disparado las tensiones sobre la deuda pública y se ha llevado por delante a Grecia o Portugal (los problemas de Irlanda han sido diferentes) y amenaza a España. Sólo cuando los prestamistas han dado un paso atrás, se han visto los gobiernos forzados a reducir su gasto y aprobar reformas que dinamicen sus economías.

De hecho, que la deuda pública a 10 años esté en el 2,5% (como en Alemania) o en el 5% (como en España) y los tipos oficiales sigan en el 1% es un indicador de que el interés está artificialmente bajo. Además, la inflación ya se sitúa en el conjunto de la zona euro en el camino del 3%, por lo que los tipos reales están en términos negativos, incluso tras la subida de este jueves. Contrariamente a lo que se puede leer en los medios, sigue siendo relativamente fácil endeudarse, aunque los agentes no estén dispuestos a hacerlo.

Materias primas y nuevas burbujas

La decisión de Trichet puede tener dos efectos colaterales interesantes a medio plazo. Por un lado, el boom en los precios de las materias primas que se vive en la actualidad no es casual. La poca rentabilidad de otras inversiones y el temor a la inflación hacen que los mercados se giren hacia los valores más seguros en tiempos de incertidumbre: las materias primas. Además, el incremento del precio del dinero en Europa hará más fuerte al euro respecto al dólar (previsiblemente) y favorecerá a los consumidores del Viejo Continente en sus importaciones.

Por último, hay una cuestión que no se suele mencionar. La economía podría reajustarse poco a poco y sanearse incluso a pesar de los bajos tipos de interés. Si esto ocurriera y se mantuvieran los niveles actuales (0%-1%), correríamos el riesgo de que se generase una nueva burbuja que nos retrotrajera a los peores años de la crisis. Justo la enfermedad que se quería combatir podría estar generándose de nuevo en nuestro organismo. De hecho, fueron los tipos artificialmente bajos durante mucho tiempo lo que causó, precisamente, la crisis internacional que estalló en 2007, ya que fue esa politica monetaria la que infló la burbuja crediticia que posteriormente explotó.