La OCDE ha publicado recientemente su informe Taxing Wages 2016, un documento anual que mide el peso de los impuestos directos sobre los salarios de trabajadores residentes en los países miembros de la organización. Uno de los asuntos que aborda el informe es el tratamiento que reciben los contribuyentes dependiendo de si tienen hijos o no.

Los técnicos de la OCDE hacen sus mediciones tomando como referencia dos grandes figuras fiscales: el Impuesto sobre la Renta y las Cotizaciones Sociales. Además, consideran también la incidencia de las transferencias sociales a las que tienen acceso las familias, ya que esto supone una aminoración de la carga fiscal sobre el bolsillo de los contribuyentes.

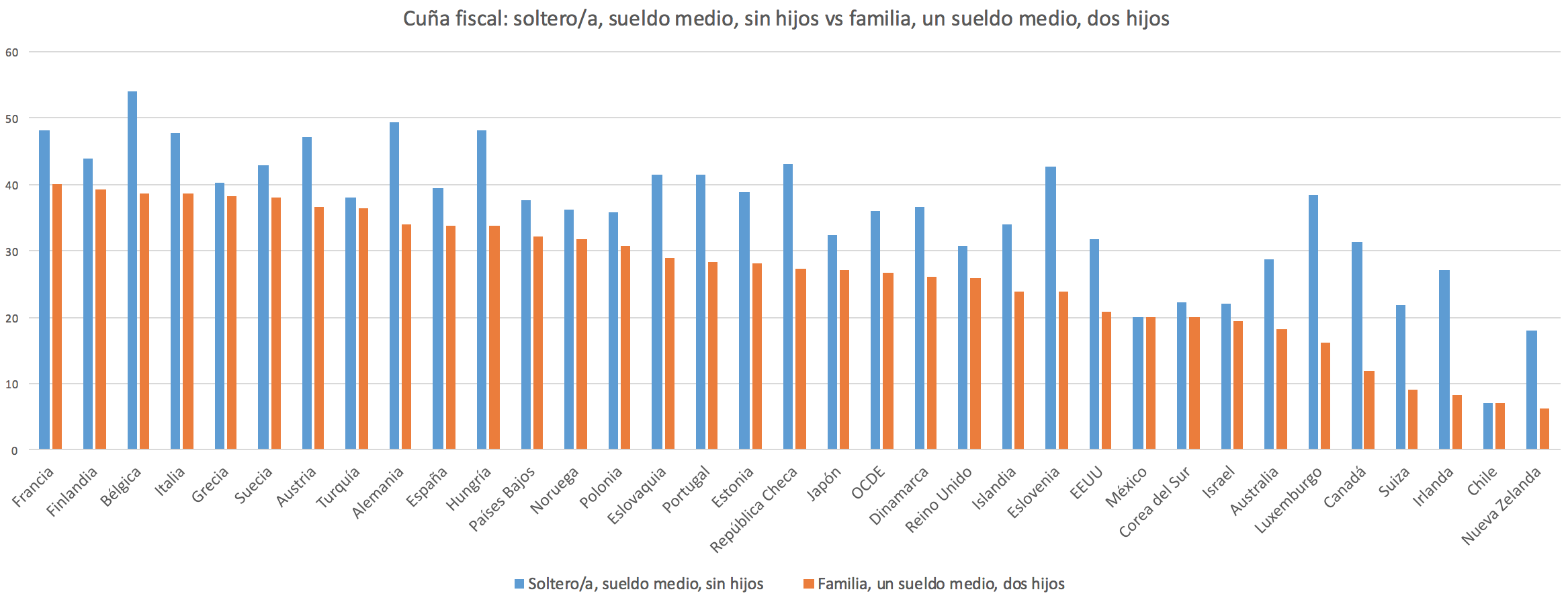

Según la OCDE, un contribuyente soltero que gana un sueldo medio y no tiene hijos soporta una cuña fiscal del 36 por ciento, mientras que un contribuyente casado que sigue ganando un sueldo medio y tiene dos hijos a cargo soporta unas retenciones fiscales equivalentes al 26,6 por ciento, lo que supone una reducción media de 9,4 puntos en la carga tributaria de las familias.

Sin embargo, ese mismo supuesto arroja en España un descuento fiscal mucho más reducido. El contribuyente soltero que cobra un sueldo medio y no tiene hijos a cargo asume una fiscalidad directa del 39,5 por ciento, mientras que una unidad familiar que ingresa un sueldo medio y tiene dos hijos asume una cuña fiscal del 33,8 por ciento, lo que supone una rebaja impositiva de apenas 5,7 puntos, un 40 por ciento por debajo del promedio de la OCDE.

Hay países como Chile o México donde el paso de un escenario a otro no supondría un ahorro fiscal, pero al fin y al cabo estamos hablando de sistema tributarios mucho más atractivos que el español. Al fin y al cabo, la cuña fiscal de ambos países es del 7 y el 20,1 por ciento, claramente por debajo de los niveles que soportan los contribuyentes españoles, tengan o no familia a cargo.

El tratamiento diferencial a favor de las familias es especialmente pronunciado en Luxemburgo, donde la cuña fiscal se reduce en 22,3 puntos si comparamos un escenario con otro. Así, el contribuyente soltero y sin hijos que gana un sueldo medio paga el equivalente al 38,4 por ciento de su coste laboral, mientras que el contribuyente con familia y dos hijos a cargo que sigue en el mismo nivel de ingresos pasa a abonar al fisco un tipo efectivo del 16,1 por ciento, lo que supone un aumento de poder adquisitivo equivalente a 22,3 puntos.

También son especialmente elevadas las reducciones que se aplicarían a un escenario así en Canadá (19,5 puntos de rebaja, pasando del 31,4 al 11,9 por ciento), Irlanda y Eslovenia (18,8 puntos de rebaja, pasando del 27,1 al 8,3 por ciento en el caso irlandés y del 42,7 al 23,9 por ciento en el caso esloveno) o República Checa (15,9 puntos de rebaja, pasando del 43 al 27,2 por ciento).

Otros países con rebajas fiscales que superan la media de la OCDE (9,4 por ciento) serían Bélgica y Alemania (-15,4 por ciento), Hungría (-14,5 por ciento), Portugal (-13,3 por ciento), Suiza (-12,7 por ciento), Eslovaquia (-12,6 por ciento), Nueva Zelanda (-11,7 por ciento), EEUU (-10,9 por ciento), Estonia (-10,8 por ciento), Australia (-10,5 por ciento), Dinamarca (-10,4 por ciento) e Islandia (-10,1 por ciento).