Venezuela se acerca peligrosamente a la hiperinflación. Finalizando 2015, los datos oficiales de inflación en Venezuela superan el 180% anual (algunas estimaciones privadas lo sitúan en 330%).

La definición técnica de hiperinflación es 50% mensual por lo que Venezuela aún no se encuentra en este escenario, sin embargo parece que se aproxima al mismo de forma acelerada. El país sudamericano se encuentra con la peor inflación de su historia (el año 1996 llegó a tener un 103% anual de inflación) y con la inflación más alta del mundo (la segunda es Ucrania con un 50% anual).

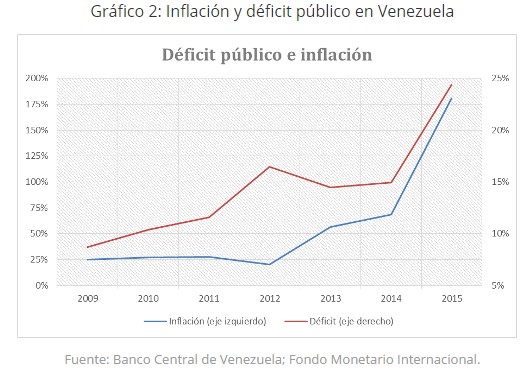

Los principales efectos de la hiperinflación empiezan a sentirse. En todos los casos históricos en los que ha ocurrido una hiperinflación el principal causante ha sido el desequilibrio fiscal. El caso Venezolano no es diferente. Así, vemos cómo cuando el déficit se dispara también lo hace la inflación.

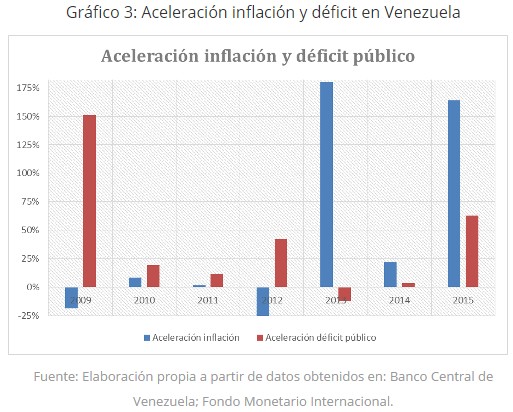

Normalmente la inflación lleva un retardo más o menos grande contra el déficit en inflaciones moderadas porque los agentes económicos no son capaces de adelantar con suficiente precisión cuál va a ser la cuantía del déficit y la monetización del mismo. Por el contrario, en hiperinflaciones, la inflación adelanta al déficit público (los agentes sobreestiman las nuevas monetizaciones, hay una huida generalizada de la moneda).

En Venezuela podemos ver que desde 2013 la inflación se acelera más que el aumento del déficit público, por lo que podemos considerar que desde esa fecha el país bolivariano se encuentra en hiperinflación.

Esto es un gran problema para el Gobierno venezolano, puesto que los ingresos fiscales reales disminuyen (como en toda hiperinflación). Desde el momento en que se devengan los impuestos hasta el momento en que se puede hacer uso de ellos, la inflación "se come" el poder adquisitivo estatal.

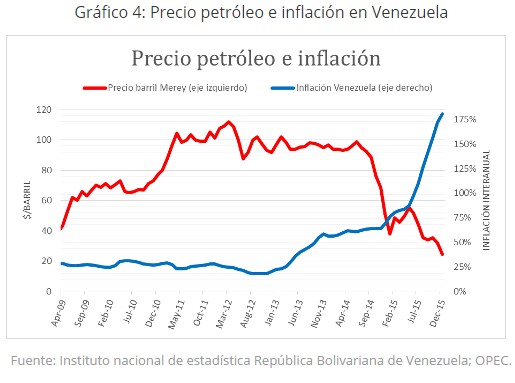

Existe una relación inversa entre la inflación venezolana y el precio del crudo. Y es que la inflación se acelera cuando la principal fuente de ingresos del gobierno se contrae (ingresos petroleros) debido a la poca voluntad política de disminuir gastos cuando los ingresos se contraen (entonces se monetizan los déficits públicos y se expande la cantidad de dinero de forma más agresiva).

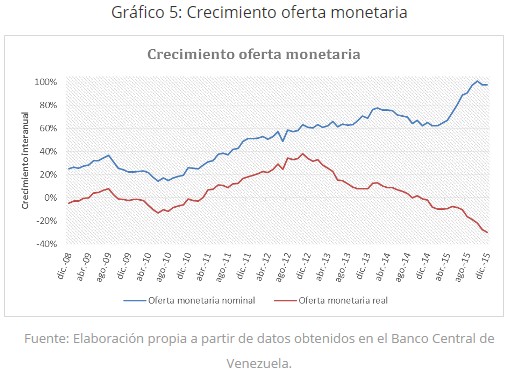

Una de las características más impactantes y paradójicas de las hiperinflaciones es la escasez de dinero. Cuando el aumento de precios se descontrola (como empieza a pasar actualmente en Venezuela), la cantidad de nuevo dinero creado no es suficiente para cubrir el aumento de precios. En otras palabras, el stock de dinero real cae (stock nominal/precios).

Así vemos cómo en Venezuela, a pesar de la enorme creación de dinero, es cada vez más escaso en términos relativos. Mientras el stock de dinero se ha duplicado desde el año pasado, el stock real de dinero ha decrecido un 30%.

La última fase de toda hiperinflación es la estabilización monetaria. Esta fase siempre llega, ya sea por cambios introducidos desde el gobierno o por el rechazo total de la moneda por parte del público. Para que la reforma monetaria tenga éxito es imprescindible que el gobierno elimine su causa (el déficit público).

Por desgracia, no parece que el Gobierno venezolano pretenda disminuir el gasto público ni que los ingresos por petróleo vayan a repuntar lo suficiente, por lo que todo intento de estabilización monetaria fracasará (como fracasó la última estabilización cuando se introdujo el bolívar fuerte en 2008).

Ante esta situación, que aparezca la ley de Thiers es inevitable. La ley de Thiers es el reverso de la ley de Gresham. El dinero bueno saca al dinero malo de la circulación cuando el segundo es repudiado.

Actualmente, el dólar de EEUU ya hace las funciones de depósito de valor para los venezolanos y, en menor medida, la función de unidad de cuenta. La única función monetaria que queda intacta para el bolívar es la de ser medio de pago. Esta última función es cuestión de tiempo que el bolívar la pierda (de hecho ya han empezado a surgir alternativas parecidas a clubes de trueques). Como el dólar ya hace varias funciones monetarias en el país, es el más que posible sucesor no deseado del bolívar.

En definitiva, Venezuela se encuentra en una hiperinflación ante la cual sólo hay dos salidas; reducir drásticamente el gasto y déficit público y realizar una reforma monetaria o perder el bolívar y adoptar el dólar. Ambas son igualmente impopulares para el actual Gobierno venezolano, la gran diferencia es que si evitan la primera (déficit), la segunda (dólar) será inevitable.

Paradojas de la economía: uno de los gobiernos más anti-norteamericanos del mundo tendrá que aceptar el dólar como única vía para remediar la hiperinflación.

Daniel Fernández Méndez es director de UFM Market Trends y profesor de la Universidad Francisco Marroquín. Si quiere profundizar sobre éste y otros temas económicos suscríbase a los informes de UFM Market Trends.