Japón, a pesar de ser la tercera economía del mundo, atraviesa un momento particularmente complicado. Mientras las grandes economías van saliendo de la crisis marcando tasas de crecimiento del PIB en orden creciente, el antiguo Imperio del Sol Naciente se sumerge en lo que podríamos denominar la "tormenta perfecta": bajo crecimiento, tipos de interés cero, inflación nula y altísimo endeudamiento.

Tras más de dos décadas de estancamiento económico y de un fuerte proceso deflacionario, el Gobierno japonés presidido por Shinzo Abe puso en marcha en 2012 una estrategia fuertemente expansiva desde el lado de la política fiscal, combinada con una acción monetaria sin precedentes por parte del Banco de Japón (BoJ) para estimular la demanda agregada.

Bajo el punto de vista de Abe y Kuroda (gobernador del BoJ), sólo de esta manera podría recuperarse la economía nipona. Los efectos cortoplacistas de estas medidas se dejaron notar al comienzo, aunque no en el sentido en que Abe y los manuales keynesianos predicen. En términos de PIB, la ganancia es poco más que ridícula: ha pasado de crecer un 2,7% en 2013 a un 1,6% en el tercer trimestre de 2015, mientras que en 2016 se espera que la tasa de crecimiento se vaya hacia el 1% a final de año.

El escaso efecto sobre el PIB (incluso en términos cortoplacistas) puede verse también en otras variables macroeconómicas como el empleo, la productividad, los salarios o el paro juvenil. En primer lugar, el empleo en porcentaje de la población en edad de trabajar se ha reducido entre los años 2013 y 2014 hasta quedarse estancado en 2015 en el 59,71%. En segundo lugar, la productividad se hunde por debajo de 100 (índice donde se sitúa la referencia), lo cual significa que unidades adicionales de trabajo completo por hora generan cada vez menos PIB (95,95 esperado para finales de 2016).

En tercer lugar, los salarios siguen subiendo en todas las ramas productivas, pero especialmente en el sector industrial. En tasa mensual, los salarios crecen al 0,7%, muy por encima de la tasa de inflación. Este incremento de los emolumentos al trabajo es explicable en términos de la devaluación extraordinaria que está sufriendo el yen con respecto al resto de divisas. En este sentido, la pérdida acelerada de poder adquisitivo lleva a peticiones de incremento de salarios por encima de la inflación, alimentando este proceso aunque no sea su causa.

Por último, el paro juvenil apenas se reducirá en medio punto porcentual de la población activa. La tasa de paro general permanece estable en el entorno del 3% incluso con probabilidad de descender entre 2017 y 2018.

El fracaso del 'Abenomics'

En virtud de estas variables macro, podemos observar el fracaso de la política económica y monetaria en Japón. No sólo provoca escasos efectos positivos, sino que genera pésimos efectos negativos. Veamos concretamente estos efectos sobre la balanza por cuenta corriente, la inflación, el tipo de cambio del yen y las reservas oficiales.

En primer lugar, uno de los efectos más esperados era la generación creciente de superávits por cuenta corriente gracias al empuje de las exportaciones y la reducción de las importaciones. Sin embargo, el efecto no ha sido todo lo positivo que se esperaba: las exportaciones han crecido un 10% en tasa anual acumulada desde 2012 hasta diciembre de 2015, mientras que las importaciones han aumentado a una tasa anual compuesta del 4,63%. En este sentido, el saldo de la balanza por cuenta corriente (en porcentaje del PIB) ha pasado de un superávit del 1,1% en 2012 a otro del 0,5% al cierre de 2014.

En segundo lugar, las cifras oficiales de inflación permanecen aparentemente bajo control, tanto en términos de IPC como de Deflactor del PIB. Sin embargo, el movimiento de los precios preocupa después de décadas prácticamente en deflación, mientras el poder adquisitivo de los ciudadanos sigue deteriorándose. Para 2016, el consenso de mercado prevé una tasa de inflación de cierre cercana al 1%.

Por último, con respecto al tipo de cambio y la cuantía de las reservas internacionales, estos son el fiel reflejo de hasta qué punto una política como Abenomics provoca un perjuicio muy severo generando muy pocos efectos positivos. En cinco años, el yen ha perdido casi la mitad de su valor frente al dólar americano (45,53% menos), provocando una caída de las reservas internacionales de divisas a un ritmo del 1,91% anual acumulado desde 2012.

Lejos de producir efectos reales en la economía, el programa Abenomics se está convirtiendo en un ejemplo de manual de "tormenta perfecta" sobre la economía de Japón. Las características peculiares de la economía japonesa (fuerte unión entre industriales y banqueros, absorción de la práctica totalidad de las emisiones de deuda pública…) convierten este proceso en algo estrictamente interno, sin que quepa la posibilidad de exportar deuda, aunque sí crédito proveniente del Banco de Japón.

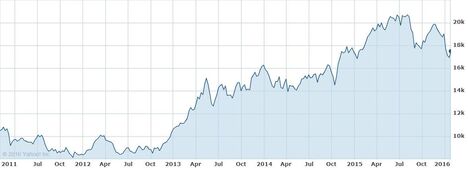

La masiva expansión monetaria del Banco de Japón (85.000 millones de yenes mensuales más otras medidas extraordinarias de liquidez) ha terminado en la generación de un volumen gigantesco de deuda y una subida vertiginosa del principal índice de la Bolsa de Tokio, el Nikkei 225.

Desde 2012, el crecimiento del agregado monetario M3 ha experimentado una aceleración del 8%, mientras que la Deuda Pública ha escalado 11 puntos de PIB (230% de ratio de Deuda sobre PIB en 2014) y el déficit público ya alcanza el 7,7% del PIB. Mientras tanto, el índice Nikkei 225 se ha revalorizado un 142% en los últimos cinco años.

Con esta política, en suma, no se han conseguido resultados apreciables en términos de producción, demanda y creación de empleo. Es más, conforme el BoJ sigue imprimiendo dinero, los japoneses aumentan su propensión marginal a ahorrar porque desconfían del valor de las cosas, apostando por "bienes raíces" como la vivienda, las tierras o los metales preciosos.

Los objetivos conseguidos, hasta ahora, han sido la creación de una burbuja en los precios de los activos, creación de deuda a ritmos exponenciales y el sostenimiento de un déficit público por encima del 7% del PIB. En virtud de este balance, Japón camina hacia el suicidio económico, pudiendo arrastrar a los mercados financieros.

Javier Santacruz Cano es economista socio de China Capital y profesor de IEB.