Corría el año 1998. Las dudas sobre la viabilidad del sistema de pensiones tradicional aún no eran tan fuertes como en los últimos tiempos. Sin embargo, los políticos mexicanos habían tomado la decisión de adelantarse al problema y desarrollar un marco de ahorro para la jubilación basado en las aportaciones a cuentas individuales de gestión privada.

Aunque había quienes no estaban de acuerdo con el cambio, el arquitecto de la reforma advertía entonces que "instrumentar y desarrollar el sistema de pensiones de capitalización individual es la mejor noticia para México en el actual entorno de turbulencia financiera internacional".

Quien hacía estas declaraciones era José Piñera, el economista chileno que impulsó el paso a las pensiones de ahorro privado en decenas de países por todo el mundo. En su opinión, esta reforma estaba llamada a "fortalecer la economía, asegurar el crecimiento y permitir que los trabajadores asalariados acumulen riqueza para tener libertad y dignidad".

Las expectativas de envejecimiento fortalecían el eco del discurso de Piñera entre los políticos mexicanos. Y es que el panorama demográfico del país norteamericano muestra una evolución hacia una sociedad más longeva:

Las AFORES, un éxito en marcha desde 1997

Dependiendo del salario mensual, cada trabajador ve retenido entre el 6% y el 8% de su salario. Según su tramo de edad, las sociedades de inversión toman decisiones más o menos conservadores.

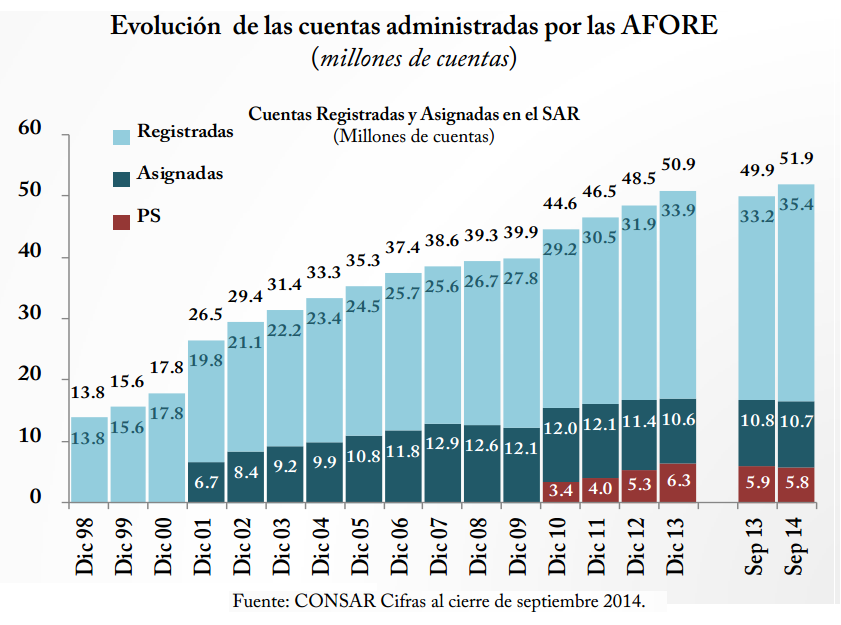

El número de cuentas administradas por las AFORES ha pasado de 14 a 52 millones entre los años 1998 y 2014:

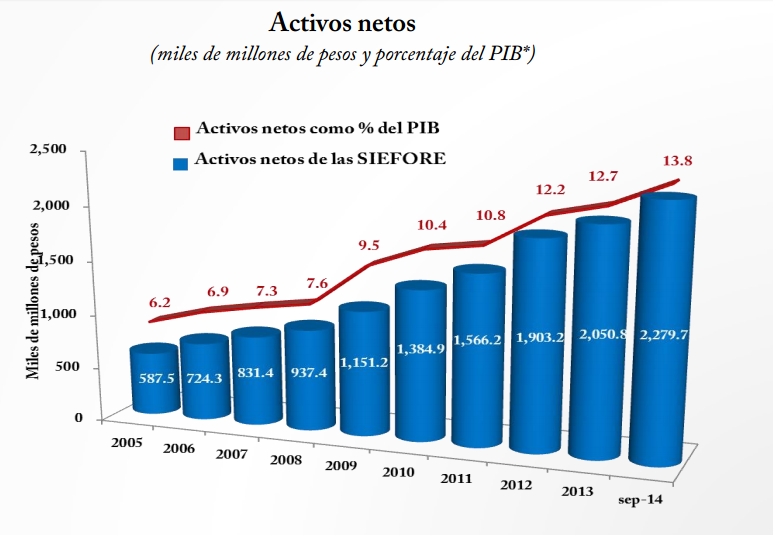

Los activos bajo gestión suponían en primera instancia el 6% del PIB pero hoy ya tienen un peso del 14%:

La comisión que soportan los trabajadores sobre el patrimonio gestionado por las AFORES se ha ido reduciendo en los últimos años, pasando del 1,81% al 1,19%:

El 45% de los fondos, vía capitalización

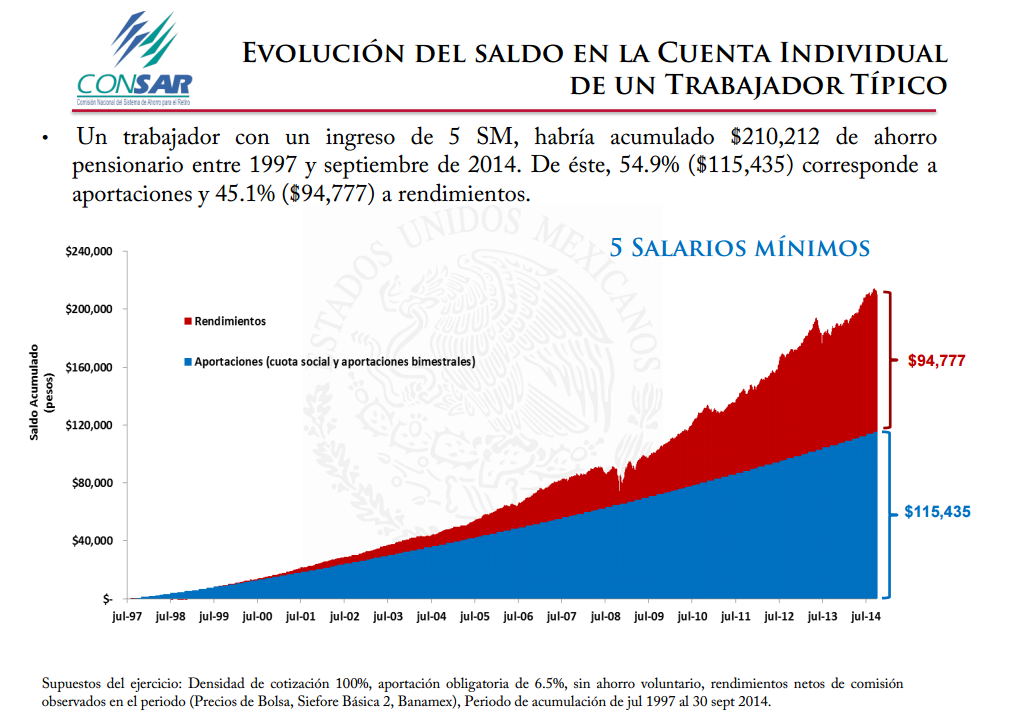

Asumiendo el caso de un trabajador medio, vemos que el 45% del patrimonio para la jubilación que acumula su cuenta de ahorro individual se ha obtenido por la vía de las rentabilidades obtenidas. Esto significa que por cada 55 euros aportados ha logrado otros 45 gracias al interés compuesto que han ido reportando las inversiones realizadas.

Bajo coste fiscal

Otros beneficios

Los informes oficiales sobre el modelo de pensiones mexicano destacan que, además de evitar la crisis de las pensiones, la reforma avalada por José Piñera ha tenido otros efectos positivos para la economía del país:

- Fortalecimiento de la seguridad jurídica, con el acento en la protección legal de la propiedad privada.

- Innovación financiera, con cuentas heredables, sujetas a portabilidad y a modificaciones regulares.

- Transparencia institucional, con una mejora del gobierno corporativo y de la información financiera.

- Aumento del ahorro y de la inversión privada, ligado además a una caída del pasivo fiscal ligado a las pensiones.

- Mayor estabilidad macroeconómica, con mercados de capitales más líquidos y menos dependientes del ciclo internacional.