Grecia nunca debió ser rescatada, pero lo fue. Nuestros gobiernos, tanto PSOE como PP, fueron lo suficientemente irresponsables como para prestarle a menos llenas a una Administración irresponsable. Ahora, con la victoria electoral de Syriza y su consiguiente amenaza de impago, nuestras perspectivas de recuperar lo prestado se vuelven cada vez más negras, así que quizá convenga hacer inventario de nuestra exposición a Grecia. ¿Cuánto dinero le adeuda el Estado griego al Estado español?

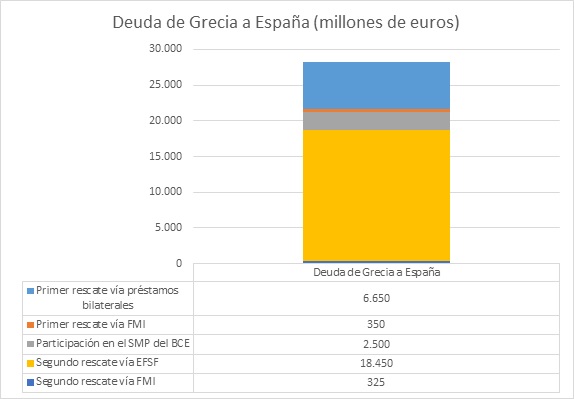

Primero, nuestra contribución directa al primer rescate a Grecia en 2010 ascendió a 6.650 millones de euros a través de préstamos bilaterales. Sin embargo, el FMI le prestó a Grecia dentro del marco de este primer rescate 20.100 millones de euros: dado que España participa en el capital del FMI con un 1,7%, las pérdidas indirectas totalizan unos 350 millones de euros. En total, la exposición de España al primer rescate es, pues, de 7.000 millones.

Segundo, entre 2010 y 2012, el Banco Central Europeo estuvo comprando deuda griega a través de su programa Securities Market Purchase (SMP). A finales de 2013, sus posiciones en deuda griega ascendían a 25.400 millones de euros. Actualmente se estima que puede seguir teniendo unos 20.000 millones de euros: dado que España participa en el capital del BCE en un 12,5%, nuestra exposición por esta vía asciende a 2.500 millones de euros.

Tercero, nuestra exposición al segundo plan de rescate a Grecia, en 2012, se produce a través del Fondo Europeo de Estabilidad Financiera (EFSF), el cual le ha prestado a Grecia 144.600 millones de euros, y del FMI, con 19.100 millones de euros. Nuestra participación en el EFSF es del 11,8%, pero como Portugal, Irlanda y la propia Grecia fueron excluidos de rescatar a Grecia, esta participación se eleva al 12,7%: es decir, 18.450 millones de euros. Por otro lado, nuestra cuota en el capital del FMI es del 1,7%, lo que nos expone a unas pérdidas de 325 millones de euros. En total, pues, nuestra participación en el segundo rescate a Grecia asciende a 18.775 millones de euros.

Si sumamos todos estos importes, llegamos a una exposición total de España a Grecia de más de 28.000 millones de euros: es decir, unos 1.500 euros por hogar español. Estoy dejando fuera de estas cifras, además, lo que nos adeuda al Banco Central de Grecia a través del sistema de compensaciones interbancarias Target2 y que se estima en más de 5.000 millones. Únicamente estoy contabilizando la exposición directa de España a la deuda pública griega.

Nótese que no todo el crédito que ha otorgado España a Grecia se ha producido por préstamos bilaterales directos. La mayor parte de nuestra financiación se ha otorgado por una vía indirecta: o bien España es accionista de la entidad que ha prestado el dinero (FMI o BCE), o bien España avala las emisiones de deuda de aquella entidad que le presta a Grecia (EFSF).

La diferencia, sin embargo, es poco relevante. En los préstamos bilaterales, España emite deuda en los mercados financieros y el capital cosechado mediante esas emisiones de deuda es re-prestado a Grecia: si Grecia no nos lo devuelve, nosotros sí deberemos hacer frente a la deuda que hemos emitido en los mercados para concederle el crédito (a menos que queramos hacer default como Grecia).

En los créditos otorgados a Grecia por el EFSF, fue el EFSF el que emitió deuda en los mercados para financiar sus préstamos a Grecia, y España avaló esa deuda emitida por el EFSF (ya que el EFSF carece de recursos propios: sin avales, jamás podría haber emitido un solo euro): por tanto, si Grecia impaga sus créditos con el EFSF, seremos nosotros quienes tendremos que amortizar la deuda emitida por el EFSF en los mercados… al igual que lo haríamos si hubiésemos emitido directamente la deuda para prestarle a Grecia.

Dicho de otra manera: ¿qué diferencia hay entre que yo pida prestado a un banco para darle un crédito a Tsipras y que mi empresa sin recursos propios le pida prestado a un banco con mi aval personal para darle un crédito a Tsipras? Ninguna: en ambos casos, si Tsipras no paga me tocará pagar a mí.

Por eso, resulta incomprensible la argumentación que ha empleado el diputado de IU, y futuro candidato a presidente del Gobierno, Alberto Garzón, para negar que España le haya prestado a Grecia 26.000 millones de euros. Según Garzón, Grecia no le debe todo ese dinero a España, sino a inversores privados que compraron la deuda del EFSF.

A juicio del diputado de IU, hay una diferencia abismal entre que emitamos deuda en los mercados para prestarle a Grecia y que la emita el EFSF con nuestro aval para prestarle a Grecia. Pero si la hay, me gustaría saber cuál es: en ambos casos, si Grecia no nos paga, quien tendrá que devolver ese dinero (1.500 euros por hogar) serán los españoles. Ante tal escenario, no hay ninguna diferencia al respecto.

Probablemente, Garzón esté confundido (o intente confundir a sus lectores) equiparando "préstamo a Grecia" con "dinero público previamente recaudado en impuestos a los españoles que fue prestado a Grecia". Pero si hace esa equiparación, tampoco podrá sostener que España le prestara a Grecia 6.650 millones de euros en el primer rescate: ese préstamo bilateral se financió emitiendo deuda en los mercados (dado que en 2010 tuvimos un gigantesco déficit del 9% del PIB). El error es elemental: el Estado español puede financiar sus préstamos al Estado griego o bien recaudando impuestos o bien emitiendo deuda. Y, hasta la fecha, lo ha financiado sólo emitiendo deuda (ya sea para sufragar los préstamos bilaterales o para canalizar el crédito a través del EFSF).

Así pues, no se dejen confundir: el Estado griego le debe al Estado español unos 28.000 millones de euros (más de lo que costó ese otro rescate que jamás debería haberse producido: la recapitalización de Bankia). Si Grecia no paga su deuda, cada familia española experimentará un empobrecimiento adicional de 1.500 euros como media. Eso, claro, siempre que optemos por seguir pagando la deuda pública: si hacemos default, entonces no pagaremos nada por el agujero griego. Mas, en tal escenario, ése sería con diferencia el menor de nuestros problemas.