España es el paradigma del temido efecto expulsión (crowding out) en la zona euro, el particular proceso por el cual el sector público acapara el escaso crédito existente, estrangulando con ello la financiación de empresas y familias solventes. Ya lo advertían las autoridades comunitarias en su último informe sobre el rescate financiero español, publicado el pasado noviembre, al destacar que el sustancial aumento de la deuda pública está agravando la fuerte restricción crediticia que sufre el sector privado desde el inicio de la crisis.

En los últimos años, el nivel de deuda pública ha aumentado en la mayoría de países de la zona euro, al tiempo que ha caído el volumen de crédito privado debido al proceso de desapalancamiento que han llevado a cabo empresas y familias, sobre todo, en las economías periféricas. Como consecuencia, los bancos han incrementado sus tenencias de deuda soberana a nivel nacional, mientras reducían la concesión de préstamos privados.

Sin embargo, este ajuste, siendo necesario, puesto que consiste en amortizar y/o liquidar las malas inversiones acometidas durante los años de burbuja, se ha traducido en un perjudicial contexto de sequía financiera debido al histórico endeudamiento de los estados, afectando de forma directa a compañías y hogares solventes.

Sin embargo, este ajuste, siendo necesario, puesto que consiste en amortizar y/o liquidar las malas inversiones acometidas durante los años de burbuja, se ha traducido en un perjudicial contexto de sequía financiera debido al histórico endeudamiento de los estados, afectando de forma directa a compañías y hogares solventes.

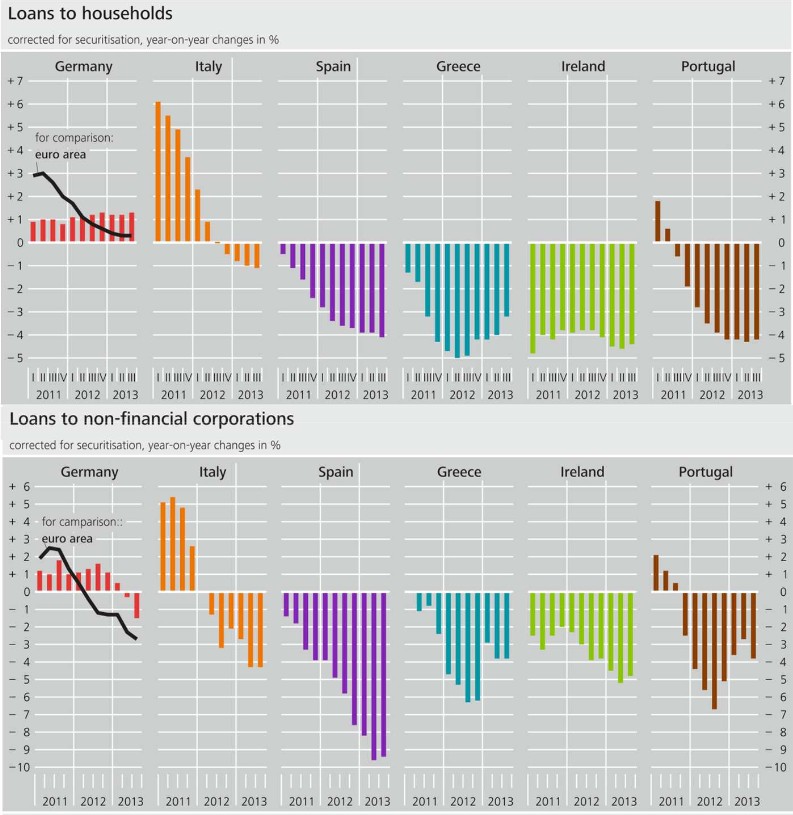

Así, si bien el crédito privado se ha desplomado en la zona euro desde 2008, llegando incluso a registrar tasas negativas, España destaca especialmente por la fuerte restricción crediticia que han sufrido los hogares -en línea con Grecia, Irlanda y Portugal-, pero aún más por el histórico hundimiento de los préstamos a empresas, cuya intensidad es muy superior al del resto de países periféricos, tal y como se observa en el siguiente gráfico.

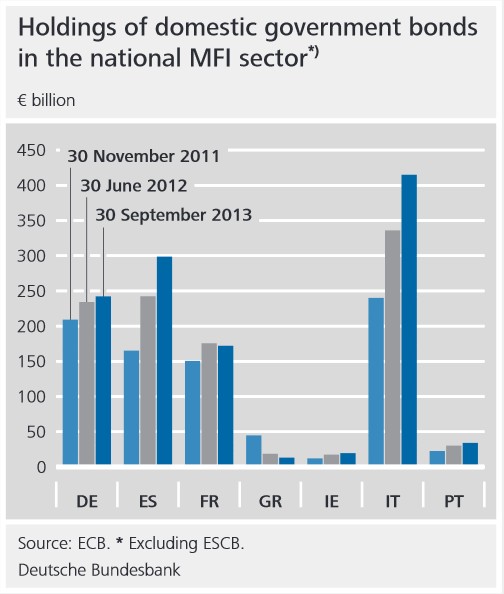

Es decir, España lidera la caída del crédito privado en los últimos dos años. Pero, curiosamente, este proceso coincide en el tiempo con una expansión inédita de las cartera de deuda pública por parte de los bancos nacionales. En concreto, tal y como alerta el banco central de Alemania (Bundesbank) en su boletín de noviembre, el sistema financiero español también encabeza la adquisición de deuda soberana en la zona euro durante este período.

Los bancos españoles han disparado un 81% la compra de bonos nacionales desde noviembre de 2011, al pasar de 165.000 millones de euros a casi 300.000 millones a finales del pasado septiembre; los italianos, por su parte, han registrado un aumento del 73% (de 240.000 a 415.000 millones de euros); seguidos de irlandeses (60%); y portugueses (51%). Cifras, todas ellas, muy superiores al aumento de deuda nacional por parte de entidades alemanas (16%) y francesas (14%). Mención aparte merecen los bancos griegos, cuyas tenencias se han reducido desde finales de 2011 debido, básicamente, a la quita soberana aplicada el pasado año sobre la deuda helena.

Esta estrategia ha acentuado la estrecha "interdependencia" que existe entre los bancos y los gobiernos, sobre todo en aquellos países donde ya existía un fuerte vínculo entre ambos -economías periféricas-, según lamenta el Bundesbank.

Esta estrategia ha acentuado la estrecha "interdependencia" que existe entre los bancos y los gobiernos, sobre todo en aquellos países donde ya existía un fuerte vínculo entre ambos -economías periféricas-, según lamenta el Bundesbank.

El peso de la deuda nacional en el balance del sistema financiero español ha pasado del 4,7% al 9,1% durante este período, y en Italia ha crecido del 6% al 10,1%, mientras que el promedio de la zona euro ha subido del 3% al 4,3%. Dicho de otro modo, la banca española e italiana muestran una fuerte exposición a sus respectivas deudas públicas nacionales.

Estas compras han sido impulsadas y facilitadas, en gran medida, por las líneas extraordinarias de liquidez (LTRO, por sus siglas en inglés) puestas en marcha por el Banco Central Europeo (BCE) a finales de 2011 y principios de 2012. La institución monetaria concedió entonces a la banca de la zona euro un crédito especial próximo a un billón de euros, con vencimiento a tres años y un tipo de interés mínimo, que, en buena medida, fue aprovechado por las entidades de la periferia europea -especialmente España- para disparar la compra de bonos nacionales, aclara el Bundesbank.

Pero es que, además, los bancos españoles e italianos han seguido comprando deuda a un fuerte ritmo con independencia de las LTRO, haciendo uso de otro tipo de pasivos a corto plazo (depósitos y deuda bancaria) y, sobre todo, restringiendo aún más la concesión de crédito al sector privado.

De este modo, el Bundesbank certifica que el brutal endeudamiento que han experimentado las Administraciones Públicas españolas en los últimos años son el principal responsable de la sequía crediticia que afecta a un gran número de empresas y familias. En este sentido, cabe recordar que la deuda del conjunto del sector público español rozó ya los 955.000 millones de euros en el tercer trimestre, lo que supone el 93,4% del PIB -al principio de la crisis, se situaba por debajo del 40%-.

Penalización de deuda pública

Por último, el informe del Bundesbank pone de manifiesto que las LTRO aprobadas por el BCE no han servido en absoluto para reactivar el crédito en la economía real, tal y como entonces defendieron las autoridades comunitarias, así como la inmensa mayoría de gobiernos y economistas. Muy al contrario, pues tan sólo sirvieron para facilitar el endeudamiento del sector público, sobre todo en los países más débiles, afectados por las tensiones financieras debido a su delicada o nula solvencia.

Asimismo, la institución germana indica que esta mayor "interdependencia" entre bancos y gobiernos también se debe al particular estatus que, hoy por hoy, presentan los bonos soberanos, ya que son considerados, formalmente, como activos libres de riesgo. De este modo, las autoridades no exigen que los bancos realicen provisiones para cubrir posibles pérdidas derivadas de un impago soberano, a diferencia de lo que sucede con otros activos.

El Bundesbank lleva tiempo reclamando un cambio en esta materia para desincentivar la compra de deuda pública basura (de alto riesgo) por parte de la banca, y parece que su demanda, al fin, ha encontrado respuesta. La semana pasada, el economista jefe del BCE, Peter Praet, anunciaba la intención de penalizar tales compras, obligando a las entidades a provisionar capital frente a potenciales riesgos derivados de su exposición soberana. De hecho, el presidente del BCE, Mario Draghi, anunció el lunes la posibilidad de incluir, por primera vez, la deuda soberana en las próximas pruebas de estrés a la banca, lo cual podría elevar las exigencias de capital de algunas entidades.